در این گزارش، به دادههای مهم اقتصادی و مالی در دنیا میپردازیم و آخرین تحلیلها، تا هفته منتهی به ۲۳ آگوست را در اختیار شما قرار میدهیم. با ما همراه شوید.

نکات مهم داده های هفته گذشته و پیشِ رو

ایالات متحده

فعالیت خوب اقتصادی و گمانه زنی درباره میزان تسهیل سیاست پولی

بازارهای مالی دو هفته گذشته (هفته اول آگوست) به دلیل افزایش نگرانکننده نرخ بیکاری در ماه جولای با نوسان روبرو بودند. تقویم اقتصادی هفته گذشته (منتهی به ۱۶ آگوست) شامل تعداد زیادی دادههای خوب بود که به کاهش نگرانیها از رکود کمک کرد. تورم همچنان به تدریج کاهش مییابد و خوشبینی کسبوکارهای کوچک با کاهش رشد قیمت ورودیها و مصرف پایدار مشتریان افزایش یافت.

سایر کشورها

رشد پایدار در بریتانیا و کاهش تدریجی تورم و انتظار از کاهش سنجیده نرخ بهره توسط بانک مرکزی

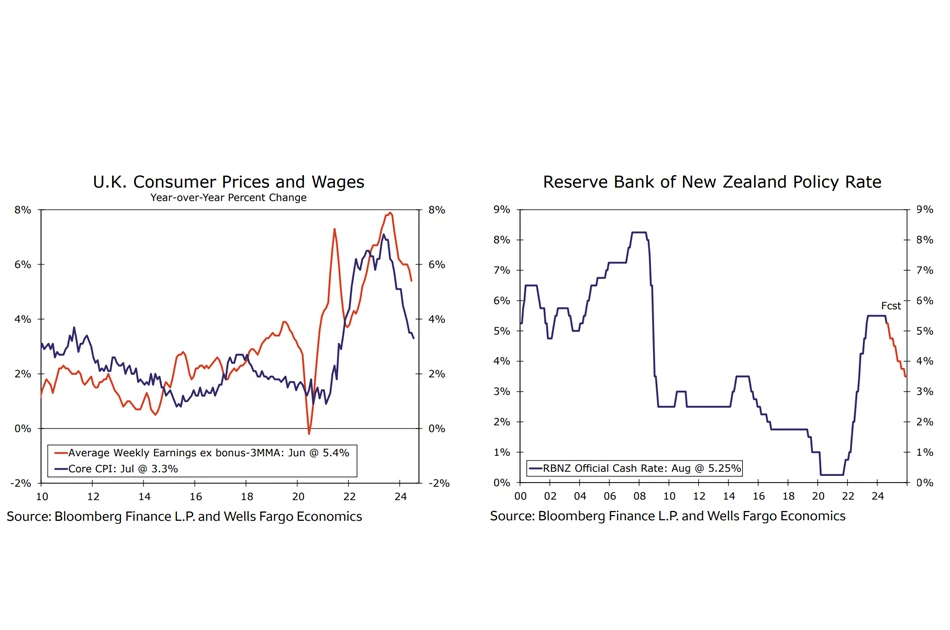

دادههای این هفته بریتانیا متناقض بود، که ما را به این باور میرساند که کاهش نرخ بانک مرکزی انگلستان تا ماه سپتامبر متوقف خواهد بود و در ماه نوامبر دوباره این کاهش نرخها ادامه پیدا میکند. تولید ناخالص داخلی (GDP) در سه ماهه دوم ۰.۶٪ به صورت فصلی رشد کرد، رشد اشتغال قوی بود و رشد دستمزدهای منظم در بخش خصوصی کمی کاهش یافت. انتظار میرود که این عوامل بانک مرکزی انگلستان را در ماه آینده در حالت تعلیق نگه دارد، حتی با وجود اینکه شاخص قیمت مصرفکننده (CPI) در ماه جولای نشان داد که تورم خدمات و تورم اصلی کمی بیش از حد انتظار کاهش یافته است.

دیدهبانِ نرخ بهره

جستجو در جکسون هول برای سرنخهایی درباره مسیر نرخ بهره فدرال

احتمالاً سخنرانی سالانه ریاست فدرال رزرو، آقای پاول در جکسون هول بر این تأکید خواهد کرد که تصویر تورم و بازار کار چقدر در یک سال از زمانی که کمیته بازار آزاد فدرال (FOMC) دامنه نرخ بهره فدرال را به ۵.۵%–۵.۲۵% رساند، تغییر کرده است، که زمینه را برای کاهش نرخ بهره در جلسه سپتامبر FOMC فراهم میکند .در میان کندی بازار کار، قدرت پایدار مصرفکننده بار دیگر در مرکز توجه چشمانداز اقتصادی قرار دارد. با این حال، قدرت خرید مصرفکنندگان ممکن است برای خانوارهای کمدرآمد که با کاهش بیشتر دسترسی به داراییهای نقدی مواجه هستند، در حال کاهش باشد.

بررسی بازار آمریکا

تقویم اقتصادی هفته گذشته (منتهی به ۱۶ آگوست) شلوغ بود. نگاهی سریع به تمام دادهها نشان میدهد که ممکن است نگرانیهای مربوط به رکود بیش از حد بزرگنمایی شده باشد. تورم همچنان به تدریج کاهش مییابد و خوشبینی کسبوکارها در میان کاهش رشد قیمت ورودیها و مصرف پایدار مشتریان افزایش یافته است. در حالی که تصویر رشد قوی به نظر میرسد، احتمالاً تا زمانی که با بازبینی پیشبینیهای اشتغال و گزارش مشاغل ماه آگوست شفافیت بیشتری در رابطه با بازار کار ایجا نشود، اختلاف نظر در مورد میزان انبساط سیاست پولی امسال ادامه خواهد داشت.

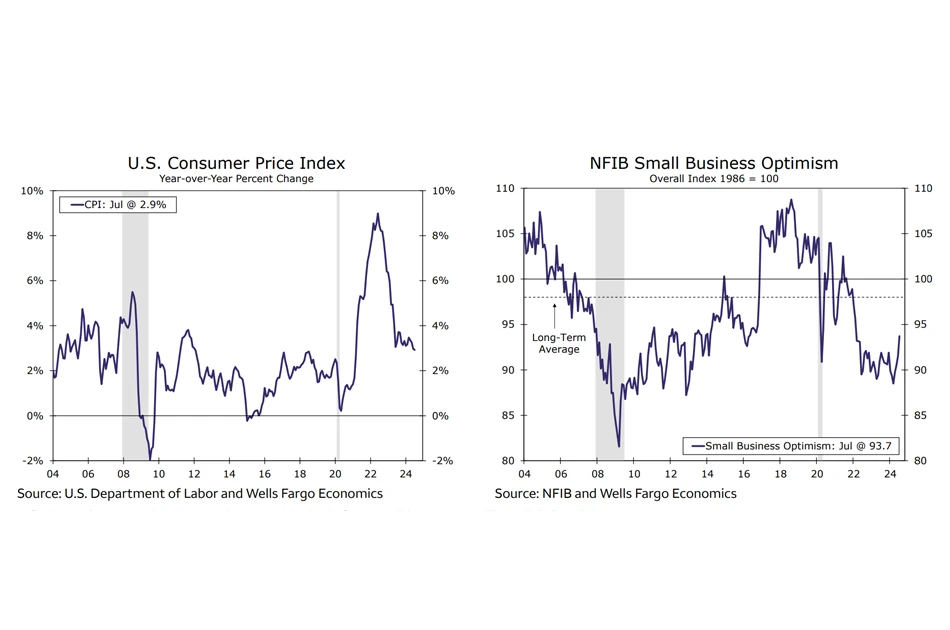

شاخص قیمت مصرفکننده در جولای ۰.۲٪ افزایش یافت که مطابق با انتظارات بود. این رشد جزئی ماهانه تحت تأثیر تورم محدود مواد غذایی و انرژی قرار داشت. بیشتر افزایش ناشی از خدمات هستهای بود، بهویژه افزایش بیش از انتظار قیمتهای مسکن. کالاهای هستهای همچنان در مسیر کاهش خود بودند، به طوری که ۰.۳٪ کاهش یافتند که عمدتاً ناشی از کاهش شدید قیمت خودروهای دستدوم بود. این نتایج باعث شد که داده کل CPI در جولای یک دهم کاهش یابد و به ۲.۹٪ برسد که اولین باری بود که تورم از مارس ۲۰۲۱ به زیر ۳٪ کاهش یافته است.

روند کاهشی تورم باعث شده است که کسبوکارهای کوچک نفس راحتی بکشند. شاخص خوشبینی کسبوکارهای کوچک NFIB برای چهارمین ماه متوالی افزایش یافت، به طوری که در ماه جولای به ۹۳.۷ رسید که بالاترین سطح از اوایل سال ۲۰۲۲ است. رشد قیمت همچنان مشکل اصلی صاحبان کسبوکارهای کوچک است، اما انتظارات فروش بهبود یافته و برنامهها برای افزایش سطح انبارها را حمایت کرده است. دادههای جداگانه در مورد فروش خردهفروشی نشان میدهد که این انتظارات بیاساس نیستند – هزینهها در فروشگاههای خردهفروشی و خدمات غذایی در جولای ۱.۰٪ بیشتر از انتظار افزایش یافت. افزایش فروش ممکن است تغییراتی در پیشبینی از رشد ۲.۳٪ سالانه در هزینههای واقعی مصرف شخصی در سه ماهه سوم ایجاد کند.

علیرغم ادامهدار بودن آمار قوی مصرف، تولید همچنان در رکود است، زیرا این احتمال وجود دارد که واردات قوی وارد عرصه شده باشند تا تقاضای کالاهای مصرفی را برآورده کنند. تولید صنعتی در جولای ۰.۶٪ کاهش یافت. جزئیات نشان میدهد که ضعف در تولید وسایل نقلیه موتوری و قطعات و تولید خدمات عمومی عوامل اصلی کاهش اصلی بودند، اما همچنان چالشهایی در رابطه با هزینههای سرمایهای وجود دارد. عدم اطمینان در مورد زمانبندی و میزان کاهش سیاست پولی و نتایج انتخابات ریاست جمهوری ایالات متحده باعث شده است که شرکتها انگیزهای برای اجرای پروژههای بزرگ نداشته باشند.

یک سازوکار مشابه در ساخت و ساز مسکونی نیز در حال وقوع است. شروع ساخت مسکن در جولای با کاهش ۶.۸٪ روبرو شد. درخواستهای مجوز ساخت، یک شاخص پیشرو برای ساخت مسکن، نیز در ماه ۴.۰٪ کاهش یافت. کاهش گسترده نشان میدهد که یک طرز تفکر تعویقی در میان سازندگان مسکن و تولیدکنندگان غالب شده است. همانطور که در بالا اشاره شد، ما به دنبال نشانههایی از مسیر سیاست پولی امسال و سال آینده در سخنرانی پاول در سمپوزیوم سیاست اقتصادی سالانه در جکسون هول در ۲۳ آگوست خواهیم بود.

تحلیل اقتصادی داده های مهم هفته پیش رو

شاخص اقتصادی پیشرو – دوشنبه

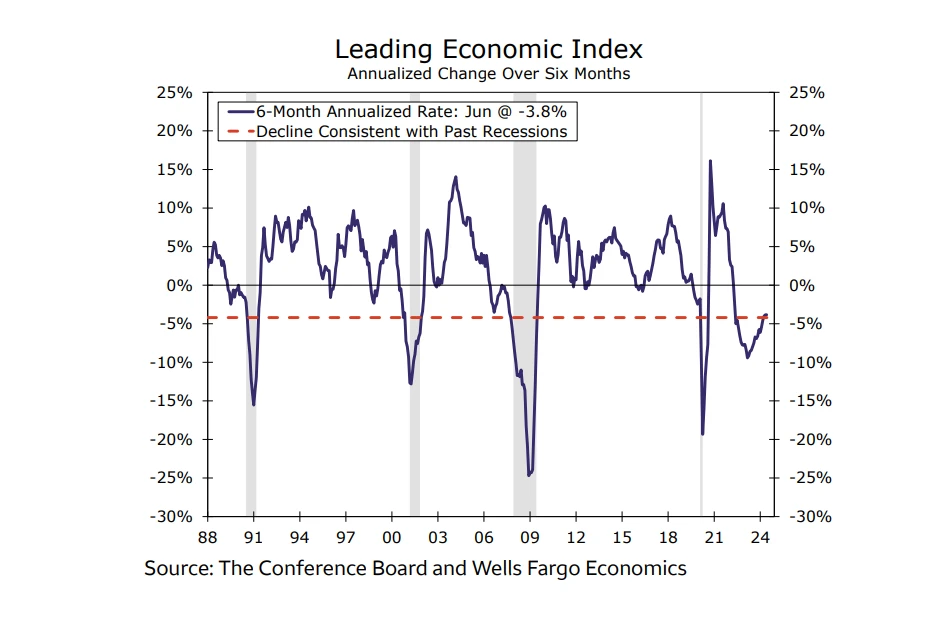

به نظر میرسد که روندهای اخیر در LEI از واقعیت فاصله گرفتهاند. این شاخص تاریخی رکود از ماه مارس ۲۰۲۲ که فدرال رزرو شروع به افزایش نرخ بهره کرد، در حال نزول بوده است. پس از ۲۸ کاهش متوالی در ماه ژوئن (به جز یک ماه که شاخص بدون تغییر بود)، اکنون به طرز نگرانکنندهای به پایینترین نقطهای که در دوران رکود پاندمی رسیده بود، نزدیک شده است. اگرچه وخامت بازار کار در ماه جولای نشان میدهد که ریسک رکود افزایش یافته است، اما افت طولانی LEI ضعف اخیر را اغراقآمیز میکند. به خاطر داشته باشید که تولید ناخالص داخلی واقعی در سه ماهه دوم ۲.۸٪ افزایش یافته است. با این حال، با نگاه دقیقتر، کاهش در LEI روندی کندتر داشته، که باعث میشود این شاخص و عملکرد آن طی ۶ ماه گذشته، نشانه رکود در سال جاری نباشد.

انتظار نمی رود که LEI روند خود را در جولای بشکند، اما این امکان وجود دارد که این شاخص از سفارشهای جدید ISM و معکوس شدن منحنی بازده تأثیری منفی بپذیرد. مؤلفه انتظارات مصرفکننده احتمالاً بیتأثیر خواهد بود، زیرا انتظارات در نظرسنجی Conference Board Consumer Confidence بهبود یافت اما در نظرسنجی احساسات مصرفکننده دانشگاه میشیگان بدتر شد. احتمال دارد سایر مؤلفهها، مانند کاهش در مجوزهای ساخت و کاهش در ساعات کار کارکنان در بخش تولید، توسط قدرت در S&P 500 جبران شوند.

فروش خانههای موجود – پنجشنبه

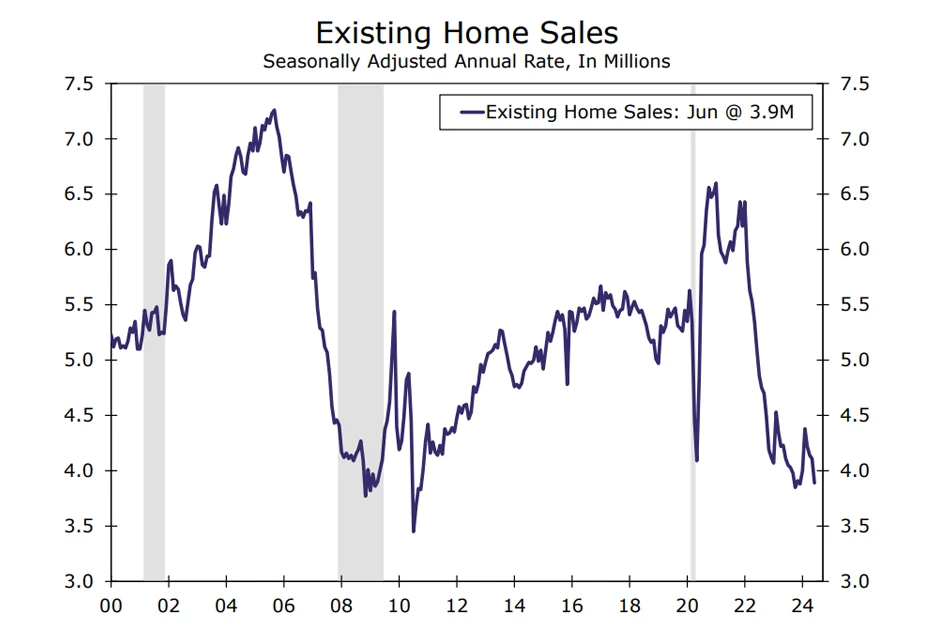

ترکیبی ناخوشایند از نرخ بالای وام رهنی و قیمتهای رو به افزایش، بازار مسکن را در رکود نگه داشته است. فروش خانههای موجود برای چهار ماه متوالی تا ژوئن کاهش یافت. سرعت سالانه فروش مجدد خانه ها با ۳.۸۹ میلیون واحد فاصله کمی با با پایینترین میزان در سال ۲۰۱۰ دارد. انتظار میرود که فدرال رزرو در ماه سپتامبر کاهش نرخ بهره خود را آغاز کند، که فشار بر نرخهای وام رهنی را کاهش داده و احتمالاً خریداران را تشویق میکند که در بازار مشارکت کنند. با این حال، افزایش قابلتوجه قیمتها در کنار رشد کند درآمد احتمالاً همچنان بازفروش مسکن را محدود نگه خواهد داشت.

شواهد اولیه نشان میدهند که کاهش در نرخ وام رهنی در ماه ژوئن باعث اندکی افزایش فعالیت در ماه جولای شده ، اما هزینههای تأمین مالی بازدارنده همچنان به محدود کردن فروشها ادامه داده است. نرخ ثابت وام رهنی ۳۰ ساله در آخرین هفته ژوئن به طور متوسط ۶.۹٪ بود، که نسبت به ۷.۲٪ در ابتدای ماه می بهبود یافته بود. شاخصهای پیشرو فعالیت بازار مسکن نیز به طور همزمان کمی بالاتر رفتند. خانه های در معرض فروش، که با یک یا دو ماه تأخیر در داده فروش خانههای موجود بازتاب پیدا می کنند، در ژوئن ۴.۸٪ افزایش یافتند و از یک رکورد پایین در ماه می بازگشتند. درخواستهای وام خرید مسکن نیز در طول ماه بهطور ملایم افزایش یافتند. انتظار میرود که فروش خانههای موجود در ماه جولای ۱.۳٪ افزایش یابد و به نرخ سالانه ۳.۹۴ میلیون واحد برسد که در مقایسه با تحریکات اخیر خود همچنان ضعیف است.

فروش خانههای جدید – جمعه

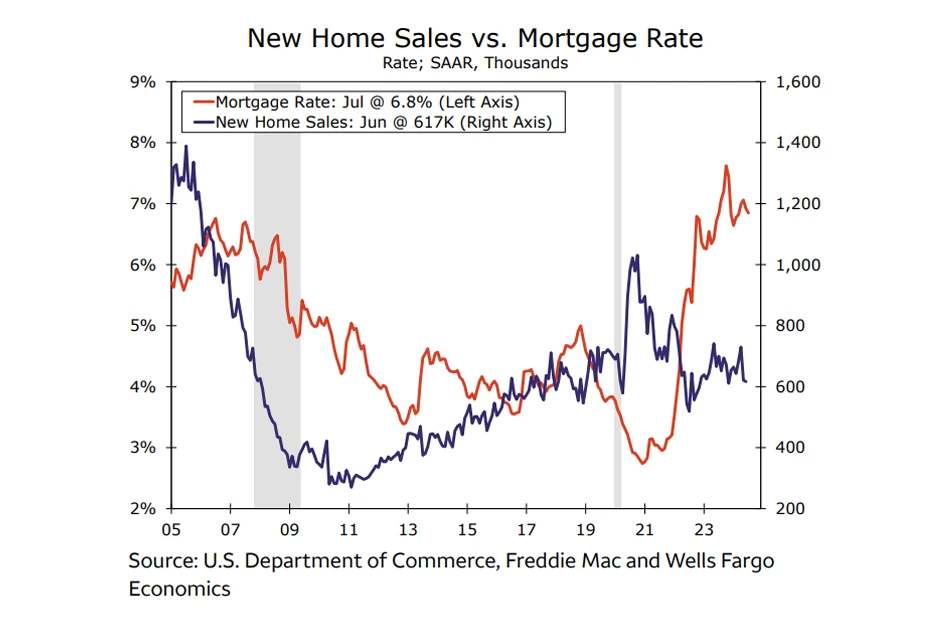

شرایط مساعدی که سازندگان خانه را حمایت میکردند، در حال کمرنگ شدن هستند. فروش خانههای جدید در ژوئن ۰.۶٪ کاهش یافت، دومین افت متوالی که باعث شد کل سرعت فروش ۷.۴٪ کمتر از سطح سال قبل باشد. به نظر میرسد که بازار کار نرمتر و انتظارات رو به رشد برای کاهش نرخهای وام مسکن، تقاضا را برای ساخت جدید را تضعیف کرده است. علاوه بر این، مشوقهای سازندگان در حال از دست دادن جذابیتهای خود هستند. طبق گفته انجمن ملی سازندگان خانه، ۶۱٪ از سازندگان ناچار شدند در ماههای ژوئن و جولای، برای فروش مسکن مشوقهایی مانند کاهش قیمت و تخفیف نرخ وام مسکن ارائه دهند که بیشترین درصد از ماه ژانویه است.

انتظار می رود در داده های ماه جولای بهبود نسبی را شاهد باشیم. برخلاف فروش خانههای موجود، فروش خانههای جدید انجام معاملات را در زمان امضای قرارداد منعکس میکند، که نشاندهنده نرخ وام های رهنی در همان ماه جاری است. این نرخ ها بر خلاف ماه ژوئن که مومنتوم صعودی گرفته بودند، در ماه جولای کاهش پیدا کردند، به طوری که میانگین ۶.۸٪ را به ثبت رساندند. با اینکه این کاهش محدود است، اما نشاندهنده پیشرفت باز نرخهای بالای ۷.۰٪ است که در ماههای آوریل و می غالب بودند.

بررسی دادههای بینالمللی

رشد پایدار در بریتانیا و کاهش تدریجی تورم و انتظار از کاهش سنجیده نرخ بهره توسط بانک مرکزی

شاخص قیمت مصرفکننده (CPI) بریتانیا برای ماه جولای اخبار خوبی برای سیاستگذاران بانک انگلستان (BoE) به همراه داشت. داده کل تورم کمی کمتر از حد انتظار به ۲.۲٪ سالانه رسید، در حالی که سایر معیارها که روند اساسی را نشان میدهند، کاهش بیشتری داشتند. داده هستهای تورم کمی بیشتر از پیشبینیها به ۳.۳٪ کاهش یافت، در حالی که تورم خدمات با ۵.۲٪ به طرز قابل توجهی کمتر از حد انتظار بود. این که آیا بانک انگلستان تحت تأثیر این شگفتی در تورم خدمات قرار خواهد گرفت، همچنان سوالی بی پاسخ است. سیاستگذاران تا حدی داده های غیرمنتظره در ماههای اخیر را کماهمیت میدانستند و بنابراین، ممکن است به همان میزان، افت غیرمنتظره برای ماه جولای را نیز نادیده بگیرند.

در عین حال، دادههای بازار کار بریتانیا این هفته سنتیمنت میکس داشت و ممکن است به بانک انگلستان فرصت دهد که نرخ بهره را خیلی تند کاهش ندهد. میانگین درآمد هفتگی کمی بیشتر از حد انتظار به ۴.۵٪ سالانه در سه ماهه منتهی به ژوئن کاهش یافت. با این حال، میانگین درآمد هفتگی بدون در نظر گرفتن پاداشها به همان میزان پیشبینی شده افزایش یافت و به ۵.۴٪ رسید، در حالی که در بخش خصوصی میانگین درآمد هفتگی بدون پاداشها به ۵.۲٪ رسید که کمی بالاتر از پیشبینی بانک انگلستان بود. به طور جداگانه، جزئیات اشتغال قوی بود. با این حال، میزان اشتغال زایی بر اساس نظرسنجی های صورت گرفته در سه ماهه منتهی به ژوئن نسبت به سه ماهه منتهی به مارس ۹۷ هزار افزایش داشته است، در حالی که تعداد ماهانه شاغلان دریافت کننده حقوق نشان داد که در ماه جولای ۲۴ هزار افزایش داشته است. در عین حال، آمار تولید ناخالص داخلی سه ماهه دوم بریتانیا میکس اما در کل مطلوب بود. تولید ناخالص داخلی در سه ماهه دوم ۰.۶٪ به صورت فصلی رشد کرد که مطابق با پیشبینی ها بود، اگرچه بخشی از قدرت ناشی از افزایش هزینههای دولتی بود. هزینههای مصرفکننده به میزان جزئی ۰.۲٪ افزایش یافت، در حالی که سرمایهگذاری تجاری ۰.۱٪ کاهش یافت. سه ماهه دوم با یک روند ملایم پایان یافت، زیرا تولید ناخالص داخلی در ماه ژوئن به صورت ماهانه ثابت بود و فعالیت های خدماتی کاهش ۰.۱ درصدص و تولیدات صنعتی افزایش ۰.۸ درصدی داشتند. حتی با وجود پایان سه ماهه دوم بدون رشد چشمگیر، اقتصاد بریتانیا به خوبی برای یک رشد پایدار در سه ماهه سوم آماده است. با توجه به کاهش نسبی و ادامه دار در روندهای دستمزد و تورم و رشد پایدار در فعالیتها، نظر ما همچنان این است که بانک انگلستان احتمالاً در ماه سپتامبر نرخ بهره را ثابت نگه دارد و در ماه نوامبر کاهش نرخ بهره را از سر گیرد.

یک کشور دیگر که رشد بیشتری در سه ماهه دوم نشان داد، اقتصاد ژاپن بود. رشد تولید ناخالص داخلی در سه ماهه دوم به ۳.۱٪ در مقایسه با زمان مشابه در سال قبل رسید، که از اجماع پیشبینی ها بیشتر بود و کاهش در سه ماهه اول را به طور کامل جبران کرد. جزئیات نیز سازنده بود، زیرا هزینههای مصرفکننده در سه ماهه دوم با سرعت ۴٪ رشد کرد و هزینههای سرمایهگذاری تجاری با سرعت ۳.۶٪ رشد کرد. با توجه به تقویت رشد دستمزد و تورم همچنان بالا، ما معتقدیم که پایه اقتصادی برای افزایش نرخ بهره بانک ژاپن همچنان قوی است. نظر اصلی ما در حال حاضر برای افزایش نرخ بهره ۲۵ واحد پایه ای در اکتبر و ژانویه است، اگرچه تلاطمهای اخیر در بازار به معنی وجود برخی ریسک ها است که می توانند این اقدامات به ژانویه و آوریل ۲۰۲۵ به تعویق بیاندازند.

در نهایت، دادههای فعالیت ماه جولای از چین میکس بود و به طور کلی احتمالاً با کاهش تدریجی و ادامه دار همراه خواهد بود. خردهفروشی جولای کمی بیشتر از حد انتظار به ۲.۷٪ سالانه رسید، در حالی که تولید صنعتی کمتر از حد انتظار به ۵.۱٪ کاهش یافت. سرمایهگذاری داراییهای ثابت نیز در جولای کند شد، با کاهش نرخ رشد سالانه به ۳.۶٪ سالانه. پیش بینی ما از رشد تولید ناخالص داخلی چین در سال ۲۰۲۴ به ۴.۸٪ کاهش یافته، چرا که علیرغم کاهش در بهره برخی وام ها و انبساط در سیاست های نقدینگی در ماه های اخیر، هنوز جای محرکهای مالی بزرگ غایب است.

دیده بانِ نرخ بهره

جستجو در جکسون هول برای سرنخهایی درباره مسیر نرخ بهره فدرال

در حالی که تقویم دادهها در هفته آینده نسبتاً سبک خواهد بود، اما موضوعات زیادی برای بحث در مورد انتظارات از نرخ بهره وجود خواهد داشت، زیرا ریاست FOMC، آقای پاول سخنرانی سالانه خود را در جکسون هول انجام میدهد. سخنرانی رئیس FOMC در سمپوزیوم اقتصادی سالانه فدرال رزرو کانزاس سیتی به یکی از موردانتظارترین سخنرانیهای سال تبدیل شده است. توجه زیاد به این سخنرانی ناشی از سابقه استفاده روئسای پیشین فدرال رزرو از این سمپوزیوم برای بیان نظرات اقتصادی مهم خود است. برای مثال می توان به این موارد اشاره کرد: اعلام انبساط کمی بیشتر توسط بن برنانکه در سالهای ۲۰۱۰ و ۲۰۱۲، اعلام چارچوب جدید سیاست های FOMC در سال ۲۰۲۰ و سپس بیان تعهد کمیته به بازگرداندن ثبات قیمتی در سال ۲۰۲۲.

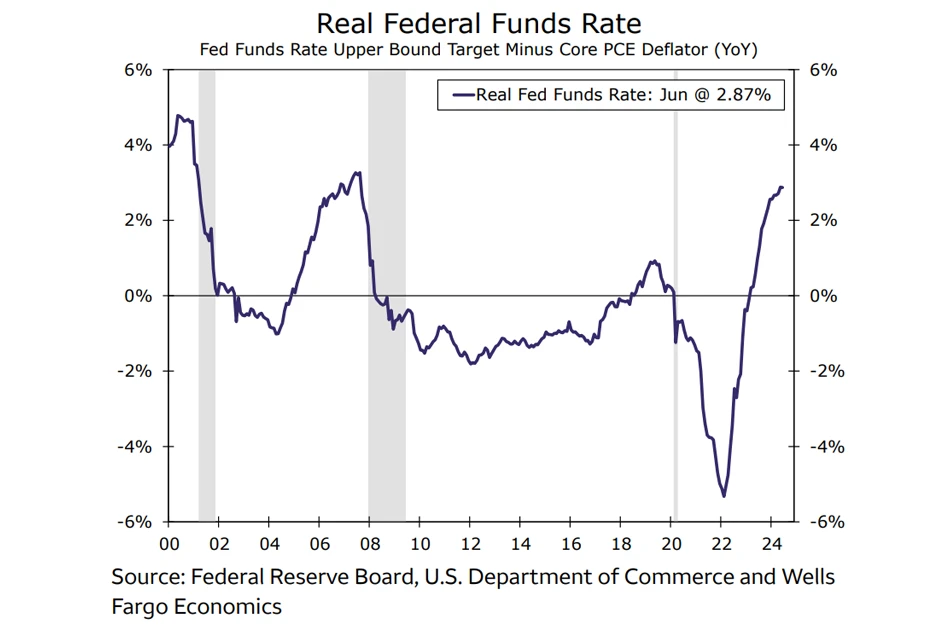

در حالی که همه سخنرانیهای روئسای فدرال رزرو در جکسون هول ایجاد هیجان و نوسان نمی کنند، ما پتانسیل آن را میبینیم که سخنرانی پاول امسال به سیگنال دیگری برای تغییرات مهم در سیاست های FOMC تبدیل شود. فدرال رزرو نرخ بهره را از جولای ۲۰۲۳ در بالاترین سطح خود از ۲۰۰۱ نگه داشته تا بتواند تورم بالا را کنترل کند؛ از آن زمان، تورم به طور قابلتوجهی کاهش یافته، گرچه هنوز به طور کامل به سطح هدف ۲ درصدی نرسیده است. شاخص PCE هستهای از نرخ سالانه ۴.۲٪ به ۲.۶٪ کاهش یافته است و به احتمال زیاد اگر با همین آهنگ کاهش پیدا کند، احتمالا تا پایان سال به سطح هدف نزدیک خواهد ماند.

البته تورم تنها موردی نیست که با آغاز افزایش نرخ بهره و حفظ آن در سطوح اوج خود تغییر قابلتوجهی کرده است. شرایط بازار کار نیز در سال گذشته نرمتر شده و به گفته پاول، بازار کار دیگر داغ یا فشرده نیست.

بنابراین، سخنرانی پاول در جکسون هول میتواند به عنوان یک گام بعدی به سمت آغاز کاهش نرخ بهره استفاده شود با این استدلال که، در میان تحولات اقتصادی در سال گذشته، سیاست به طور فزایندهای محدودکننده شده و وقتی از لنز نرخ بهره واقعی نگاه شود، ممکن است دیگر این سطح مناسب نباشد. بیانیه ماه جولای FOMC و کنفرانس مطبوعاتی پاول نشان داد که با توجه به بهبود در رشد قیمتها و وضعیت بازار کار، دیگر خطری از جانب تورم در انتظار فدرال رزرو نیست.

به همین دلیل، پاول ممکن است هرگونه کاهش نرخ بهره را به عنوان یک رویکرد مدیریت ریسک برای سیاست پیشنهاد کند. با توجه به رشد اقتصادی قوی و تورم که البته هنوز کاملاً کنترل نشده است، ما انتظار داریم پاول پیشنهاد کند که هرگونه کاهش در این مقطع زمانی به عنوان کاهش بازدارندگی سیاست پولی و برای سازگاری با شرایط اقتصادی در نظر گرفته شود. در حالی که سخنرانی او احتمالاً اشارهای به کاهش نرخ بهره در آینده نزدیک خواهد داشت، ما انتظار داریم او از ارائه هرگونه سرنخی درباره اندازه احتمالی کاهش خودداری کند، زیرا هنوز دادههای اشتغال و تورم یک ماه تا پیش از جلسه کمیته در ۱۷-۱۸ سپتامبر باقی مانده اند.

بسیار عالی.متشکرم.

درود بر شما و سپاس از زحماتتون🙏🏽♥️

مثل همیشه کاربردی و عالی.ممنون از تیم حرفه ای و دلسوزتون

ممنون از زحماتتون

ممنونیم از تحلیل دقیق تیم شما

مرسی

عالی بود ، تشکر بابت زحماتتون

خیلی عالی. ممنون از زحمات شما

سپاس فراوان

به نظرم آمریکا دیگه به تورم ۲ درصد نمیرسه باید بین ۳-۴ کنترلش کنه مگه اینکه بکوبه از اول بسازه!

بسیار عالی، بابت زحمات دلسوزانه اتون بسیار سپاسگزارم🌼

ببخشید فکر میکنم که مقاله

آیا بیت کوین میتواند جایگزین طلا شودیه مشکلی داره چون هر چی میزنم باز نمیشه! ممنون میشم یه چک بکنین🙏🌼مقاله آیا بیتکوین میتواند جایگزین طلا شود نمیدونم چرا فونتش اینطور شد!

دمتون گرم