در این گزارش، مهمترین دادهها و تحلیل های اقتصادی و مالی را تا هفته منتهی به ۲۷ سپتامبر در اختیار شما قرار میدهیم. با ما همراه شوید.

نکات مهم دادههای هفته گذشته و پیشِ رو

ایالات متحده

مصرفکننده در مرکز توجه

دادههای درآمد و هزینه شخصی این هفته نشان میدهد که تورم همچنان تحت کنترل است، قدرت مصرفکننده تاب آور مانده و می توان آینده مثبتی از وضعیت مالی خانوارها برای آینده متصور بود. انتظار میرود که بازار املاک از کاهش نرخ بهره بهرهمند شود، اما فعالیت در حوزه مسکن همچنان کند باقی بماند.

سایر کشورها

نگرانی دوباره از اقتصاد منطقه یورو

شاخصهای تولید و خدمات منطقه یورو در ماه سپتامبر ناامیدکننده و تولید و سفارشات در حال کاهش بودند؛ هرچند که کاهش کلی در فشارهای قیمتی امری مثبت بود. انتظار رشد اقتصادی در منطقه یورو همچنان وجود دارد، اما با سرعت کمتری نسبت به پیشبینیهای گذشته. در سایر نقاط جهان، این هفته برای بانکهای مرکزی بینالمللی پرمشغله بود. چین، سوئد و سوئیس همگی نرخ بهره خود را کاهش دادند، در حالی که استرالیا سیاستهای پولی خود را بدون تغییر حفظ کرد.

تحلیل وضعیت اعتباری

آیا تلاطم در بازار املاک تجاری رو به پایان است؟

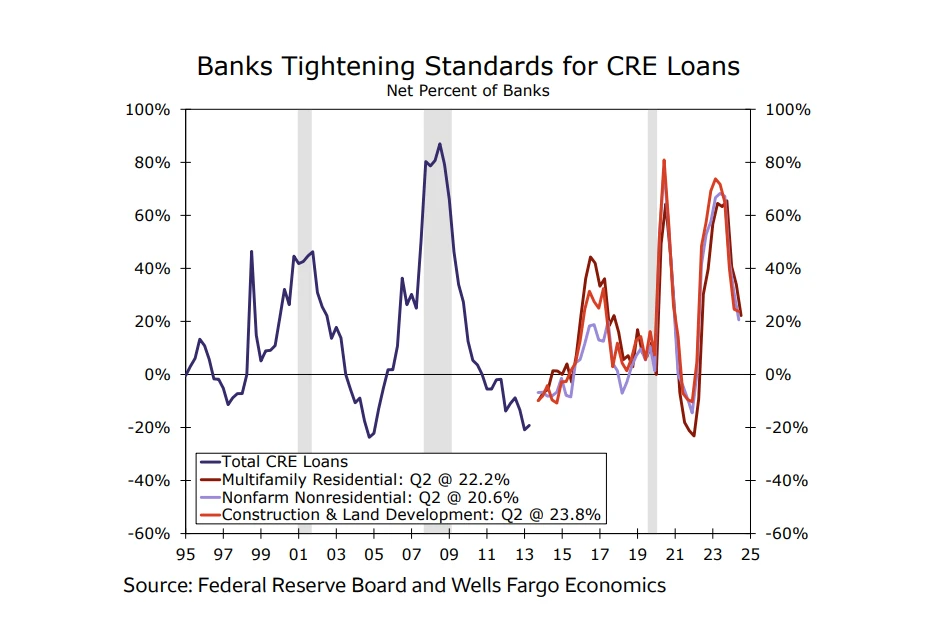

با کاهش ۵۰ واحد پایه ای نرخ بهره توسط فدرال رزرو در جلسه سپتامبر انتظار می رود که بدترین رکود املاک تجاری (CREs) از زمان بحران مالی ۲۰۰۸ به سمت بهبود برود. اگرچه موانع بسیاری در این مسیر وجود دارد، اما می توان امید داشت که با کاهش بهره، شکاف بین بدهیهایی که سررسید بازپرداخت آن ها فرارسیده و اعتبار موجود کمتر شود و به مرور زمان از شدت فشارهای بیشتر بر روی این بخش جلوگیری کند.

سختگیری بانکها در استانداردهای وامدهی برای وامهای املاک تجاری (CRE)

موضوع هفته

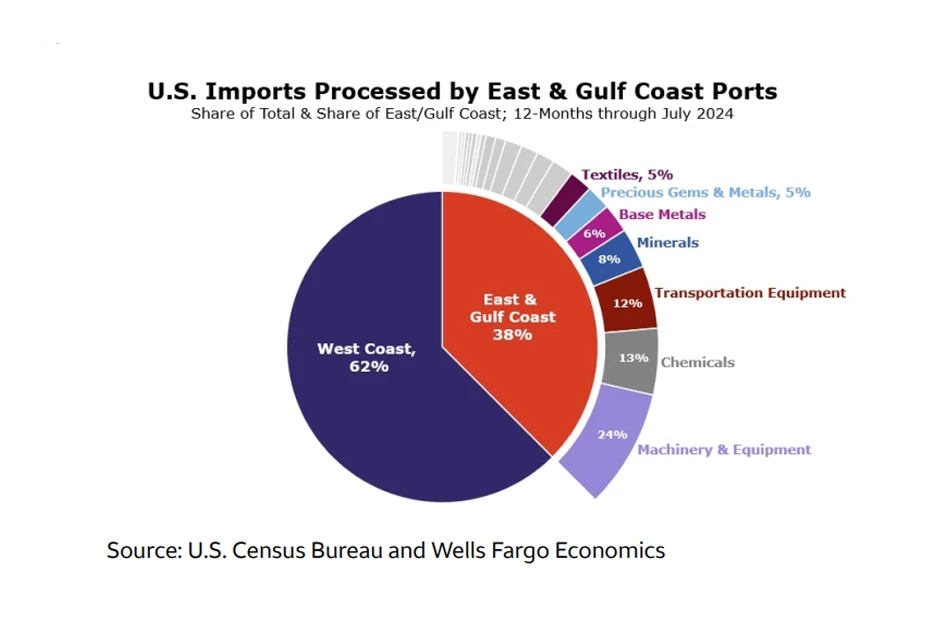

آیا باید نگران اعتصاب احتمالی در بندرهای آمریکا بود؟

طبق اطلاعیه های منتشر شده، احتمال دارد هزاران کارگر شاغل در بنادر سواحل شرقی ایالات متحده طی هفته جاری دست به اعتصاب بزنند. دلیل این اقدام، عدم دستیابی به توافق بر سر مذاکرات دستمزدها بین اتحادیه کارگران بندری (ILA) و اتحادیه دریانوردی ایالات متحده (USMX) عنوان شده است. در این رابطه باید توجه داشت که توقف مقطعی در فعالیت این بنادر نمی تواند اختلال عمده ای را در زنجیره تامین ایجاد نماید.

واردات آمریکا به تفکیک بنادر

بررسی بازار آمریکا

قدرت مصرفکننده در مرکز توجه

مجموعه دادههای منتشر شده این هفته شواهد بیشتری از حفظ روند رشد اقتصادی ارائه داد. تمرکز اصلی بر وضعیت مصرفکننده ها بود. مخارج شخصی در ماه اوت ۰.۲% افزایش یافت که کمتر از انتظارات بود و نسبت به افزایش ۰.۵ درصدی ماهانه در ماه ژوئیه کاهش داشت. اگرچه اخیراً تغییراتی در الگوی مصرف مشاهده می شود، اما به طور کلی تاب آوری مصرفکننده بالا است و کل هزینهها در طول سال ۵.۲% افزایش داشتند. با این حال، به نظر میرسد که سرعت مصرف با کاهش رشد درآمد در حال افت است.

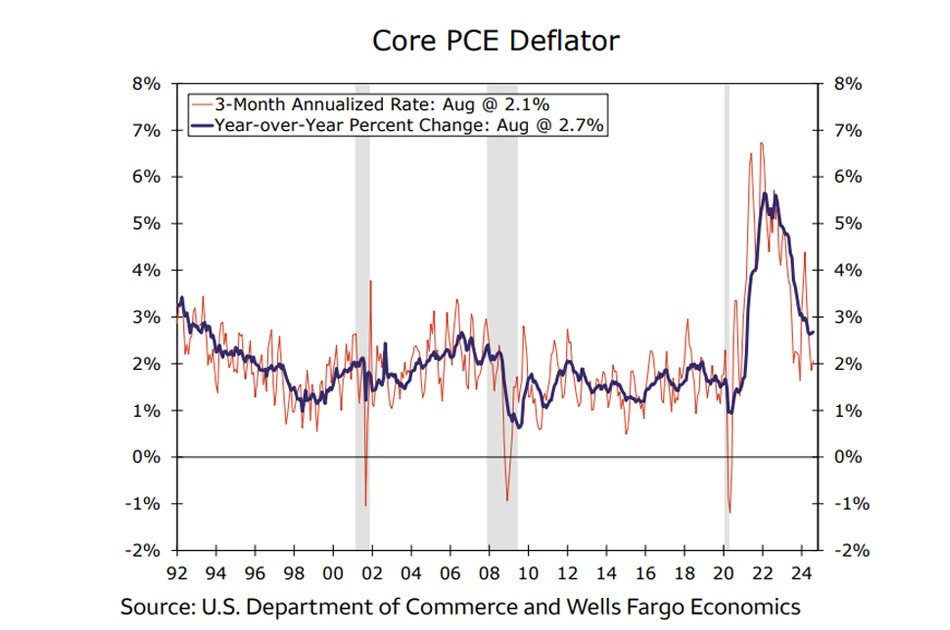

داده هسته ای PCE ، که مولفه های پرنوسان غذا و انرژی را حذف میکند و تصویر دقیقتری از روند کلی تورم ارائه میدهد، اندکی کمتر از انتظارات بازار بود و ۰.۱% افزایش داشت. طی سه ماه گذشته، داده هسته ای PCE سالانه با نرخ ۲.۱% در حال حرکت بوده که نشاندهنده پیشرفت بیشتر در جهت کاهش تورم به سمت هدف ۲% فدرال رزرو است.

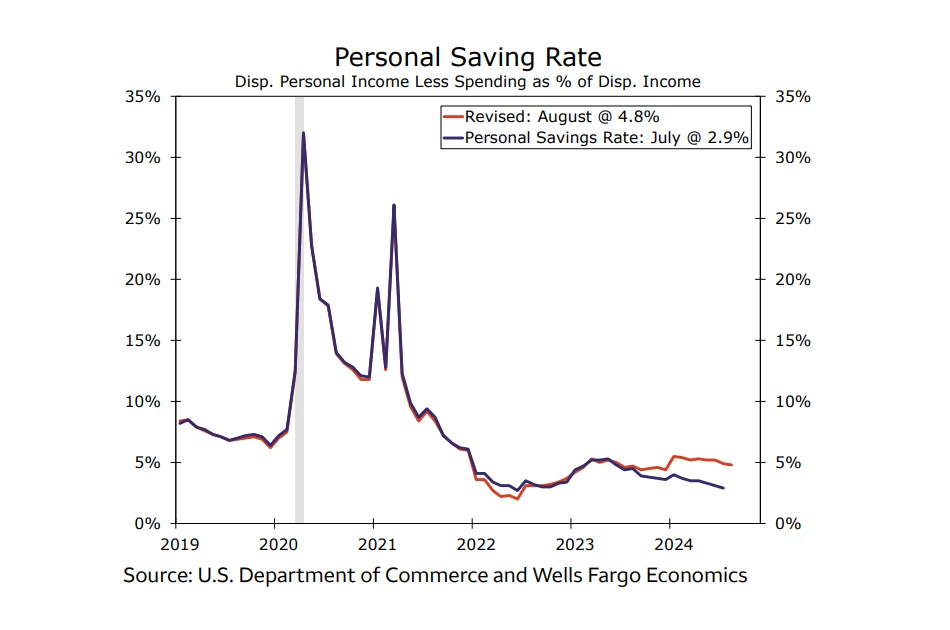

یکی دیگر از نکات مثبت، بازبینی رو به بالا یا revise up در دادههای درآمد و هزینه سالهای گذشته بود. به طور کلی، این اصلاحات نشان میدهند که مصرفکنندگان در وضعیت مالی کمی بهتری نسبت به آنچه قبلاً تصور میشد، قرار دارند. برای مثال، دادههای پیش از بازبینی، میانگین نرخ پسانداز را در سال جاری ۳.۴% نشان میداد، که ۰.۶ واحد درصد نسبت به میانگین ۴.۵ درصدی سال ۲۰۲۳ کاهش یافته بود. اما اصلاحات اخیر نشان میدهند که کاهش نرخ پسانداز به اندازهای که قبلاً اعلام شده بود، نبوده و این نرخ عملاً در حدود ۵.۰% طی ۱۲ ماه گذشته ثابت مانده است. به طور کلی، این اصلاحات تصویری مثبت از وضعیت مالی خانوارها در آینده ترسیم میکند.

شاخص هسته ای PCE، تعدیل شده بر اساس تورم

نرخ پسانداز شخصی

بر اساس بازبینی های صورت گرفته، شکاف بین درآمد ناخالص داخلی (GDI) و تولید ناخالص داخلی(GDP) کاهش داشت. علاوه بر این، کاهش متوالی رشد واقعی GDP در نیمه اول سال ۲۰۲۲، که نگرانیهایی در مورد رکود ایجاد کرده بود، فقط یک فصل وجود داشت و رشد GDP واقعی در سهماهه دوم سال ۲۰۲۲ اکنون اندکی مثبت است.

بهبود وضعیت درآمد و هزینهها در شرایطی رخ میدهد که نشانههای بهبودی در بخش املاک و مستغلات نیز آغاز شده است. کاهش نرخها نهایتاً باید به بازار مسکن نیز کمک کند، بازاری که فعالیت آن در حال تثبیت است اما همچنان نسبتاً کند پیش میرود. فروش خانههای نوساز در ماه اوت ۴.۷% کاهش داشت و به ۷۱۶ هزار واحد رسید، اما این کاهش به نظر میرسد جبران جزئی افزایش شدید فروش در ماه قبل باشد و روند فروش همچنان نسبتاً قوی است. البته با توجه به شرایط ساختاری نه چندان مطلوب در بحث تواند خرید که ناشی از عدم توازن بین عرضه و تقاضا است، احتمالا جهش چشمگیر در فعالیت های بخش مسکن به این زودی مشاهده نشود.

چشمانداز بازار آمریکا

شاخصهای ISM تولیدی و خدماتی (سهشنبه و پنجشنبه)

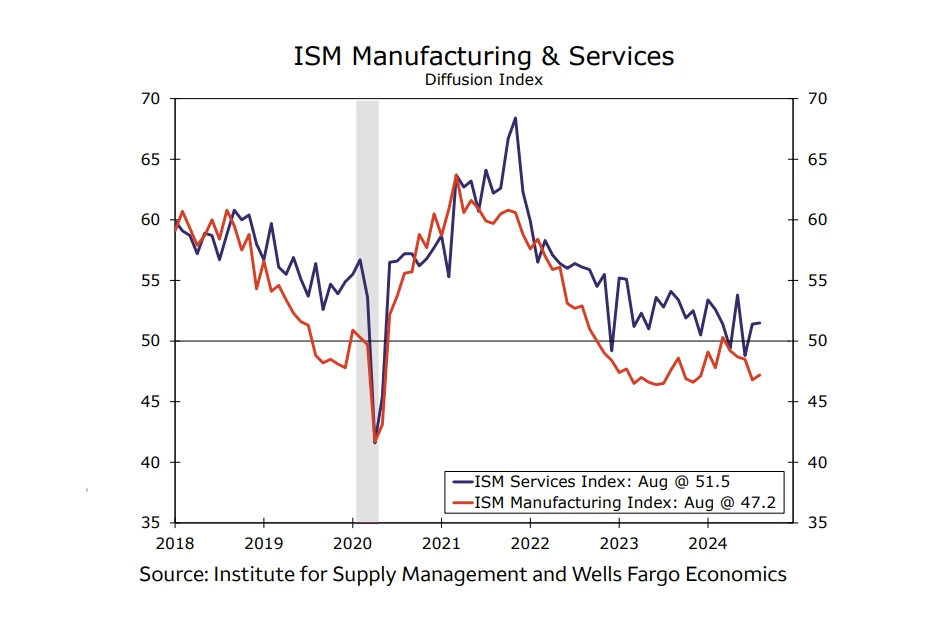

شاخص های تولیدی و خدماتی ISM طی دو سال گذشته چندان همگرا نبودند؛ اما طی ماه های گذشته هر دو در روند نزولی قرار داشتند و نشاندهنده کاهش فعالیت با نزدیک شدن به پایان سهماهه سوم هستند. شاخص ISM تولیدی در ماه اوت اندکی افزایش یافت، اما همچنان تصویری تیره از بخش کارخانهها را نشان میدهد و در ۲۱ ماه از ۲۲ ماه گذشته در محدوده انقباضی قرار داشته است. مؤلفهها همچنان ضعیف هستند، بهویژه که تولید به کمترین سطح پس از همهگیری رسیده و سفارشهای جدید به پایینترین میزان خود از ماه می ۲۰۲۳ نزدیک شده اند.

شاخص ISM خدماتی در ماه اوت به اوج سه ماهه خود رسید، هرچند که ارائهدهندگان خدمات نیز با چالشهای خاص خود مواجه هستند. هزینههای بالا و فشار نرخ بهره همچنان بر فروش تأثیر منفی دارند و همین امر باعث کند شدن رواند استخدام شده است. در مجموع، احساسات کسبوکارها درباره تقاضا، استخدام و سرمایهگذاری به دلیل سطوح بالای نرخ بهره و عدم اطمینان پیرامون انتخابات آتی بر چشمانداز این بخش تاثیر منفی داشته است.

PMIهای تولیدی (قرمز) و خدماتی (آبی) ISM

اشتغال (جمعه)

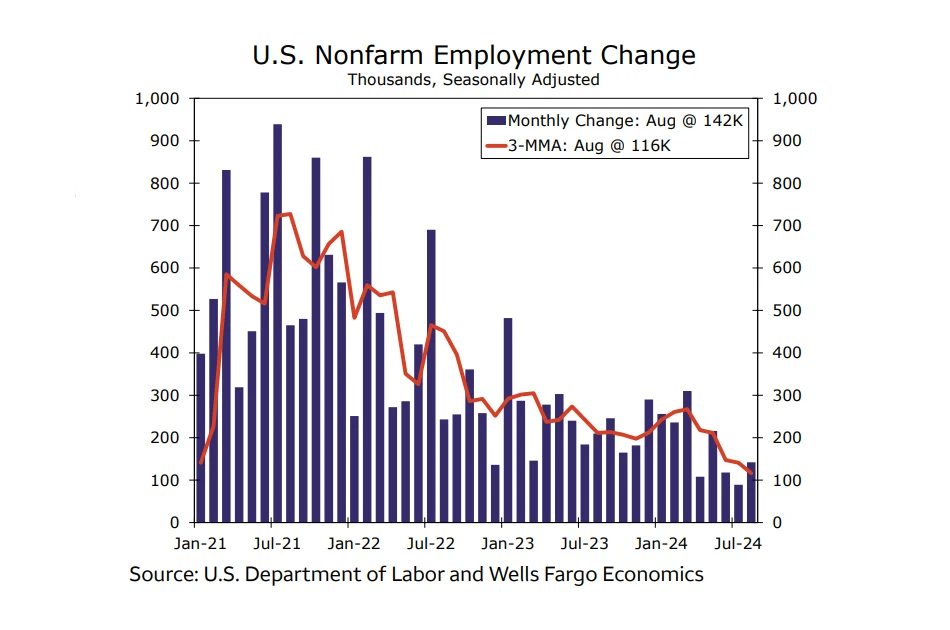

رشد اشتغال پس از چندین سال تاب آوری در نهایت در حال تعدیل است. نه تنها رشد حقوق و دستمزد کاهش یافته، بلکه دامنه رشد مشاغل نیز به طور قابل توجهی محدود شده و سهم نامتناسبی از این رشد به حوزههای بهداشت و درمان، تفریح و مهمانداری و دولت اختصاص یافته است. چندین عامل در مشاهده این وضعیت نقش داشتهاند، از جمله نرخ بهره بالا که بر خریدهای اقلام بزرگ مانند خانه، وسایل نقلیه و مبلمان تأثیر گذاشته است. با سرد شدن تقاضا، قدرت قیمتگذاری و حاشیه سود نیز کاهش یافته که مجموعاً بر روند استخدام فشار وارد کردهاند. علاوه بر این، انتخابات نوامبر نیز به عدم اطمینان بیشتری در چشمانداز اقتصادی افزوده است که خود تأثیر منفی دارد.

نگرانیها درباره بازار کار در فدرال رزرو افزایش یافته و مقامات به طور کامل بر مسیر آتی این بخش تمرکز کردهاند. هرگونه ضعف غیرمنتظره در گزارشهای اشتغال قبل از نشست FOMC در ۷ نوامبر میتواند باعث شود که مقامات تصمیم به یک کاهش نرخ بهره بزرگ دیگر بگیرند.

روند تغییر در اشتغال بخش غیرکشاورزی

بررسی بازار بین المللی

نگرانی دوباره از اقتصاد منطقه یورو

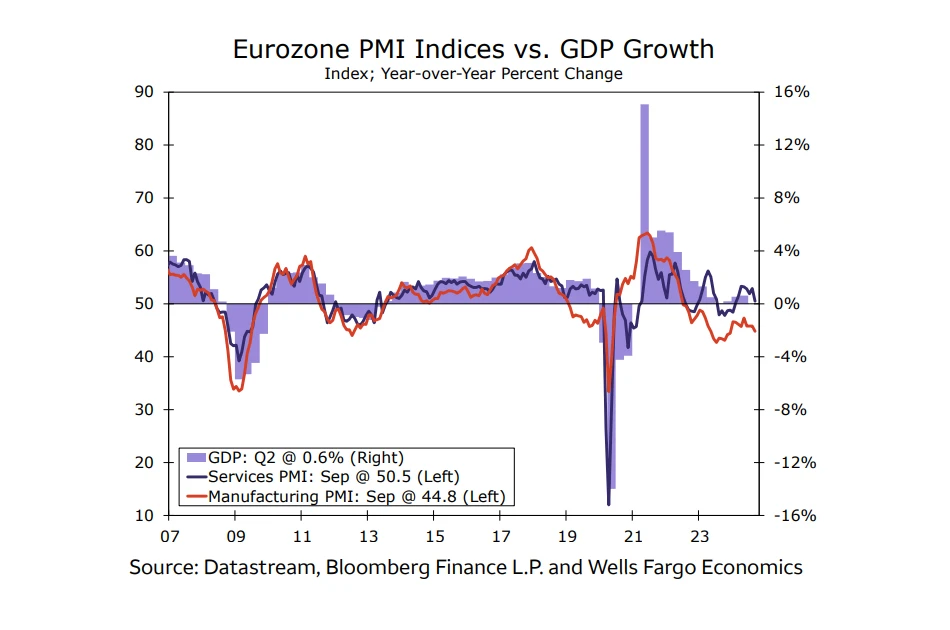

داده های ابتدایی PMI بخش تولید و خدمات منطقه یورو در ماه سپتامبر نگاهی نسبتاً ناامیدکننده به وضعیت اقتصاد این بلوک ارائه دادند. شاخص PMI تولیدی منطقه یورو به ۴۴.۸ کاهش یافت که پایینترین سطح از دسامبر ۲۰۲۳ بود و نشاندهنده انقباض مداوم در بخش صنعتی است. جزئیات این گزارش نشان داد که سفارشات جدید و سفارشات معوق کاهش یافتهاند. در میان کشورهای بزرگ، بهویژه تولید آلمان در ماه سپتامبر ضعیف باقی ماند، در حالی که شاخص PMI تولیدی فرانسه نسبتاً پایدارتر بود. در بخش خدمات، شاخص PMI منطقه یورو در سپتامبر به ۵۰.۵ کاهش یافت که علیرغم مشاهده هشت ماه متوالی افت، در محدوده انبساط قرار دارد، اما همچنان پایینترین رقم از فوریه ۲۰۲۴ است. در این بخش نیز، کسبوکارهای جدید کاهش یافته و در سطح کشورها، PMI خدمات آلمان کاهش یافت، در حالی که PMI خدمات فرانسه از افزایش ناشی از برگزاری المپیک در ماه اوت منتفع شد. در مجموع،

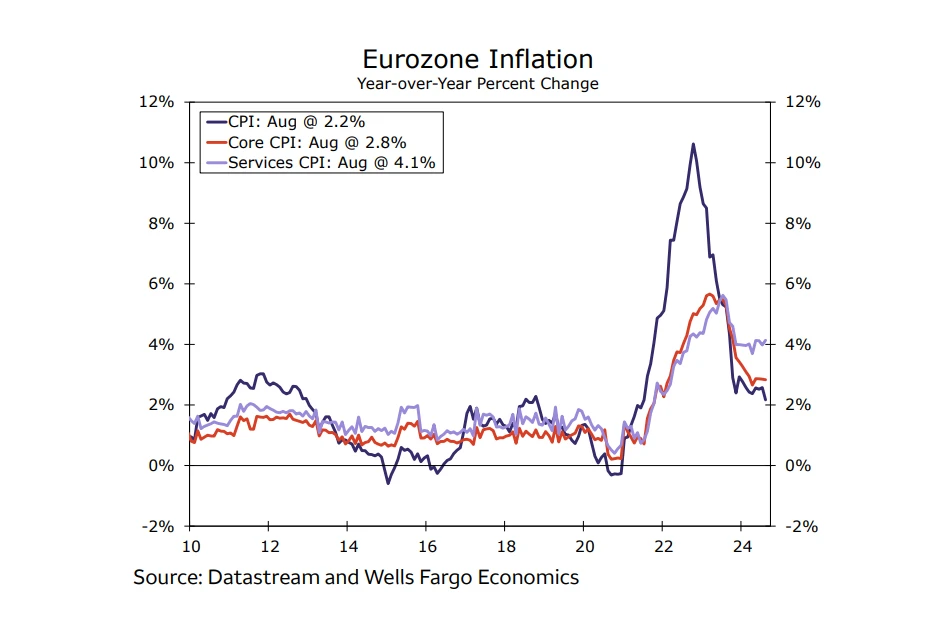

شاخص ترکیبی PMI یا شاخص کلی اقتصاد منطقه یورو از ۵۱.۰ در اوت به ۴۸.۹ در سپتامبر کاهش یافت که این اولین باری است که شاخص ترکیبی PMI از فوریه امسال به منطقه انقباض رسیده است. طی این هفته، انتشار داده ابتدایی شاخص قیمت مصرفکننده (CPI) با هدف کسب تایید از کاهش فشارهای قیمتی مورد توجه خواهد بود. در صورت انتشار داده مطلوب، این امکان وجود دارد که بانک مرکزی اروپا (ECB) سرعت کاهش نرخبهره خود را افزایش بدهد.

شاخصهای PMI ماه سپتامبر در بریتانیا نیز کاهش یافتند، اما نشاندهنده تعدیل منطقی تری در سرعت فعالیت اقتصادی هستند. جزئیات قیمتی متفاوت بودند، بهطوری که قیمتها در خدمات کاهش یافتند، اما قیمتهای بخش تولید با افزایش همراه بودند.

مقایسه PMIهای تولیدی و خدماتی ناحیه یورو با رشد GDP در Q2

هفتهای پرمشغله برای بانکهای مرکزی

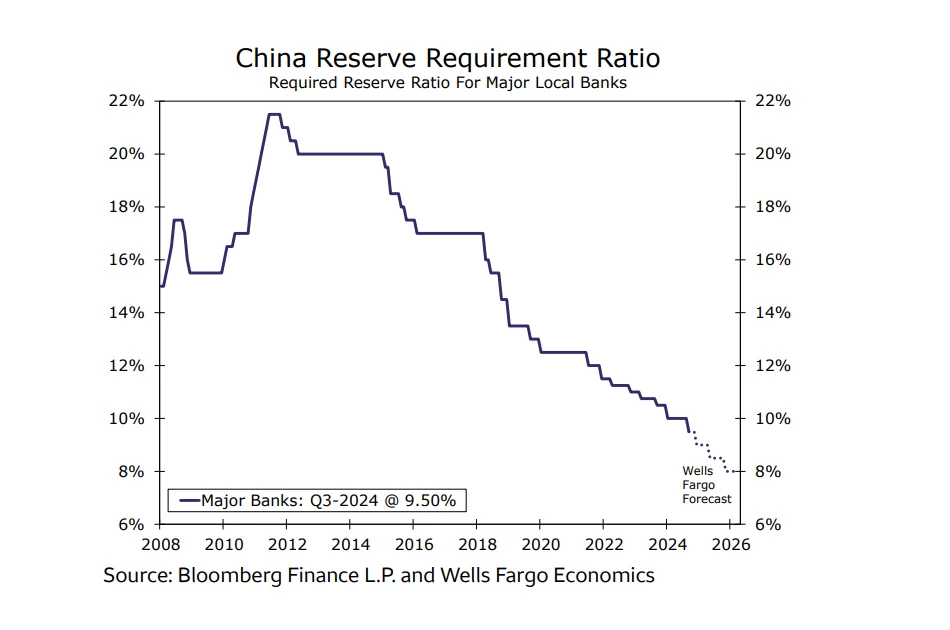

بانک مرکزی چین (PBoC) یکی از چندین بانک مرکزی بود که این هفته سیاستهای پولی خود را تسهیل کرد و نسبت ذخیره قانونی را به میزان ۰.۵۰ درصد کاهش داده و آن را برای بانکهای بزرگ به ۹.۵۰% رساند. همچنین اشاره شد که کاهش سایر نرخهای معیار نیز در راه است. همچنین، بانک مرکزی اعلام کرد که حداقل ۸۰۰ میلیارد یوان نقدینگی برای حمایت از بازارهای سهام فراهم خواهد کرد و مقامات در حال بررسی ایجاد صندوق تثبیت سهام نیز هستند. کمیته سیاسی چین – نهاد اصلی تصمیمگیری کشور – متهد شد که از هزینههای مالی حمایت کرده و بخش املاک را تثبیت کند، اگرچه جزئیات خاصی ارائه نشده است. اگرچه اقدامات اعلامشده این هفته موجب تقویت چشمانداز بازار شد، اما تا زمانی که یک محرک مالی گسترده و بزرگ در کار نباشد، درباره اثرگذاری گسترده این اقدامات بر اقتصاد تردید وجود دارد.

نسبت ذخیره قانونی چین

بانک ملی سوئیس (SNB) نیز با رویکردی انبساطی، نرخ بهره خود را به میزان ۲۵ واحد پایه کاهش داد و به ۱.۰۰% رساند. SNB همچنین پیشبینیهای تورمی خود را کاهش داد. این بانک پیشبینی میکند که میانگین تورم سالانه برای سال ۲۰۲۴ حدود ۱.۲% و برای سال ۲۰۲۵ حدود ۰.۶% و برای سال ۲۰۲۶ حدود ۰.۷% باشد. با توجه به تقویت فرانک و کاهش پیشبینیهای تورمی، این بانک اعلام کرد که کاهش بیشتر نرخ سیاستی SNB ممکن است در فصلهای آینده برای تضمین ثبات قیمتی در میانمدت ضروری باشد.

یکی از بانکهای مرکزی که هفته گذشته نرخ بهره را کاهش نداد، بانک مرکزی استرالیا (RBA) بود که اعلام کرد که تورم هنوز بالاتر از میانه هدف ۲%-۳% قرار دارد. از سوی دیگر، به رشد ضعیف مصرف و کاهش فشارهای دستمزدی اشاره شد. با این حال، این بانک به بازار کار فشرده و هزینههای بالای ساکنان موقت مانند دانشجویان و گردشگران نیز اشاره کرد. بهطور کلی، همچنان انتظار می رود که اولین کاهش نرخ ۲۵ واحد پایه در فوریه ۲۰۲۵ انجام شود.

چشمانداز بینالمللی

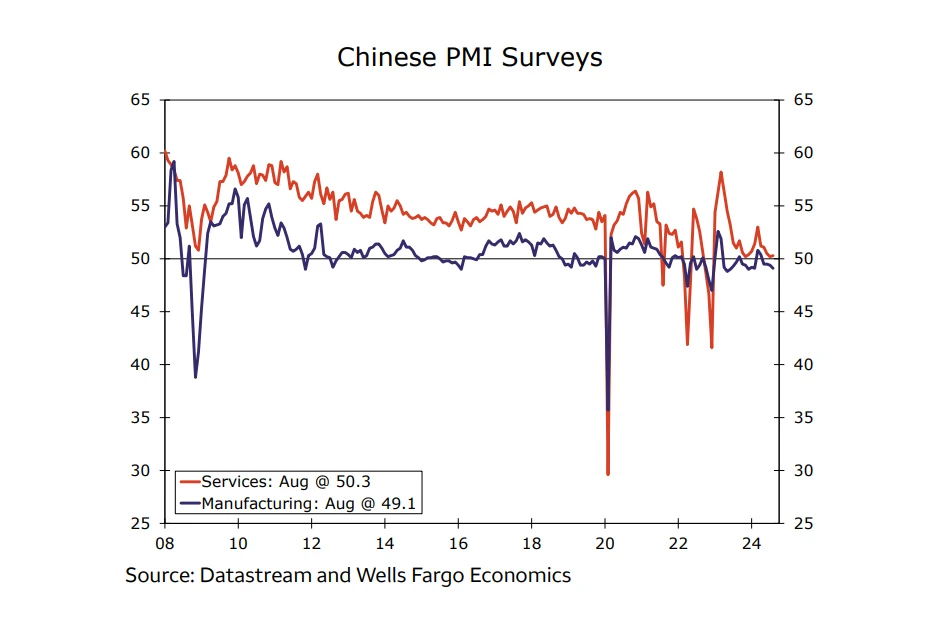

شاخصهای PMI چین (دوشنبه)

شاخصهای PMI ماه سپتامبر چین که این هفته منتشر خواهند شد، نگاهی تازه به وضعیت اقتصاد این کشور ارائه خواهند داد و احتمالاً نشاندهنده رشد اقتصادی ملایم خواهند بود. اقتصاددانان اجماع نظر دارند که نظرسنجیهای PMI در ماه سپتامبر تنها بهبودی جزئی داشته باشند.

عملکرد ضعیف اقتصاد چین موجب شد تا بانک مرکزی این کشور هفته گذشته سیاستهای پولی خود را تسهیل کرده و نسبت ذخیره قانونی و همچنین برخی از نرخهای بهره کلیدی را کاهش دهد. مقامات همچنین اقداماتی را برای تحریک بازارهای املاک و سهام اعلام کردند. اگرچه این اقدامات میتواند سنتیمنت را تقویت کند، اما تا زمانی که حمایت مالی گستردهتری صورت نگیرد، بعید است که این اقدامات باعث افزایش قابلتوجه رشد اقتصادی شوند.

PMIهای تولیدی (آبی) و خدماتی (قرمز) چین تا آگوست

شاخص قیمت مصرفکننده منطقه یورو (CPI) (سهشنبه)

شاخص CPI ماه سپتامبر منطقه یورو که این هفته منتشر میشود، بهعنوان یکی از داده های کلیدی پس از کاهش نرخ بهره بانک مرکزی اروپا (ECB) در اوایل این ماه است. تاکنون، ECB سیاست تسهیل تدریجی را دنبال کرده و نرخ بهره خود را بهطور فصلی ۲۵ واحد پایه کاهش داده است. با این حال، شاخصهای PMI ضعیف ماه سپتامبر منطقه یورو—که کاهش در تولید و سفارشات و همچنین کاهش فشارهای هزینه و قیمت را نشان دادند—این احتمال را افزایش دادهاند که بانک مرکزی ممکن است به سمت تسریع در کاهش نرخها حرکت کند.

در صورتی که ارقام تورمی سپتامبر مطلوب باشند، بهویژه اگر در تورم هستهای یا تورم خدمات کاهش غافلگیرکنندهای رخ دهد، احتمال زیادی وجود دارد که ECB به سمت یک روند سریعتر در کاهش نرخ بهره حرکت کند.

تورم سالانه منطقه یورو

منبع: fxstreet

مفید بود

مثل همیشه خیلی عالی و مفید بود ممنون. اگر امکانش هست همچین مقاله های در مورد بازار داخلی ایران هم بزارین عالیه.در مورد تحولات و اخبار مهمی که در هفته اومده.خیلی خیلی میتونه تو تحلیل کردن بهمون کمک کنه و سطح یادگیری رو بالاتر میبره.خیلی ممنونم از توجهتون

ممنون ٫ خیلی مفید بود 👌

عالی بود ممنون از زحماتتون

مرسی عالی بود