مقدمه

سال ۲۰۲۳ در حالی به پایان رسید که تنش های ژئوپلیتیک در سطوح اوج بودند، بازارها کاهش چشمگیر نرخ بهره توسط بانک های مرکزی اقتصادهای بزرگ را قیمت گذاری می کردند و از طرف دیگر، نگرانی از کسادی یا رکود در برخی اقتصادها (از جمله چین، ناحیه یورو و بریتانیا) شدت گرفته بود.

در این گزارش مروری خواهیم داشت بر چشم انداز برخی از موسسات مالی معتبر نسبت به آینده اقتصادی ایالات متحده، تحولات اقتصاد کلان این کشور در روزهای پایانی ۲۰۲۳ و داده های منتشر شده از ابتدای ۲۰۲۴ و تغییراتی که تا کنون در انتظارات بازارها رخ داده اند. در نهایت نیز به داده های مهم پیش رو طی هفته جاری (۸-۱۲ ژانویه ۲۰۲۴) پرداخته می شود.

موسسات مالی چه انتظاری از اقتصاد آمریکا در ۲۰۲۴ دارند؟

تقریبا تمام موسسات مالی و نهادهای تحلیلی مرتبط با بازارها با نزدیک شدن به سال میلادی جدید چشم انداز خود از اقتصاد و بازار هر یک از کشورها یا نواحی را ارائه می کنند. با توجه به پویایی قابل توجه رویدادها و داده های اقتصادی، نمی توان انتظار داشت که این گونه تحلیل ها کاملا درست باشند اما فرصت ها و تهدیدهای ذکر شده در آن ها و فلسفه و منطق هر تحلیل می تواند چراغ راهی برای سرمایه گذاران و معامله گران باشند تا در ادامه مسیر به آن ها توجه بیشتری داشته باشند.

لازم به ذکر است موارد ذکر شده در این بخش الزاما بیانگر دیدگاه تحلیلگران آکادمی رمزعلی نمی باشد.

چشم انداز BlackRock

علیرغم اینکه سهام آمریکا بخش زیادی از سبد سرمایه گذاری این شرکت را به خود اختصاص داده، امیدواری چندانی به رالی قابل توجه وجود ندارد. بازارها در پی امید به کاهش نرخ بهره و فرود نرم در اواخر ۲۰۲۳ رشد داشتند اما انتظار می رود امید به این سناریوها به مرور زمان کاهش پیدا کند.

چشم انداز Citi Group

فدرال رزرو در نهایت به دلیل مشاهده اثرات انقباض بر بازار کار که با تاخیر خود را نشان می دهند، مجبور به کاهش نرخ بهره خواهد بود. بازار اوراق که سریع تر به تغییر سنتیمنت اقتصادی واکنش نشان می دهد، فعلا سیگنال هشدار نمی دهد اما اگر وضعیت اعتبار یا املاک تجاری (CREs) تحت فشار بیشتر قرار بگیرند، می توان به بازار اوراق برای هج (Hedge) رکود زودتر از موعد توجه کرد.

چشم انداز Deutsche Bank

این بانک وقوع رکود در نیمه اول سال ۲۰۲۴ یا H1 را سناریوی ممکنی مطرح کرده و بر این باور است که فدرال رزرو حدود ۱.۷۵% نرخ بهره را کاهش دهد و رشد اقتصادی در پایان ۲۰۲۴ به ۰.۶% برسد. همچنین تارگت ۵۱۰۰ برای شاخص S&P500 در پایان سال جاری میلادی ذکر شده است.

چشم انداز JPMorgan

انتظار می رود فدرال رزرو در Q3 سال ۲۰۲۴ کاهش نرخ بهره را آغاز نماید و تا پایان سال در هر جلسه به میزان ۲۵ واحد از هزینه استقراض کم کند. بازار سهام آمریکا می تواند از تنوع زیاد در انواع بخش ها و نقدینگی بالا در mega caps بهره مند بشود و عملکرد بهتری نسبت به سایر بازارها داشته باشد.

تغییر انتظار بازارها در سال جدید میلادی

سال ۲۰۲۳ در حالی به پایان رسید که بازارها از کاهش نرخ بهره در Q1 سال ۲۰۲۴ توسط اکثر بانک های مرکزی (آمریکا،اروپا و بریتانیا) تقریبا مطمئن بودند. این انتظار با رشد بازارها در روزهای آخر سال و تصور Santa Rally همراه شد.

تحولات S&P500 و شاخص دلار در هفته آخر ۲۰۲۳ و هفته اول ۲۰۲۴

گرچه این سرخوشی ادامه پیدا نکرد و با انتشار آمارهای کلیدی که در ادامه مورد بررسی قرار می گیرند، مجدد DXY تقویت شد و بازار سهام تحت تاثیر آن اولین کندل هفتگی در ۲۰۲۴ را قرمز ثبت کرد.

انتشار صورتجلسه ماه دسامبر FOMC با سورپرایز چندانی همراه نبود، اما از لحن انقباضی بیشتری نسبت به کنفرانس خبری آقای پاول برخوردار بود. در این سند مهم پولی اشاره شد که فدرال رزرو می تواند برای مدتی نرخ بهره را ثابت نگه دارد و در صورت ادامه روند کاهشی تورم نسبت به کاهش هزینه استقراض اقدام نماید. گرچه، افزایش بیشتر انقباض در صورت تغییر در سناریوی کاهش تورم همچنان مطرح خواهد بود. تحت تاثیر این نکات، شاهد این بودیم که شاخص S&P500 با اصلاح همراه شد و بازدهی اوراق خزانه داری توانست رشد کند.

داده های متنوع منتشر شده از بازار کار این کشور در مجموع بیانگر این بودند که این بخش همچنان توانسته تاب آوری از خود نشان بدهد اما در مسیر تعدیل بوده و ادامه این روند از نظر آرام گرفتن رشد دستمزدها و تقاضا مطلوب فدرال رزرو خواهد بود.

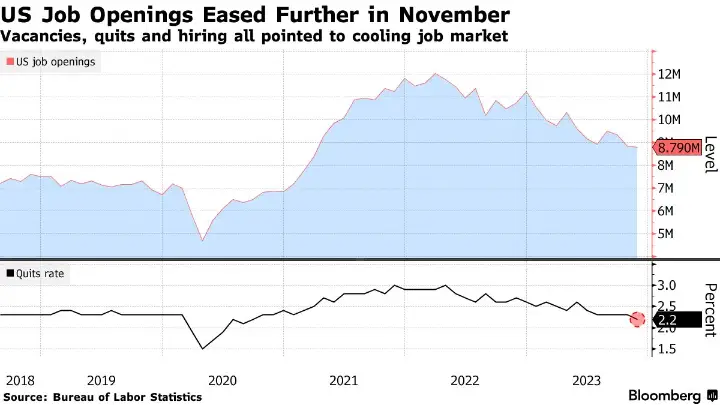

روند کاهشی در فرصت های شغلی و ترک داوطلبانه مشاغل تا ماه نوامبر بر اساس گزارش JOLTs

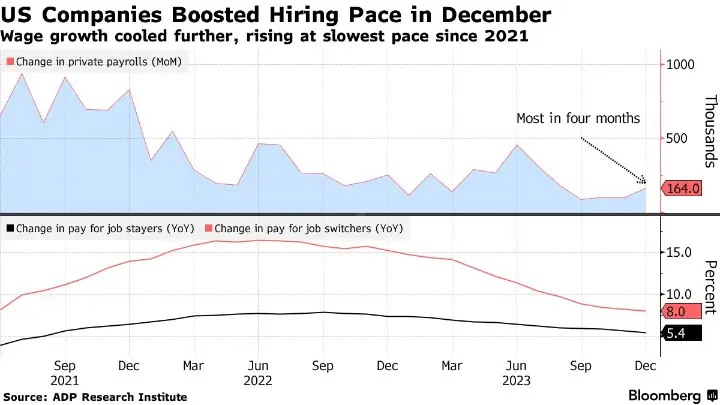

گزارش تغییرات در بازار اشتغال ADP که داده های ماه دسامبر را نشان می دهد، بیانگر این بود که رشد دستمزدها آهسته شده و عمده استخدام در بخش خدمات بوده؛ این در حالیست که با توجه به وضعیت تولید، بسیاری از کارخانه ها تمایل چندانی به جذب بیشتر نیرو ندارند. قرار داشتن زیرشاخه اشتغال در گزارش PMI تولیدی ISM در محدود انقباض برای سه ماه متوالی بازتاب چنین شرایطی است.

تغییرات در مشاغل خصوصی (بالا) و دستمزد (پایین) بر اساس گزارش ADP

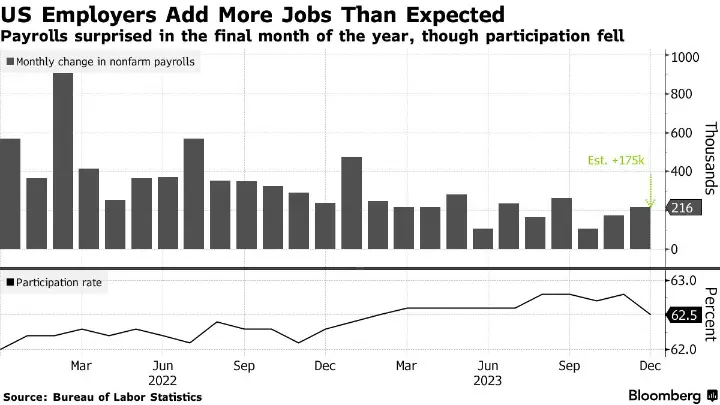

و در نهایت آمار روز جمعه ۵ ژانویه، نشان دادند که اشتغال غیرکشاورزی در ماه دسامبر فراتر از انتظارات بوده و نرخ بیکاری توانسته سطح ۳.۷% را حفظ نماید. اما کاهش نرخ مشارکت و ساعات کاری، افزایش کارکنان پاره وقت و بررسی بخش به بخش میزان اشتغال سیگنال هایی مبنی بر ضعف در بازار کار می دهند. نباید فراموش کرد که اشتغال جزو شاخص هایی است که اثرات انقباض و شرایط اقتصادی را با تاخیر در خود نشان می دهد.

رشد بیشتر از انتظار NFP و کاهش نرخ مشارکت در ماه دسامبر

مجموع این عوامل باعث شد تا بازارها به این باور برسند که فدرال رزرو شاید چندان مجبور به کاهش سریع نرخ بهره در سه ماهه اول ۲۰۲۴ نباشد و باید مدت زمان بیشتری برای تعدیل چشمگیرتر در بازار کار صبر نماید.

قیمت گذاری نرخ بهره بالاتر از ابتدای ۲۰۲۴ بر اساس تبادلات بین بانکی یا SOFR

تحولات قیمتی طلا با افزایش نرخ بهره حقیقی ۵ ساله

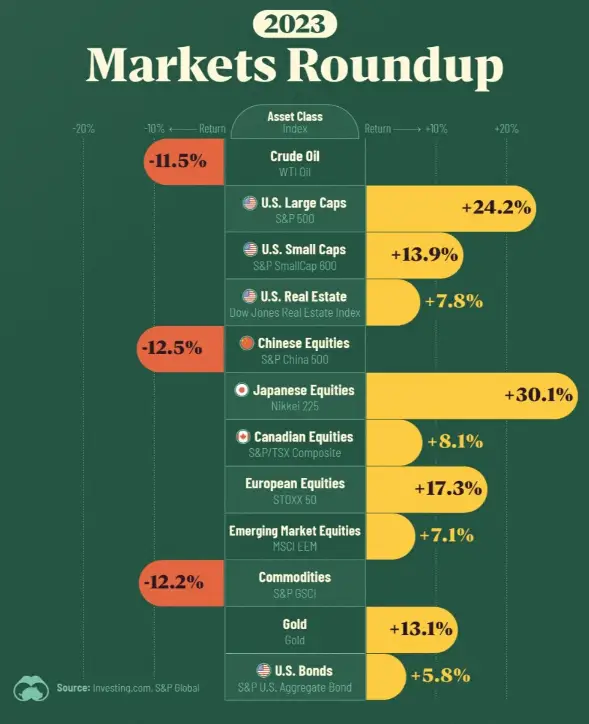

نکته حائز اهمیت برای معامله گران و سرمایه گذاران در این مقطع این است که اگر احتمال فرود نرم و رسیدن به اوج سیاست های انقباضی اکنون تا این حد بالاست، شاخص دلار یا DXY چرا اصلاح بیشتری را تجربه نمی کند. در این راستا باید مدنظر قرار داد که وضعیت اقتصادی سایر کشورها/نواحی به ویژه چین و اروپا چندان مطلوب نبوده و به طور کلی ریسک کسادی یا رکود ملایم در سطح جهان وجود دارد. در این شرایط، دلار آمریکا به عنوان یک دارایی امن و نقد می تواند مورد تقاضا قرار بگیرد و حتی بازار سهام آن شاهد ورود سرمایه بیشتری نسبت به سایر بازارها باشد.

مقایسه عملکرد انواع بازارها در سال ۲۰۲۳ و برتری نسبی موارد مربوط به آمریکا

آمارهای اقتصادی مهم هفته جاری (۸-۱۲ ژانویه)

پس از انتشار طیف متنوعی از داده های حائز اهمیت در هفته اول ژانویه ۲۰۲۴، این هفته بازارها و معامله گران به انتشار تورم مصرف کننده یا CPI در روز پنج شنبه ۱۱ ژانویه چشم دوخته اند. تورم بخش تولید نیز در روز بعد منتشر خواهد شد.

بر اساس مدل حال بینی بانک فدرال کلیولند (InflationNow)، انتظار می رود که تورم کل ماهانه و سالانه نسبت به ماه قبل (نوامبر) رشد محدودی کرده باشد. همانطور که پیش از این اشاره شده و در آخرین جلسه FOMC در ۲۰۲۳ ذکر شد، زین پس اهمیت داده های تورمی از نظر اثرگذاری بر زمان اولین کاهش نرخ بهره در ۲۰۲۴ خواهد بود.

انتظارات از داده تورمی ۱۱ ژانویه بر اساس مدل بانک فدرال کلیولند (آپدیت ۵ ژانویه)

لازم به ذکر است که طی هفته پیش رو، داده های مهمی از کشورهایی مانند چین و بریتانیا خواهیم داشت که می توانند به صورت مقطعی بر قدرت DXY تاثیر بگذارند. از طرف دیگر، تعدادی از مقامات FED موضع گیری خواهند داشت و باید دید آیا همچنان در کلام مواضع انقباضی دارند یا نسبت به پیروزی در مهار تورم و ایجاد فروم نرم مطمئن هستند.

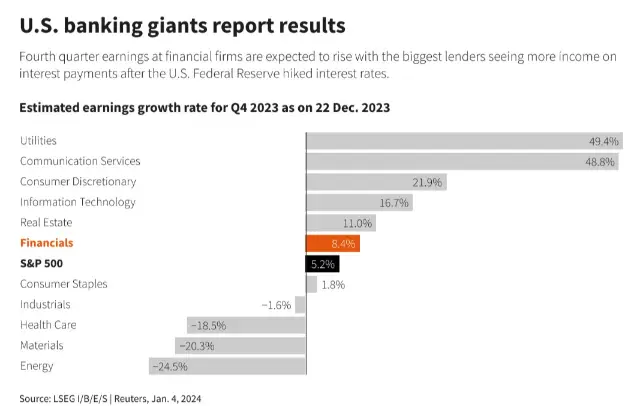

از هفته جاری نیز، انتشار گزارش های درآمد شرکت ها آغاز می شود و از نظر اثرپذیری آن ها از یک چرخه انقباضی تهاجمی کم سابقه اهمیت بالایی دارد و باید دید چشم اندازهای درآمدی با توجه به اطمینان بازارها از به رسیدن به سطح اوج نرخ بهره چه تغییری می کند.

در این راستا، روز جمعه ۱۲ ژانویه می تواند بسیار مورد توجه و همراه با نوسانات باشد، چرا که غول های بانکی از جمله JPMorgan و BofA و Wells Fargo و BlackRock و Citi پیش از باز شدن بازار سهام گزارش های خود را منتشر خواهند کرد.

انتظارها از گزارش درآمدی بخش مالی و احتمال بهبود آن با توجه به سطوح بالای نرخ بهره

واقعا عالی بود ممنون ازتون و تیم زحمت کش شما

سلام ممنون از انتشار گزارش

لطفا اگه مقدور بود ، وویس کانال کلان هم که قولشو داده بودید ادامه داشته باشه . سپاس

سپاس از تلاش و محبت و مهربانی تون❤️🌹

بسیار عالی و مفید بود

بسیار مفید

عالی و بی نظیر دست مریزاد

درود بر شما😍😍

خسته نباشید میگم به تیم رمزعلی…قدردانی میکنم از زحماتتون🙏🙏

ممنون

واقعا عالی ممنون از تیم عالیتون🙏

ممنونم

ممنون از جناب رمزعلی عزیز و تیم خوبشون

بسیار ممنون از جناب رمز علی وتیم شما .اگه لطف کنین بازار فارکس رو هم بیشتر تحلیل کنین ممنون

مفید بود ممنون

درود آیا با افزایش درآمد بانک ها بازارهای ریسکی رشد میکنند یا خیر؟؟

نمیشه الزاما به این صورت گفت؛ اما منظور این بود که بعد از تجربه چندین ورشکستگی در ۲۰۲۳، اگر بانک ها تونسته باشن اعتماد و سرمایه رو جلب/جذب کنن و درآمد خوبی داشته باشن، نگرانی از وضعیت بخش بانکی کمتر میشه و کلا سنتیمنت مثبتی رو نسبت به اقتصاد ایجاد می کنه که در نهایت میشه بازتابش رو در رشد بازارهای ریسکی (نه الزاما کریپتو) دید.

مرسی از تحلیل های خوبتون.

بسیار عالی، قدردان زحماتتون هستیم🌼🙏🙂

دمتون گرم

تشکر بابت این دیتاها

درود برشما

تحلیتون مثل همیشه معرکه است.

تنها چیزی که تو ایران درست کار میکنه همین فعالیت اکادمی رمزعلی هستش به نظرم

دمتون گرم