در این گزارش مروری خواهیم داشت بر مهم ترین داده های هفته گذشته و آتی برای ایالات متحده، ناحیه یورو و چین؛ همچنین، آخرین تحولات در رابطه با تنش ها در دریای سرخ و احتمال اثرگذاری بر فشارهای هزینه ای بررسی شده است.

ایالات متحده

داده های منتشر شده طی هفته گذشته، عمدتا تحت تاثیر دو آمار مهم یعنی داده ابتدایی GDP در Q4 سال ۲۰۲۳ و تورم PCE بودند. به طور کلی مجموعه آمارهای اقتصادی منتشر شده، موجب تقویت سناریوی فرود نرم و خوش بینی در بازارها شدند.

با این وجود باید توجه داشت که نگرانی هایی از جانب بخش اعتباری و بانکی، تاخیر در پرداخت وام های اعتباری توسط خانوارها، ضعف در بخش تولید، اعلام تعدیل نیروهای گسترده در بخش های مختلف و غیره از جمله عواملی هستند که همچنان باعث نگرانی هستند و کمتر توسط بازارها قیمت گذاری شده اند.

همانطور که در تصویر زیر ملاحظه می کنید، از ابتدای سال ۲۰۲۴، شاخص فناوری نزدک و S&P500 بهترین عملکرد را داشته اند، در حالی که شاخص صنعتی داو جونز و شاخص راسل (دربرگیرنده سهام شرکت های کوچک تر) چندان شاهد ورود سرمایه نبوده اند.

مقایسه درصد رشد ۴ شاخص بازار سهام آمریکا از ابتدای ۲۰۲۴

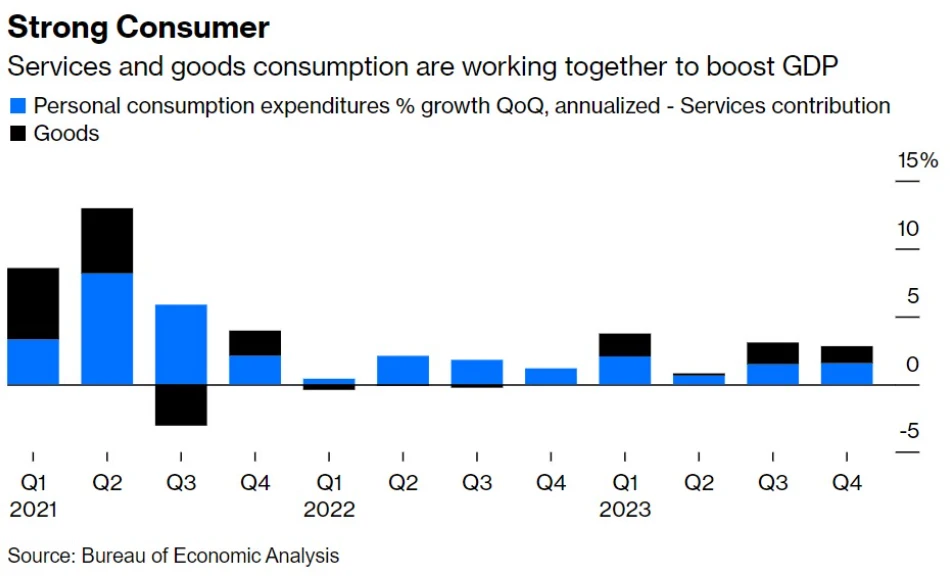

داده ابتدایی رشد GDP در Q3 بیانگر این بود که اقتصاد آمریکا توانست سال ۲۰۲۳ را با قدرت و حتی بهتر از پیش بینی های مقامات FOMC در ابتدای چرخه انقباضی به پایان برساند. رشد ۳.۳ درصدی تولید ناخالص داخلی عمدتا ناشی از مخارج مصرف کننده برای خدمات و کالاها و بیانگر قدرت تقاضا و تاب آوری آن در برابر شدیدترین گام های افزایش نرخ بهره بود.

مقایسه درصد رشد مخارج مصرف کننده برای خدمات (آبی) و کالاها (مشکی) به تفکیک فصل

با این وجود باید توجه داشت که این داده ابتدایی بوده و امکان بازبینی آن طی قرائت های آتی و نهایی وجود دارد. از طرف دیگر، مواردی همچون کاهش سرمایه گذاری مسکونی و کسب و کارها وضعیت مطلوبی ندارند و ادامه این روند می تواند توازن در اقتصاد را با مشکل روبرو کند.

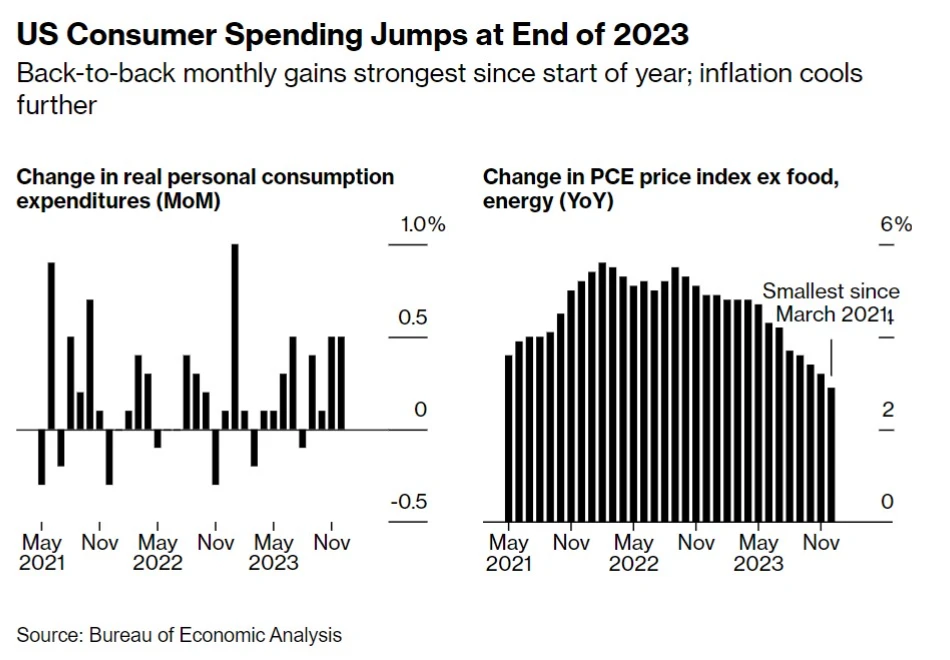

تورم PCE روز ۲۶ ژانویه نیز در راستای داده های قبلی بیانگر کاهش سرعت رشد قیمت ها اما تاب آوری تقاضا بود؛ این امر از آمار مخارج شخصی ماهانه نیز مشخص بود.

کمترین میزان PCE هسته ای در بعد سالانه (راست) و رشد PCE ماهانه تعدیل شده بر اساس تورم (چپ)

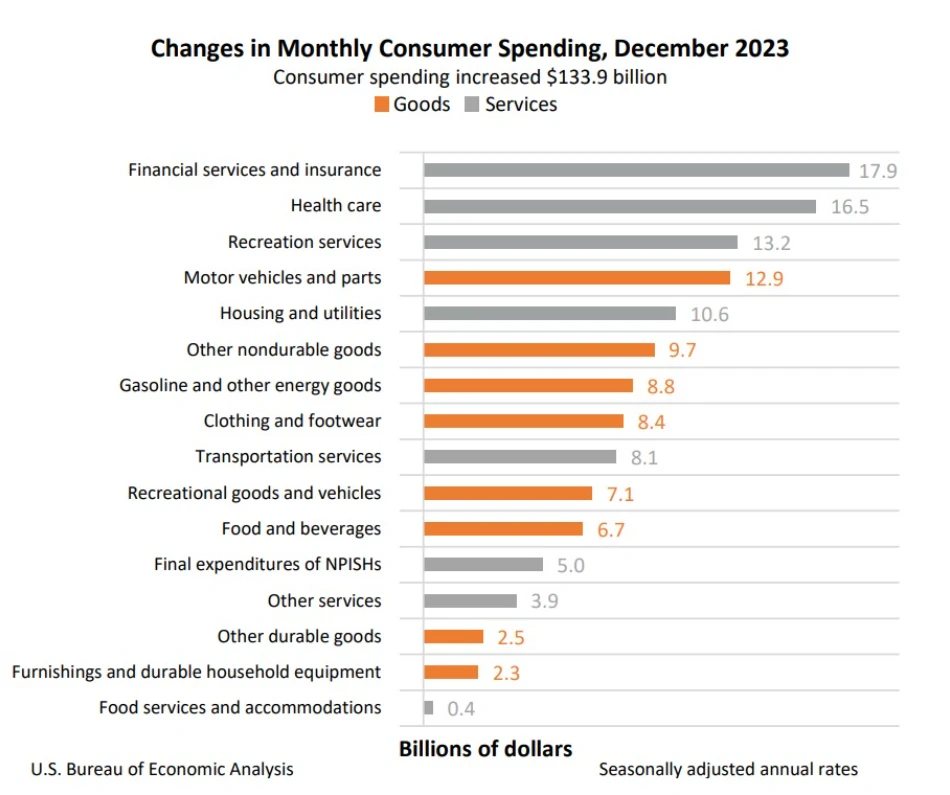

در رابطه با جزئیات داده تورمی می توان گفت که بر خلاف ماه های گذشته که تقاضا بین کالاها و خدمات متغیر بوده، در ماه دسامبر شاهد تقاضا برای هر دو بوده ایم. البته در بعد سالانه، خرج کرد در بخش خدمات تعدیل شده (بازتاب در کاهش تورم) و تقاضا برای کالاها با ۱.۱ درصد رشد همراه بوده است.

مخارج مصرف کننده به تفکیک خدمات (خاکستری) و کالاها (نارنجی) در دسامبر ۲۰۲۳

در کنار این داده ها، شاهد انتشار افزایش مدعیان بیکاری و آمار نه چندان مطلوب از بخش تولید در مناطق مختلف بودیم که همگی در نهایت باعث شدند تا شاخص دلار در محدوده ۱۰۳ نوسان کند و انتظارات از سطح نهایی نرخ بهره در ۲۰۲۴ تغییر چندانی نداشته باشد و همچنان ۵ – ۶ گام کاهش نرخ بهره قیمت گذاری شود. این در حالیست که مقامات FED در موضع گیری های اخیر خود تاکید داشتند که بایستی از روند کاهشی تورم اطمینان حاصل کنند و چه بسا بازارها خوش بینانه در حال پرایس این میزان کاهش نرخ بهره هستند.

تحولات شاخص دلار و انتظارات کاهش نرخ بهره بر اساس تبادلات بین بانکی

طی هفته جاری نیز طیف متنوعی از داده های تولیدی منطقه ای، بخش مسکن، آمار نهایی PMI تولیدی S&P Global و سفارش های کارخانه ای منتشر می شوند. اما نگاه بازارها به طور مشخص به سه مورد خواهد بود: جلسه تصمیم گیری FED درباره نرخ بهره (۳۱ ژانویه)، PMI تولیدی ISM در ۱ فوریه و آمار بازار کار در 2 فوریه.

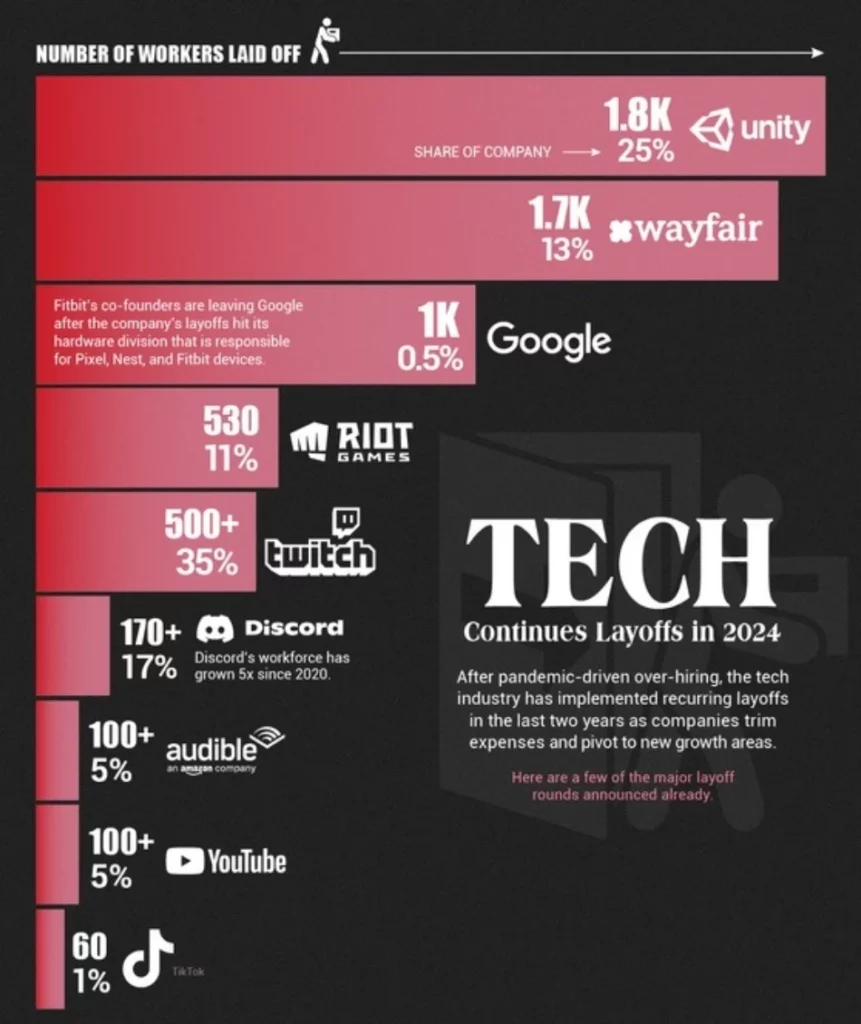

به طور کلی، طی هفته آتی آمارهای مختلفی از بازار کار را شاهد هستیم، از فرصت های شغلی JOLTS، تغییرات اشتغال ADP، داده فصلی هزینه استخدام یا ECI و نهایتا اشتغال بخش غیرکشاورزی یا NFP، نرخ بیکاری و متوسط دستمزدها. از آنجا که تعداد قابل توجهی از شرکت های حوزه فناوری از ابتدای ۲۰۲۴ اطلاعیه هایی مبنی بر تعدیل نیرو و کاهش موقعیت های شغلی منتشر کرده اند، انتظار می رود به مرور شاهد افزایش بیکاری باشیم. بازتاب این شرایط در داده های بازار کار می تواند از جمله عواملی باشد که انتظارات از زمان اولین کاهش نرخ بهره توسط FED را از نظر زمانی جلوتر بیاورد.

تعداد تعدیل نیروهای اعلام شده توسط هر یک از شرکت ها از ابتدای ۲۰۲۴

علاوه بر این، هفته جاری از نظر انتشار گزارش های درآمد بسیار شلوغ و حائز اهمیت است؛ از جمله شرکت هایی که گزارش خود را در این هفته منتشر می کنند می توان به موارد زیر اشاره کرد: مایکروسافت، آلفابت (شرکت مادر گوگل)، استارباکس، بوئینگ، مسترکارد، اپل، آمازون، متا و شرکت های نفتی اکسون موبیل و Chevron.

ناحیه یورو

مهم ترین رویداد طی هفته گذشته، جلسه تصمیم گیری درباره نرخ بهره بود که طبق انتظارات ثابت در سطح اوج ۴.۵% حفظ شد. همانند جلسات گذشته، تاکید خانم لاگارد بر ضرورت مشاهده روند داده ها بود و صحبت درباره کاهش نرخ بهره را در این مقطع نابخردانه توصیف کردند. با این وجود، بازارها انتظار دارند که ECB در ماه آوریل اولین Rate Cut را اعمال نماید، امری که از نظر مقامات این نهاد پولی احتمالا در تابستان محقق شود.

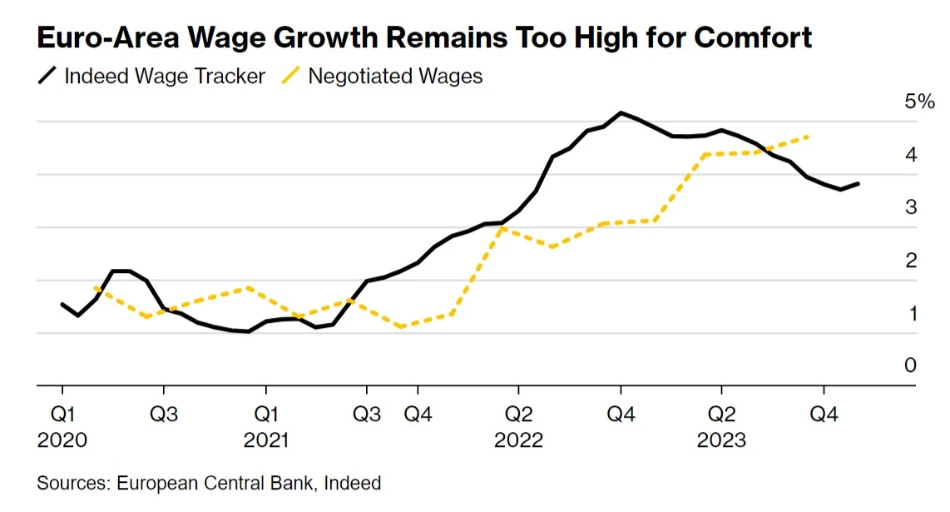

خانم لاگارد، طی چند جلسه گذشته تاکید زیادی بر وضعیت بازار کار و رشد دستمزدها داشتند. بر اساس آمار هفته گذشته، نرخ بیکاری در بلوک یورو به کمترین سطوح رسیده اما روند صعودی دستمزدها همچنان باعث نگرانی بوده و می تواند کار را برای رسیدن ECB به هدف خود دشوار نمایند.

رشد دستمزدها در ناحیه یورو بر اساس پایشگر وبسایت Indeed (خط مشکی) و حقوق های مذاکره شده (خط زرد)

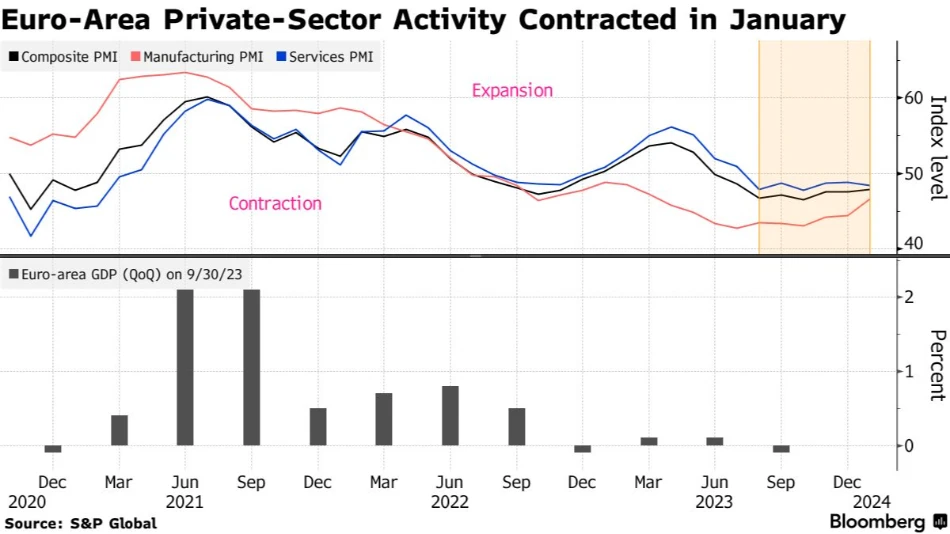

استقامت بازار کار در حالی مشاهده می شود که داده های ابتدایی PMI های تولیدی و خدماتی ماه ژانویه همچنان زیر سطح کلیدی ۵۰ قرار دارند و حاکی از کندی در رشد اقتصادی هستند. گرچه به گفته خانم لاگارد، بهبود جزئی این داده ها نشان می دهند که کسادی در اقتصاد ناحیه یورو کف خود را پشت سر گذاشته و می توان امید به بهبود داشت. در هفته جاری، داده ابتدایی نرخ رشد فصلی GDP در Q4 در تاریخ ۳۰ ژانویه منتشر می گردد که جزئیات آن می تواند دید بهتری نسبت به شرایط اقتصادی این بلوک در ورود به سال ۲۰۲۴ بدهد.

روند کاهشی PMI های تولیدی و خدماتی (بالا) و نرخ رشد فصلی اقتصاد (پایین)

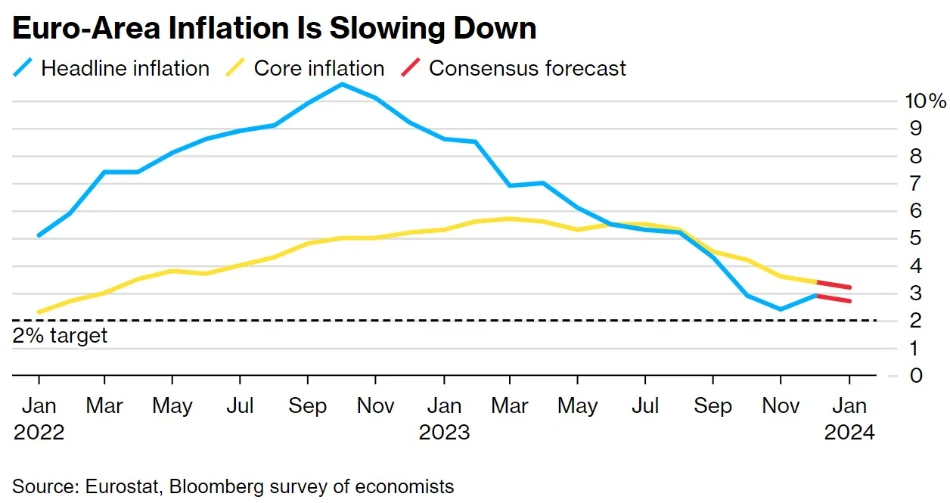

حال باید دید داده های ماه های آتی صحبت خانم لاگارد را تایید می کنند و مومنتوم ایجاد شده ادامه دار خواهد بود یا نه. طی هفته جاری در روز ۱ فوریه، داده ابتدایی تورم ماه ژانویه نیز منتشر می شود که اجزای آن مورد توجه مقامات ECB خواهد بود.

تورم کل (خط آبی)، تورم هسته ای (خط زرد) و پیش بینی ها از داده تورمی ماه ژآنویه (صورتی)

انتظارات بازارها از میزان کاهش نرخ بهره در ۲۰۲۴ که پس از انتشار داده های ابتدایی PMI افزایش پیدا کرده بود، پس از کنفرانس خبری خانم لاگارد تا حدی تعدیل شد و نسبت به انتظارات در ابتدای ماه ژانویه افزایش پیدا کرد.

تحولات انتظارات بازارها از سطح نهایی نرخ بهره در ناحیه یورو در پایان ۲۰۲۴

مجموع این عوامل باعث خوش بینی و رشد بازار سهام اروپا (STOXX 600) شد، به گونه ای که شاخص به بالاترین سطح از ژانویه ۲۰۲۲ و پیش از آغاز انقباض در اروپا و حمله روسیه به اوکراین رسید.

رشد شاخص بازار سهام اروپا به بالاترین حد از ژانویه ۲۰۲۲

چین

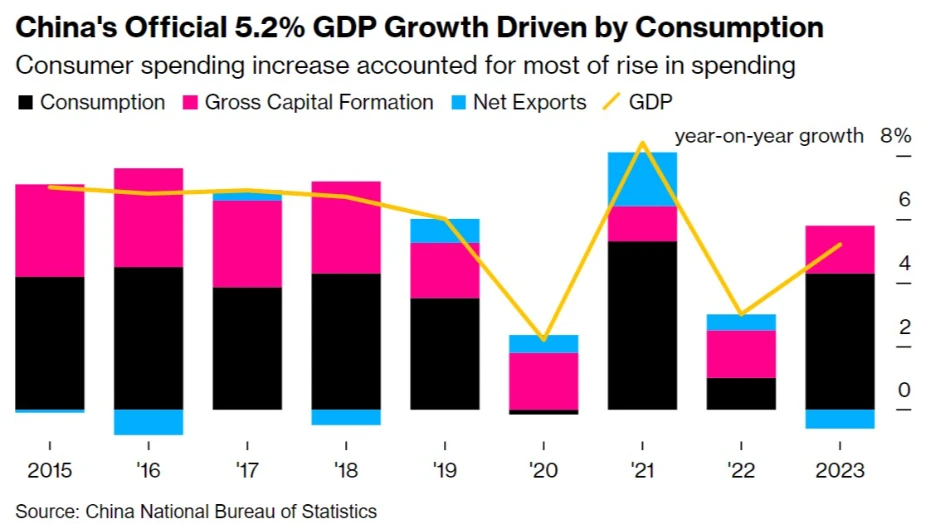

بر اساس آخرین داده ها، این کشور توانست به هدف خود مبنی بر رشد اقتصادی ۵ درصدی در سال ۲۰۲۳ برسد؛ گرچه بسیاری از تحلیلگران در رابطه با صحت این آمار شک دارند. با این وجود، نمی توان نقش برطرف شدن سیاست های کووید-صفر و تزریق محرک های اقتصادی را در رسیدن به این سطح از رشد نادیده گرفت.

رشد ۵.۲ درصدی اقتصاد چین در ۲۰۲۳ به تفکیک بخش (مشکی: مصرف)

در راستای سیاست های سال ۲۰۲۳، بانک مرکزی چین هفته گذشته با انتشار اطلاعیه ای اعلام کرد که ذخیره قانونی یا RRR در ۵ فوریه کاهش پیدا خواهد کرد تا نقدینگی بیشتری در بانک ها به منظور وامدهی به گروه های هدف وجود داشته باشد. این اطلاعیه مورد استقبال بازارها قرار گرفت و به معنی احتمال تزریق نقدینگی بیشتر به اقتصاد در حال بازیابی چین بود.

گرچه نباید فراموش کرد که بازارهای این کشور همچنان در سطوح پایینی قرار دارند و اطمینان از ادامه مومنتوم ایجاد شده و تشکیل روند به مشاهده محرک های بیشتر و برطرف شدن ترس بخش مسکن از اقتصاد این کشور وابسته است.

مشاهده خوش بینی در شاخص ترکیبی SSE پس از وعده حمایت های اقتصادی بیشتر

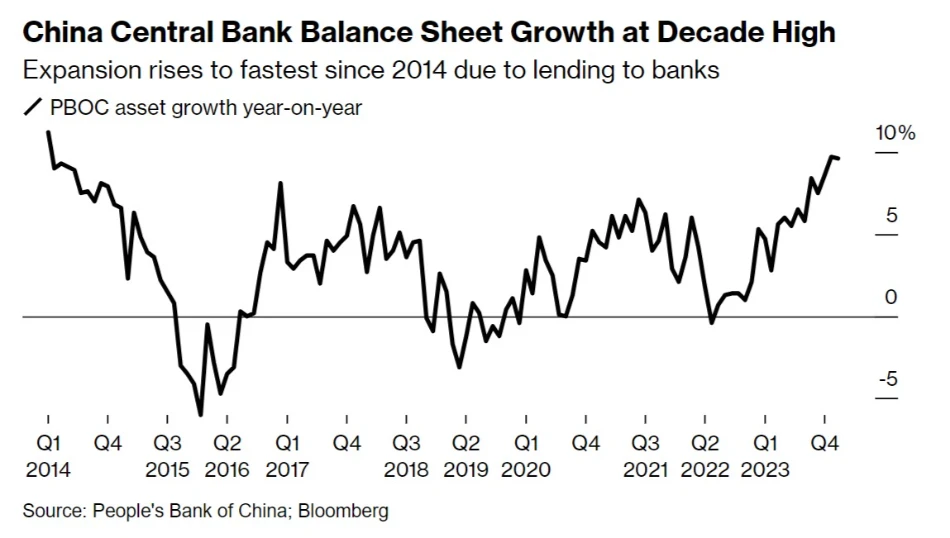

PBoC طی یک سال گذشته با اجرای انواع طرح های در تلاش بوده تا بتواند از کسادی در اقتصاد خود خلاص بشود که تا کنون چندان بازتاب گسترده ای در داده های اقتصادی به ویژه تقاضا و تورم نداشته است. تحت این شرایط، ارزش یوآن افت چشمگیری داشته و ترازنامه PBOC با بیشترین سرعت از سال ۲۰۱۴، رشد پیدا کرده است.

رشد سالانه ترازنامه PBoC

طی هفته جاری، داده های PMI دو موسسه NBS و Caixin به ترتیب در ۳۱ ژآنویه و ۱ فوریه منتشر خواهند شد. در گزارش های پیشین، درباره اهمیت آمارهای تولیدی و غیرتولیدی این کشور صحبت شده است. بر اساس داده های هر دو موسسه، بخش تولید طی یک سال گذشته عمدتا در نواحی سطح کلیدی ۵۰ و یا کمتر از آن در نوسان بودند.

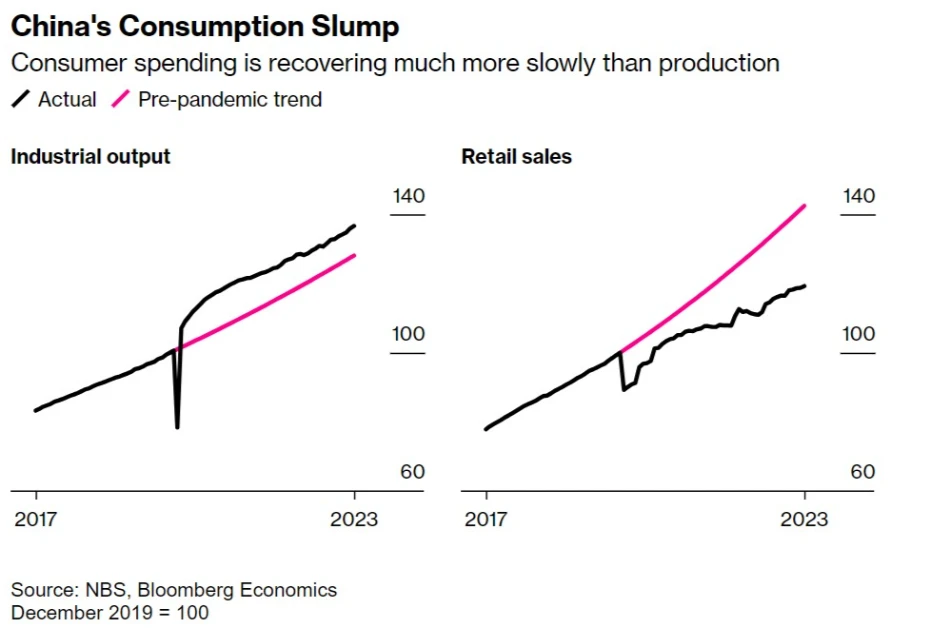

با این وجود، بخش تولید توانسته با سرعت بیشتری نسبت به تقاضای مصرف کننده خود را بازیابی کند. تحت این شرایط، هرگونه اخبار مبنی بر حمایت بیشتر بانک مرکزی و دولت از کسب و کارها می توانند سنتیمنت مثبتی را بین سرمایه گذاران این بخش ایجاد نماید.

مقایسه رشد خرده فروشی (راست) و تولید صنعتی (چپ) با روند پیش از همه گیری کرونا (خط صورتی)

وخامت تنشها در دریای سرخ و نگرانی از فشارهای هزینهای

در رابطه با تنش ایجاد شده در دریای سرخ و اثرگذاری بر قیمت کامودیتی ها پیش از این صحبت شده بود (پیشنهاد مطالعه این مقاله). طی هفته های اخیر نیز این وضعیت ادامه داشته که با پاسخ نظامی مشترک آمریکا و بریتانیا همراه بود.

در آخرین اقدام، حوثی های یمن روز جمعه ۲۶ ژانویه با شلیک یک موشک باعث انهدام یک تانکر انتقال سوخت از روسیه شدند. شاخص جهانی نفت برنت در پی نگرانی ایجاد شده از این حمله، به بالاترین سطح قیمتی خود طی دو ماه اخیر رسید.

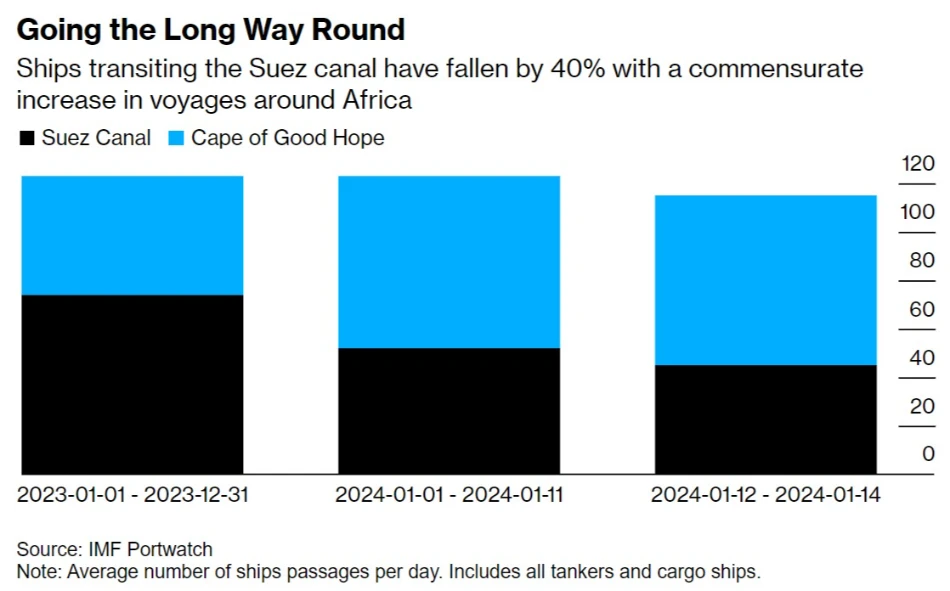

این وضعیت باعث شده تا کشتی های باربری که عمدتا حامل سوخت و کالاهای مصرفی از هندو خاورمیانه به سمت اروپا هستند، دچار تردید در عبور از دریای سرخ بشوند و امنیت خود را با طی کردن مسیرهای طولانی تر تامین نمایند. تحت این شرایط، نگرانی هایی از ادامه دار بودن تنش ها و تحمیل فشارهای قیمتی بر سایر کشورها وجود دارد.

روند کاهشی تعداد کشتی های عبوری از دریای سرخ (مشکی) به تفکیک بازه های زمانی

این امر به طور ویژه مورد توجه مقامات اروپایی است که مقصد اصلی کشتی های عبوری از دریای سرخ بودند. خانم لاگارد، ریاست بانک مرکزی اروپا، در کنفرانس خبری خود در ۲۵ ژانویه اظهار داشتند که تنش ها تا کنون اثرگذاری کمی داشته اند اما ادامه دار بودن آن می تواند تلاش های ECB برای مهار تورم را خنثی کند.

برخی از تولیدکنندگان و یا عرضه کنندگان اروپایی در پاسخ به این شرایط تولید/عرضه خود را متوقف یا محدود کرده اند، چرا که وضعیت پیش امده باعث بالا رفتن هزینه های باربری و تاخیر در دریافت مرسوله ها شده است.

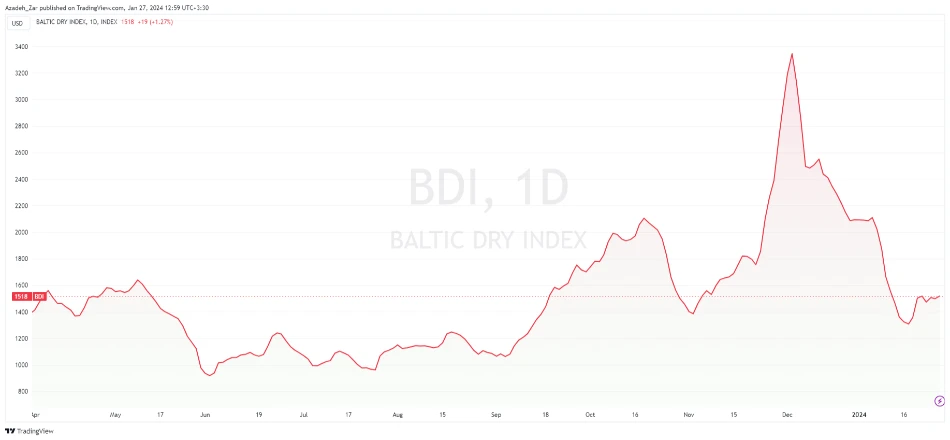

شاخص Baltic Dry که هزینه های بین المللی کشتیرانی را نشان می دهد، در روز جمعه ۲۶ ژآنویه و پس از حمله حوثی ها به کشتی حامل نفت روسیه رشد حدودا ۱.۳ درصدی داشت. این شاخص نسبت به زمان مشابه در سال ۲۰۲۳ با ۱۲۴.۵ درصد افزایش همراه بوده است.

تحولات شاخص نرخ بارگیری و حمل و نقل دریایی بالتیک درای | BDI

بسیار عالی بود ممنون از لطفتون

دمتون گرم

عالی بود مثل همیشه متشکرم

بسیار مفید بود ممنون از جناب رمز علی وتیم شما

عالی و ممنون از تداوم منظم تحلیلها

ممنون از زحماتتون و وقتی که میزارین🙏🙏

همیشه سلامت و پر انرژی باشین💚💚💚

سپاس فراوان🌼🤍🌼

دمتون گرم

قسمت دوم رادیو کلان هم عالی بود ممنون از آکادمی

عالی بود ممنون

تشکر از اشتراک شما 🌹❤️

خیلی ممنون

استفاده کردیم 🌹

ممنون عالی بود

بسیار عالی بود،تشکر از زحماتتون 🙏🙏

ممنون از وقتی که میذارید.

درود و سپاس بابت تحلیل عالی تون