مقدمه

طی هفته گذشته (۸-۱۲ ژانویه)، عمده تحولات پیرامون درگیری های ژئوپلیتیک در دریای سرخ و حمله نظامی مشترک آمریکا و بریتانیا به حوثی های یمن بود. علاوه بر این، داده های اقتصادی مهمی به ویژه در دو روز آخر هفته منتشر شدند که البته در انتظارات بازارها از سیاست های بانک های مرکزی تاثیری نداشتند.

در این گزارش به بررسی آخرین تحولات از شرایط کلان اقتصادی سه کشور چین، بریتانیا و آمریکا و نیز داده های مهم پیش رو برای آن ها پرداخته می شود.

ایالات متحده

طی هفته گذشته، دو داده تورم مصرف و تولیدکننده که به ترتیب در روزهای ۱۱ و ۱۲ ژانویه منتشر شدند، بیشترین اهمیت را داشتند.

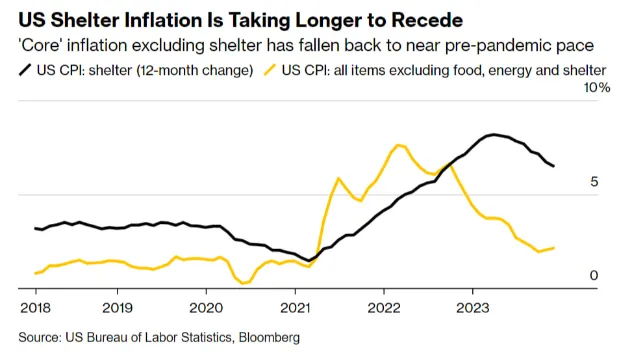

تورم کل مصرف کننده در بعد سالانه و ماهانه همراه با افزایش و بیانگر مسیر دشوار FED برای اعلام پیروزی در مهار تورم بود. چسبندگی قیمتی در بخش خدمات (بدون احتساب مسکن) و با پیشتازی قیمت خودروهای دست دوم و اقلام پوشیدنی مشهود بود که علت اصلی آن را در تاب آوری تقاضای مصرف و قدرت بازار کار می توان جستجو کرد.

مشاهده مومنتوم صعودی در تورم کل (خط مشکی) و مقایسه با تورم هسته ای (خط زرد)

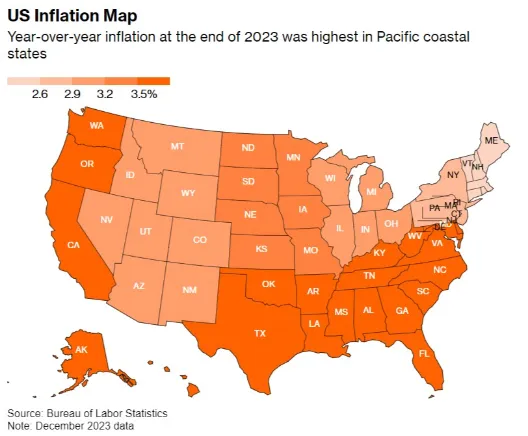

با این وجود، انتشار داده تورمی ماه دسامبر نشان داد که تمام ایالت های آمریکا سال ۲۰۲۳ را با تورمی کمتر از ۴% به پایان رساندند و فاصله اوج تورم با سطح هدف FED کمتر شده است.

میزان تورم در ایالت های مختلف تا پایان ۲۰۲۳

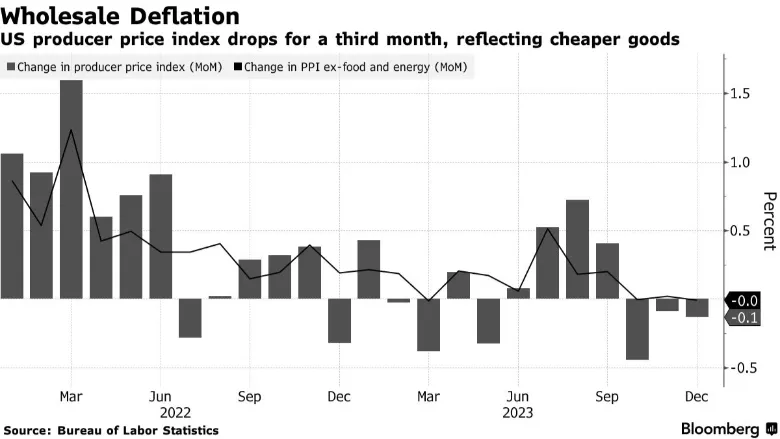

در بخش تولید، شرایط بهتر بوده و سومین کاهش متوالی در این شاخص ثبت شد که بازتاب آن در افت قیمت کالاها مشهود است.

تغییرات ماهانه تورم کل تولید کننده (نمودار میله ای) و تورم هسته ای تولیدکننده (نمودار خطی)

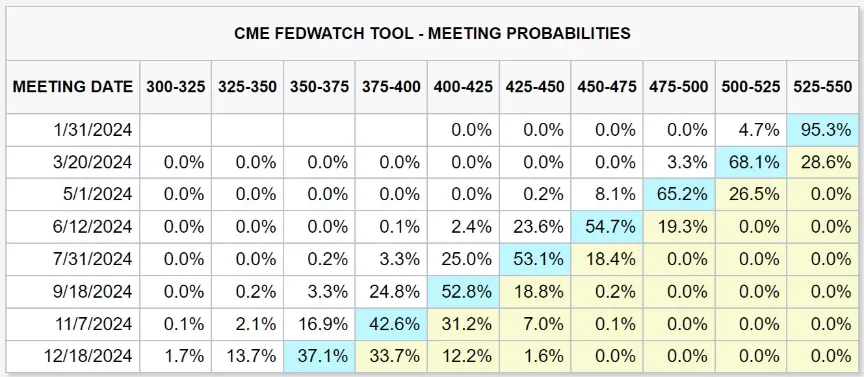

مجموع این داده ها تغییری در انتظار بازار از کاهش نرخ بهره در ماه مارس ایجاد نکردند. حال باید دید طی سه ماه آتی، داده های تورمی، تقاضا، بازار کار و شرایط اعتباری به گونه ای هستند که باعث افزایش یا کاهش احتمال Rate Cut در مارس بشوند یا خیر.

احتمال ۶۸ درصدی از نظر بازار برای مشاهده اولین کاهش نرخ بهره در ماه مارس (تا ۱۵ ژانویه)

نکته حائز اهمیت اینکه، طرح BTFP که پس از ورشکستگی SVB تعریف و اعمال شده بود، در ۱۱ مارس یک ساله و منقضی خواهد شد و در حقیقت سررسید بازپرداخت وام های دریافت شده توسط بانک ها (عمدتا محلی و منطقه ای) فرا می رسد. نگرانی از عدم توانایی برخی از بانک ها برای پس دادن وام باعث شده تا تحلیلگران در انتظار این باشند که فدرال رزرو با دریافت وثیقه، مدت زمان بازپرداخت وام ها را تمدید کند که این امر می تواند مورد استقبال بازارها قرار بگیرد.

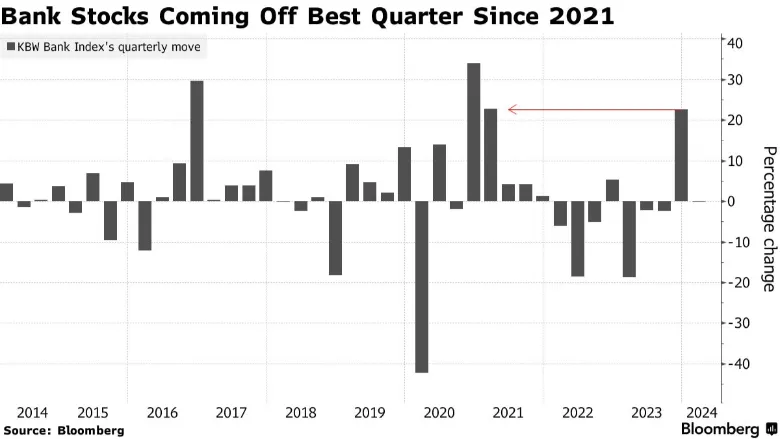

گزارش های درآمدی بانک های مورد اشاره در گزارش قبلی نیز مورد توجه بازارها بودند که عملکرد خوبی را نشان دادند. گرچه انتظار می رود درآمد بانک ها طی فصول آتی با پایان انقباض و کاهش NII (درآمد حاصل از اختلاف بین بهره دریافتی از وامدهی و بهره پرداختی به سپرده گذاران) به تدریج کمتر بشود.

سه ماهه چهارم ۲۰۲۳: بهترین فصل از نظر عملکرد سهام بانکی

عملکرد سکتور بانکی شاخص S&P500 در پی نگرانی از چشم انداز درآمدی

طی هفته جاری (۱۵-۱۹ ژانویه) بایستی به موارد زیر توجه داشت:

- خرده فروشی

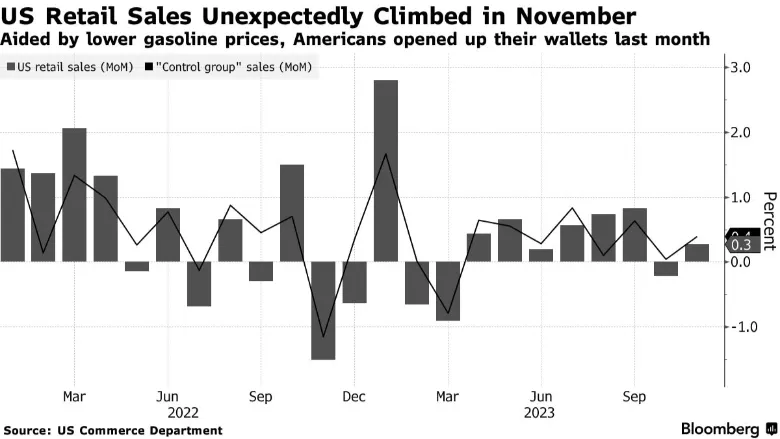

آمار خرده فروشی ماه نوامبر ( انتشار در ۱۴ دسامبر) بیانگر این بود که کاهش قیمت حامل های انرژی (به ویژه بنزین) باعث شد تا مصرف کننده با سنتیمنت بهتری به استقبال خرید برای سال نو میلادی برود. رستوران ها، بخش خدمات و فروش آنلاین بیشترین رشد را در داده ماه نوامبر داشتند و اطمینان نسبی ای را در رابطه با تقاضای مصرف کننده (حداقل برای کالاها و خدمات مصرفی) ایجاد کردند. افزایش آمار فروش گروه کنترلی که مستقیما در محاسبه GDP تاثیر دارد، تاییدکننده این وضعیت بود. حال باید دید آمار ۱۷ ژانویه که مربوط به میزان تقاضا در دسامبر ۲۰۲۳ است، تا چه میزان بر ادامه سنتیمنت مثبت ایجاد شده، تاثیر می گذارد.

خرده فروشی ماهانه (نمودار میله ای) و فروش گروه کنترلی (نمودار خطی)

- داده های بخش مسکن شامل شاخص NAHB، آمار ابتدایی مجوزهای ساخت و ساز، شروع به ساخت مسکن و فروش خانه های موجود

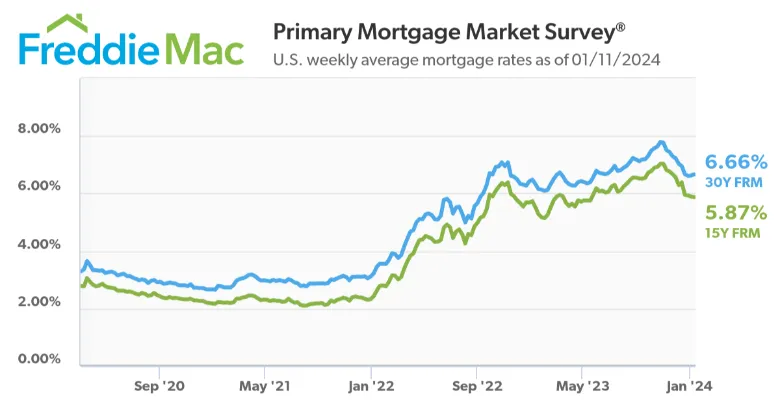

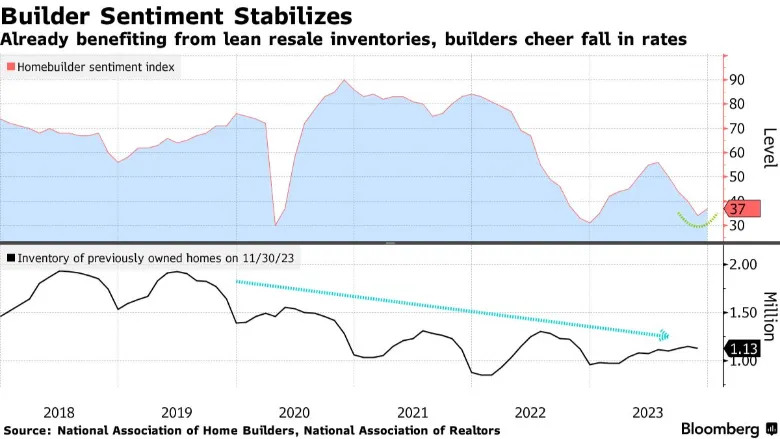

در رابطه با اهمیت بخش مسکن در اقتصاد آمریکا و شرایط آن طی سال اخیر در گزارش های پیشین صحبت شده است. باید در نظر داشت که در حال حاضر موجودی خانه ها (عرضه) در سطوح پایینی قرار دارد و تقاضا نیز به دلیل بالا بودن بهره وام های رهنی تا حدی کنترل شده بود. در وضعیت فعلی که بازارها در حال قیمت گذاری کاهش نرخ بهره هستند، کاهش بهره اوراق رهنی می تواند با موج جدیدی از تقاضا همراه بشود. تحت این سناریو، تشدید عدم توازن بین عرضه و تقاضا می تواند باعث رشد قیمت ها و نگرانی مقامات FED از مهار نشدن تورم در این بخش بشود.

تغییرات بهره وام های رهنی با نرخ ثابت ۱۵ و ۳۰ ساله

بهبود سنتیمنت سازندگان مسکن با انتظار کاهش نرخ بهره (بالا) و عرضه خانه های موجود (پایین)

مقایسه تورم بخش مسکن (خط مشکی) و تورم سوپر هسته (خط زرد)

- داده های بخش صنعت و تولید شامل تولید صنعتی، شاخص های تولیدی نیویورک و فیلادلفیا

بخش تولید ایالات متحده با آغاز چرخه انقباضی روند رو به افولی را آغاز کرده که باعث نگرانی از آینده آن شده است. شاخص کلیدی PMI تولیدی ISM اکنون برای ۱۴ ماه متوالی زیر سطح ۵۰ و در محدوده انقباض قرار دارد که بیشترین دوره از ژانویه ۲۰۰۲ می باشد. این امر به خوبی در تصویر زیر مشهود است. گرچه آمار ماه دسامبر بیانگر کند شدن شدت انقباض در بخش هایی از جمله تولید، اشتغال و سفارش های صادراتی بود اما تا زمانی که رشد ادامه دار و رسیدن به بالای سطح کلیدی ۵۰ مشاهده نشود، نمی توان نسبت به سلامت این بخش اطمینان حاصل کرد.

تحولات PMI تولیدی ISM تا از ابتدای ۲۰۲۲ تا انتهای ۲۰۲۳

- انتشار Beige Book

آخرین Beige Book منتشر شده در سال ۲۰۲۳ بیانگر این بود که تقاضا در اکثر مناطق تعدیل یافته و رشد قیمت ها هم آرام گرفته اند. در نتیجه، گزارش ۱۷ ژانویه اهمیت زیادی دارد تا بتوان اثرگذاری انقباض دو سال اخیر در مناطق ۱۲ گانه فدرال را بهتر ارزیابی کرد.

- گزارش های درآمدی

موسسات مالی بزرگی همچون Goldman Sachs و Morgan Stanley و Charles Schwab همراه با تعداد زیادی از شرکت ها از سکتورهای مختلف طی این هفته گزارش ها و چشم انداز خود را منتشر خواهند کرد. بنابراین چرایی نوسانات در شاخص های بازار سهام این کشور را علاوه بر موارد مرتبط با شرایط اقتصادی، می توان در این عامل جستجو کرد.

بریتانیا

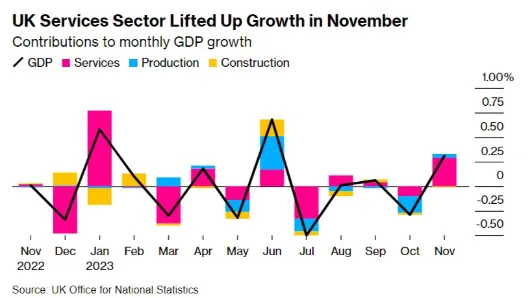

طی هفته گذشته، انتشار نرخ رشد GDP این کشور برای ماه نوامبر با کمی بهبود همراه بود، اما با توجه به جزئیات نمی توان گفت که خطر رکود یا کسادی عمیق در اقتصاد بریتانیا از بین رفته است. تحلیلگران بر این باورند که اگر رشد GDP در ماه دسامبر کمتر از نوامبر باشد، احتمال دارد این کشور سه ماهه چهارم را با GDP منفی به پایان برساند و چه بسا نیمه دوم ۲۰۲۳ رکود فنی اعلام بشود.

سهم بخش خدمات (صورتی) در رشد GDP در نوامبر

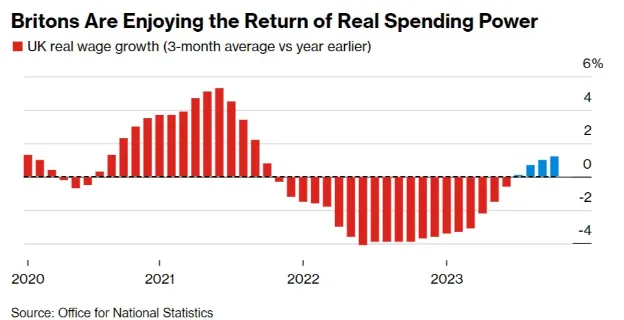

باید توجه داشت که روند کاهشی تورم در بریتانیا باعث شده تا دستمزد حقیقی طی ماه های اخیر مثبت بشود و مصرف کنندگان با افزایش قدرت خرید به تامین کالاهای اساسی خود بپردازند. باید دید ادامه این شرایط می تواند منجر به بهبود GDP در ماه های آتی و بازیابی تقاضا بشود یا خیر.

افزایش قدرت خرید شهروندان بریتانیا با کاهش تورم

انتظار رسیدن به نرخ بهره ۳.۸ درصدی در پایان ۲۰۲۴ بر اساس تبادلات بین بانکی

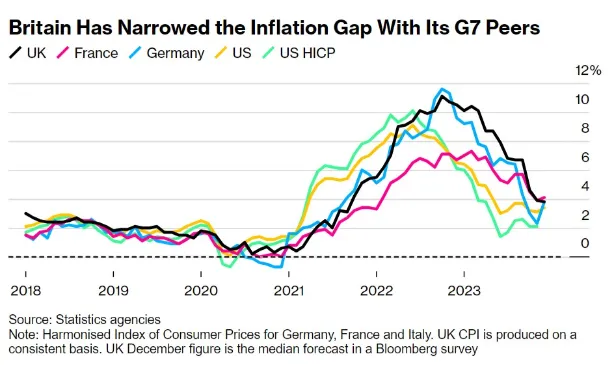

طی هفته جاری (۱۵-۱۹ ژانویه) داده های تورمی مصرف و تولیدکننده و نیز خرده فروشی برای ماه دسامبر به ترتیب در ۱۷ و ۱۹ ژانویه منتشر می شوند. انتظار می رود تورم مصرف کننده همچنان به روند کاهشی خود ادامه بدهد که می تواند از جهت اطمینان به کاهش نرخ بهره توسط BoE در سال جاری میلادی مورد استقبال بازارها قرار بگیرد.

مقایسه وضعیت تورمی بریتانیا (خط مشکی) با سایر کشورهای G7

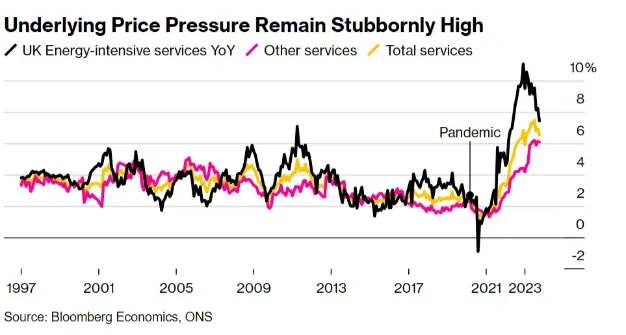

بالا بودن فشارهای هزینه ای ناشی از بخش خدمات (خط زرد) و نقش آن در تورم بریتانیا

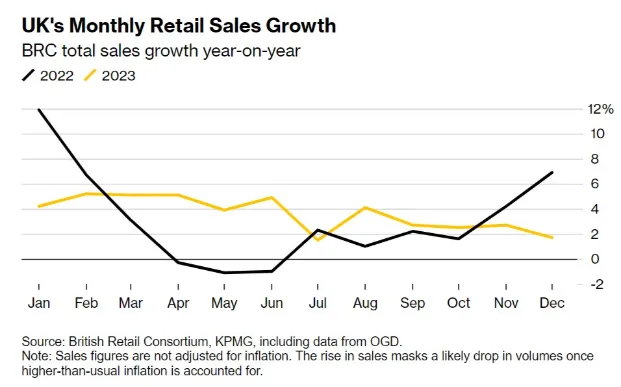

بر اساس گزارش های اخیر، رشد خرید و خرج کرد مصرف کنندگان در ماه دسامبر برابر با ۱.۷% و کمتر از انتظارات و عمدتا برای کالاهای مصرفی و ضروری بود. این رقم در دسامبر سال ۲۰۲۲ برابر با ۷% بود. بازتاب این شرایط در داده خرده فروشی هفته جاری می تواند با نگرانی بازارها از چشم انداز اقتصادی و تجربه یک رکود (سطحی) در این کشور همراه بشود.

مقایسه رشد فروش در خرده فروشی ها در بعد سالانه (بر اساس تورم تعدیل نشده)

چین

آمارهای تورمی و تجاری این کشور برای ماه دسامبر در روز ۱۲ ژانویه طی هفته گذشته حائز اهمیت بودند.

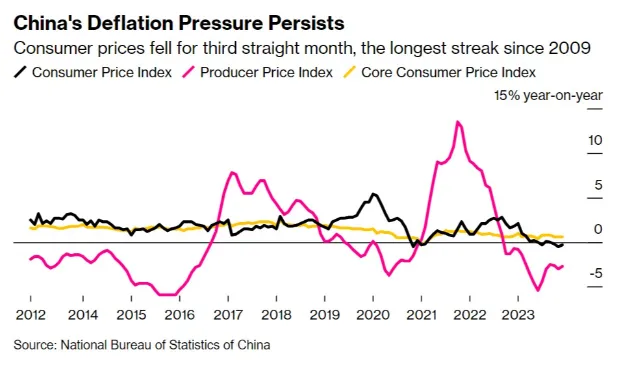

کاهش تورم مصرف کننده طولانی ترین روند خود از سال ۲۰۰۹ را ثبت کرد و به منفی ۰.۳% رسید و نگرانی از شرایط ضدتورمی یا Disinflationary در این کشور را تشدید کرد. تورم تولیدکننده نیز با ثبت عدد منفی ۲.۷% نشان داد که افت قیمت کامودیتی ها و ضعف در تقاضای خارجی و داخلی توانسته اند تاثیرگذار باشند.

تورم مصرف کننده (مشکی) و تولیدکننده (صورتی)

تحت این شرایط می توان انتظار داشت که PBoC سیاست های انبساطی خود را در سال جاری نیز ادامه بدهد؛ نکته حائز اهمیت، شدت گام های انبساطی و گروه هدف آن هستند.

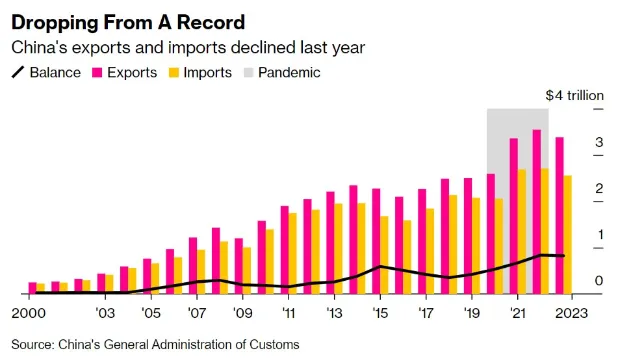

وضعیت تراز تجاری چین نیز چندان مطلوب نبوده که با توجه به تحریم ها و افت تقاضای خارجی چندان دور از انتظار نبود.

تحولات سالانه تراز تجاری (خط مشکی)، صادرات (میله صورتی)، واردات (میله زرد)

این داده های ناامیدکننده با واکنش شدید بازارهای چین همراه نشدند، چرا که این وضعیت تا حدی از پیش قیمت گذاری شده بود و از طرف دیگر، معامله گران و سرمایه گذاران انتظار دارند با انتشار داده های ضعیف، PBoC انبساط سریع تر و بیشتری را انجام بدهد.

تحولات شاخص ترکیبی SSE و انتظار سرمایه گذاران به انبساط بیشتر در ۲۰۲۴

انتخابات ریاست جمهوری تایوان که در تاریخ ۱۳ ژانویه برگزار شد، برای چین حائز اهمیت بود. رئیس جمهور منتخب که با درصد حداقلی برنده این انتخاب شد، بر حفظ دموکراسی، تامین امنیت و صلح در تنگه تایوان و پذیرش گفتگو با دولت چین تاکید داشت. به طور کلی، روابط چین و تایوان به یک ریسک در سال جاری تبدیل شده و باید دید در ادامه روئسای جمهور این دو کشور چگونه با یکدیگر مذاکره یا مقابله خواهند کرد.

مهم ترین داده های این کشور طی هفته جاری در روز ۱۷ ژانویه منتشر خواهند شد که عبارتند از: شاخص قیمت مسکن، نرخ رشد GDP، تولید صنعتی، خرده فروشی و نرخ بیکاری.

در رابطه با اهمیت هر یک از این داده ها و شرایط آن ها در گزارش های پیشین صحبت شده و صرفا بایستی در نظر داشت که هیچ یک از داده های فوق شرایط مطلوبی را تجربه نمی کنند و در هر ماه بین سطوح انبساط و انقباض در نوسان هستند. برای درک بهتر شرایط می توان به تصاویر زیر توجه کرد.

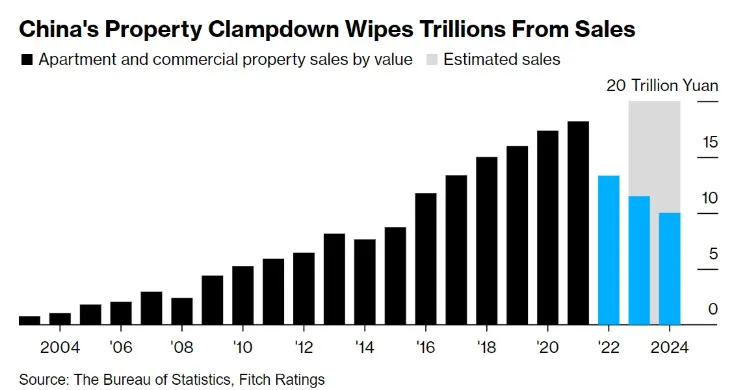

بر اساس آخرین گزارش های منتشر شده از چین، مقامات شهرهای بزرگی همچون Qingdao و Fuzhou از تسهیلات در نظر گرفته شده توسط PBoC استفاده کرده و نسبت به خرید خانه های فروخته نشده اقدام کرده اند. حال باید دید آیا این اقدام می تواند منجر به بهبود سنتیمنت سازندگان و بازگشت اعتماد به مصرف کنندگان باشد یا خیر.

کاهش ارزش فروش املاک در چین و انتظار ادامه این روند در ۲۰۲۴ (میله های آبی)

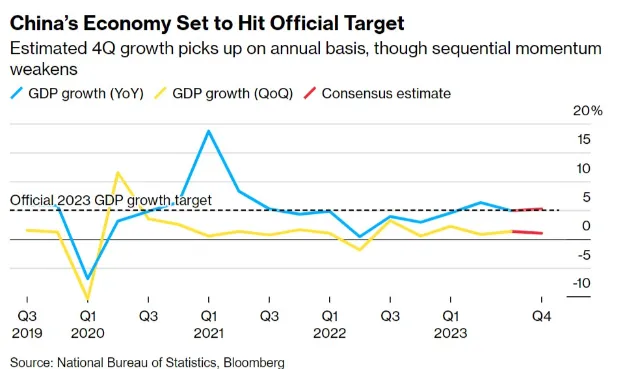

در رابطه با نرخ رشد اقتصادی نیز به نظر می رسد این کشور بتواند رشد ۵.۳ درصدی را در Q4 سال ۲۰۲۳ تجربه کند اما برای سال ۲۰۲۴ شرایط قطعا دشوارتر خواهد بود و بر اساس نظرسنجی رویترز، رشد ۴.۶ درصدی در انتظار چین خواهد بود. این وضعیت قطعا برای دومین اقتصاد جهان و مقامات این کشور مطلوب نخواهد بود و باید دید آیا انبساط های بیشتری در ۲۰۲۴ در انتظار اقتصاد چین است یا خیر.

پیش بینی ها از تضعیف مومنتوم رشد اقتصادی در چین در Q4 در بعد فصلی (زرد) سالانه (آبی)

hadilima72@gmail.com

دمتون گرم

ممنون از همتون 🌹🙌🌹

ممنون از شما

خسته نباشید میگم به تیم رمزعلی😍😍

حرف ندارین…خدا حفظتون کنه🙏🙏🙏 انشاله استاد رمز علی عزیز همیشه سالم باشند

عالی بود… خیلی ممنون

مثل همیشه عالی ممنون از شما وتیم عزیزتان

عالی مثل همیشه زنده باشید

مرسی

عالی مثل همیشه

عالی استاد عزیز تشکر از شما و تیمتون

خدایی این خودش یه پکیجه که باید براش پول پرداخت کرد نه رایگان دمتون گرم

بسیار عالی و مفید بود

سلام رهرو آن نیست که گه تند و گهی خسته رود

رهرو آن است که آهسته و پیوسته رود

دمت گرم استاد

مثل همیشه عالی و بروز

ممنون آقای رمز علی. دستمریزاد به شماو تیم قوی که پشت این سایت هستن

مرسی از شما بابت اطلاعات جامع و کاملتون

سپاسگذارم.لایک دارین

🙏🙏

جامع وکاربردی ؛ ممنون از زحماتتون

فوق العاده👌❤❤❤

خیلی عالی بود ممنون

ممنون از اطلاعاتی که در اختیارمون میذارید. عالی هستید.

بسیار عالی و آموزنده، ممنون از زحمات شما بزرگواران🌼

بسیار عالی فواصل اکوتریل کمتر بشه شاید اموزندگیش بیشتر بشه

واقعا دمتون گرم که این مطالب رو رایگان میگذارین

عالی مثل همیشه