مقدمه

اهمیت نفت به عنوان نیروی محرک تولید و رشد اقتصادی کشورها بدیهی بوده و وضعیت عرضه و تقاضا و متعاقبا تحولات قیمتی آن همواره مورد توجه دولتمردان، تولیدکنندگان و معامله گران قرار داشته است.

حمله نظامی روسیه به اوکراین در فوریه ۲۰۲۲ و همزمانی آن با آغاز روند سیاست های انقباضی توسط اکثر بانک های مرکزی جهان باعث شد تا نوسانات زیادی را در نمودار قیمتی طلای سیاه شاهد باشیم و بعضا اثرات متضاد محرک ها موجب سردرگمی سرمایه گذاران و معامله گران شد.

در حال حاضر نیز شرایط چندان تفاوتی پیدا نکرده: از یک طرف وقوع یک جنگ دیگر در خاورِ میانه و بین گروه نظامی حماس و اسرائیل و از طرف دیگر، نگرانی از کند شدن رشد اقتصادی کشورهای بزرگ و افت تقاضا برای نفت.

در گزارش این هفته مروری خواهیم داشت بر وضعیت سلامت اقتصادی در دو اقتصاد برتر دنیا، یعنی ایالات متحده و چین با توجه به آمار و ارقام موجود و چشم انداز روند سیاست های پولی در هر یک و در ادامه شرایط بنیادی بازار نفت، عوامل تاثیرگذار و سناریوهای موجود بررسی می شوند.

لازم به ذکر است که مطالب این گزارش با توجه به آخرین تحولات تا ۱۸ نوامبر ۲۰۲۳ تهیه شده اند و به دلیل پویایی در داده های اقتصادی و احتمال تغییر در شدت تنش های ژئوپلیتیک، نمی توان آن را یک توصیه مالی در نظر گرفت (NFA).

چشمانداز رشد در اقتصادهای بزرگ

در این بخش، مهم ترین داده های اقتصادی منتشر شده تا هفته منتهی به ۱۸ نوامبر و انتظارات بازارها از رشد اقتصادی دو کشور منتخب (ایالات متحده و چین) و ادامه روند سیاست های پولی (انقباضی یا انبساطی) به طور خلاصه مورد بررسی قرار می گیرند.

ایالات متحده

آخرین مجموعه داده های منتشر شده برای این کشور موجب شد تا بازارها به تحقق سناریوی فرود نرم امیدوار بشوند؛ برای مثال می توان به این موارد اشاره کرد: ادامه روند کاهشی در داده تورمی CPI ماه اکتبر در روز ۱۴ نوامبر (علیرغم افزایش در ماه های آگوست و سپتامبر)، تعدیل خرده فروشی و تاب آوری تقاضا برای گروه کنترلی، بازگشت امیدواری به بخش مسکن و غیره.

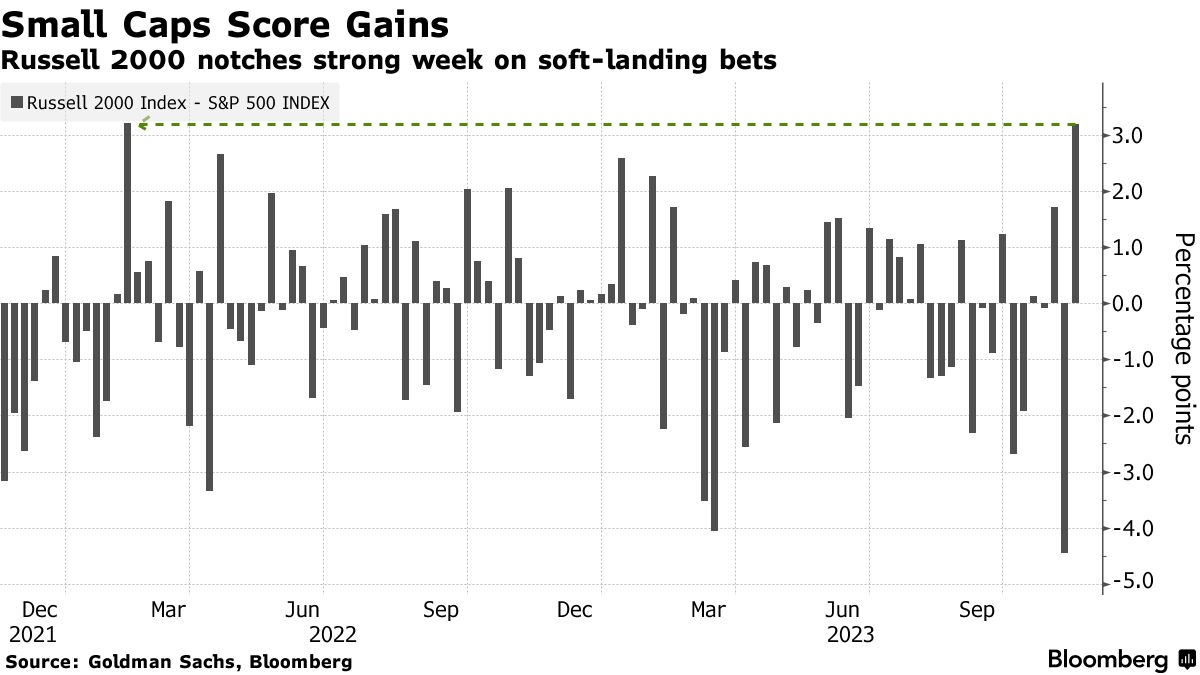

این وضعیت با ریسک پذیری معامله گران همراه شد و به طور مشخص در رشد بیش از ۵ درصدی شاخص Russell 2000 که متشکل از سهم های کوچک است، نمود پیدا کرد.

برتری عملکرد Russell 2000 نسبت به S&P 500

به طور معمول می توان گفت که برتری تقاضا برای شاخص های متشکل از سهم های کوچک و یا ورود سرمایه به اوراق شرکتی با بازدهی بالا (پرریسک) نشان دهنده غلبه خوش بینی بر سنتیمنت کلی بازارها است. این امر به خوبی در چارت زیر مشاهده می شود.

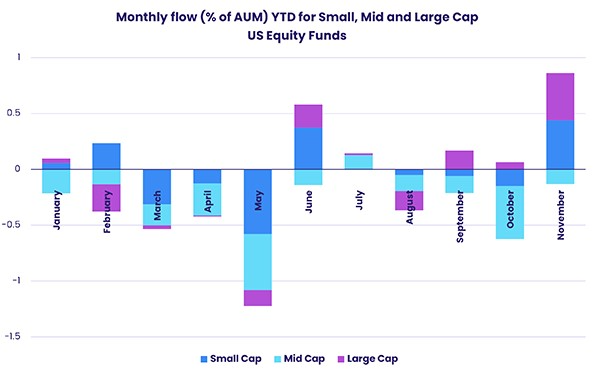

درصد ورود سرمایه به صندوق های بازار سهام آمریکا از ابتدای سال تا ۱۷ نوامبر به تفکیک ارزش بازار

بازارها اکنون انتظار دارند تا سطح نهایی نرخ بهره در دسامبر ۲۰۲۴ به حدود ۴/۴% برسد و عمدتا اولین کاهش نرخ بهره توسط FED را در نیمه اول سال آتی قیمت گذاری کرده اند.

انتظارات از سطح نهایی نرخ بهره در پایان سال ۲۰۲۴ بر اساس مبادلات بین بانکی

گرچه تا کنون درصد زیادی از تحلیلگران فرود نرم را سناریوی پایه برای اقتصاد آمریکا در سال ۲۰۲۴ می دانند، اما نمی توان ضعف در سایر داده های اقتصادی را نادیده گرفت؛ بازارها پیش از این نشان داده اند که می توانند به خطا بروند و قیمت گذاری هایی بر خلاف وضع موجود انجام دهند.

برای مثال می توان به داده تولید صنعتی و کارخانه ای این کشور در ۱۶ نوامبر توجه کرد که بیانگر شرایط مطلوبی نیست؛ داده تولیدی ISM نیز که اهمیت بالایی دارد برای ۱۲ ماه متوالی زیر سطح کلیدی ۵۰ قرار دارد. بخش خدمات که تاکنون نقطه قوت اقتصاد بوده نیز کم و بیش نشانه های ضعف را از خود نشان می دهد. مجموع این شرایط نمی تواند مطلوب یک سناریوی فرود نرم باشد.

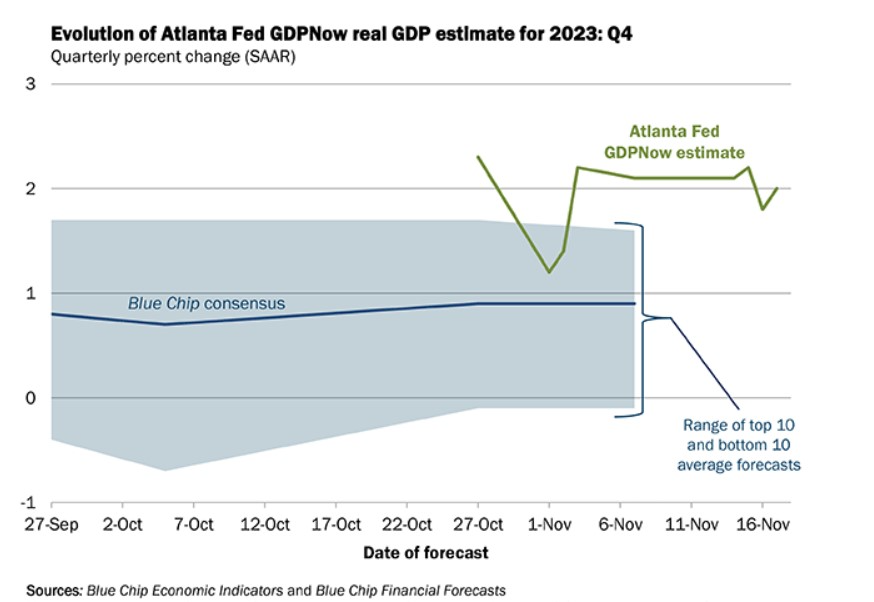

مدل حال بینی بانک فدرال آتلانتا از رشد اقتصادی (GDPNow) که پیش از این نرخ رشد GDP بیش از ۵% را برای Q3 تخمین زده بود، اکنون با انتشار آخرین داده ها، نرخ مورد انتظار برای رشد GDP در Q4 را از ۲/۲% به ۲% کاهش داده که خود بازتاب بروز ضعف در بخش هایی از اقتصاد است.

آخرین به روزرسانی از نرخ رشد GDP در Q4 بر اساس مدل GDPNow

در این رابطه باید توجه داشت که مقامات فدرال رزرو بارها بر این موضوع تاکید داشته اند که یکی از الزامات ادعا برای مهار تورم، مشاهده رشد اقتصادی کمتر از میانگین (Below Trend) است، امری که تاکنون محقق نشده است. در صورتی که اقتصاد این کشور با یک فرود نرم به رشد خود ادامه بدهد، ریسک بازیابی تقاضا و مشاهده رشد مجدد قیمت ها وجود دارد که می تواند با دور جدیدی از اقدامات انقباضی همراه بشود.

انقباض بیشتر در این مقطع نیز به معنی افزایش احتمال مشاهده کسادی یا رکود (فارغ از شدت) در اقتصاد است که گرچه اکنون مورد بی توجهی از جانب بازارها قرار گرفته، اما ریسک آن هنوز وجود دارد و قاعدتا بر چشم اندازهای موجود برای تقاضای نفت تاثیرگذار است.

چین

تقریبا یک سال از بروز ناآرامی ها در چین و پس از آن رفع محدودیت های سیاست کووید صفر می گذرد؛ امری که مقامات چینی را به بازیابی سریع اقتصاد امیدوار کرده بود. با این وجود، بهبود وضعیت اقتصادی به دلیل افت اعتماد مصرف کنندگان و تولیدکنندگان داخلی و نیز فشار انقباضی بر سایر کشورها آن طور که مدنظر بود رخ ندارد و این کشور را با شرایط دشواری روبرو کرد.

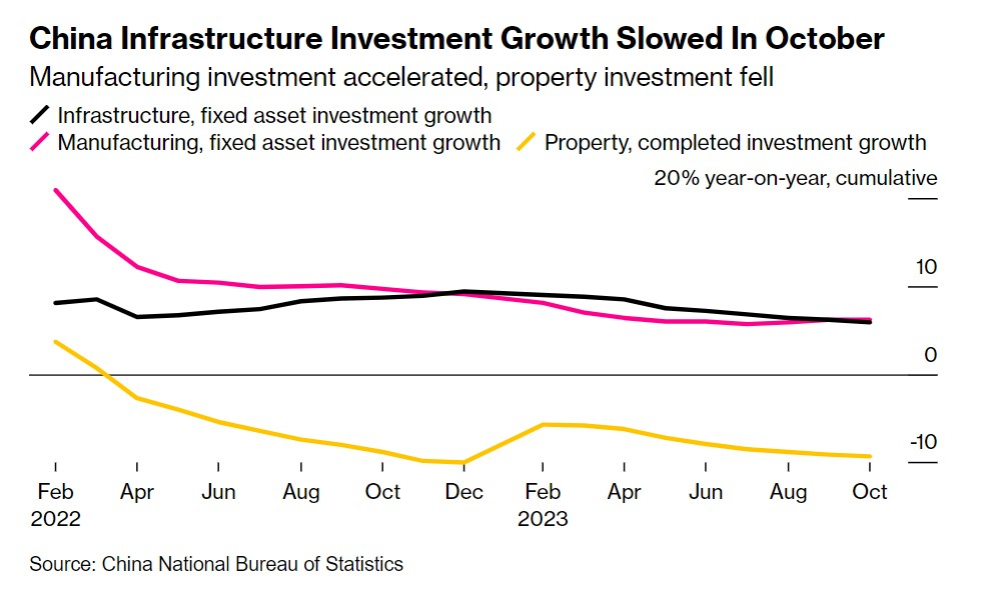

روند کاهشی سرمایه گذاری ثابت بر زیرساخت، تولید و املاک

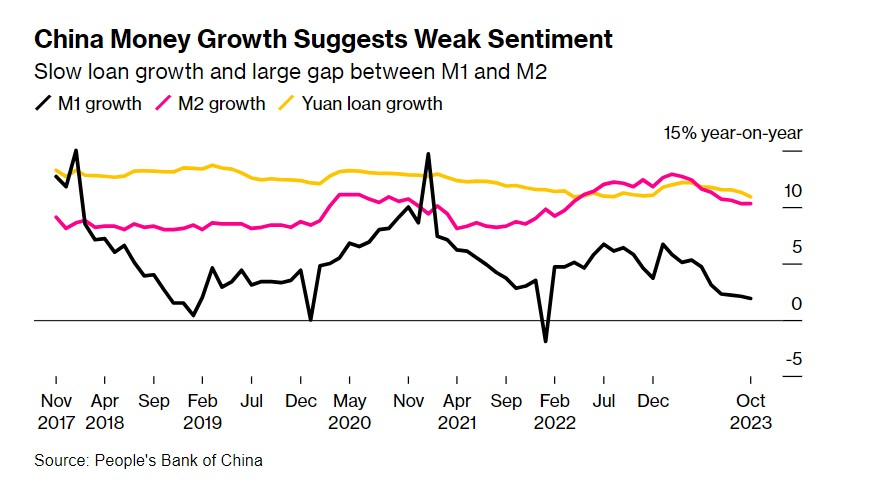

بانک مرکزی چین (PBoC) در گام های متعددی نسبت به کاهش نرخ بهره انواع وام ها در سررسیدهای مختلف اقدام کرده تا تقاضا و تولید را تقویت نماید. گرچه این اقدامات تاثیر قابل توجهی بر رشد عرضه پول نداشتند و به نظر می رسد شرکت ها و خانوارها به دلیل ترس از آینده اقتصادی، عمدتا به پس انداز روی آورده اند.

سنتیمنت ضعیف در رشد عرضه پول (زرد: وام های یوآنی؛ صورتی: M2؛ مشکی: M1)

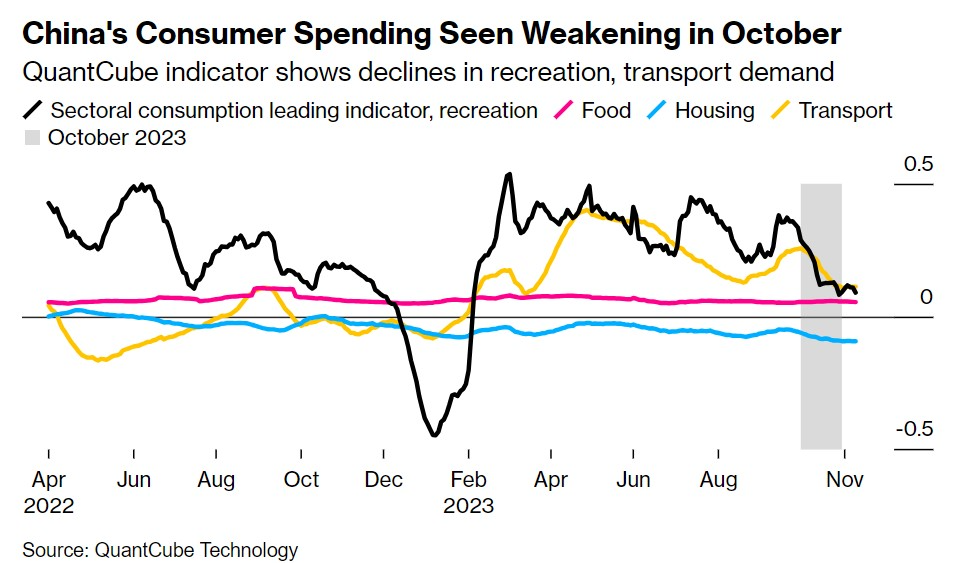

بخش مسکن که پیش از این به یک نگرانی اصلی تبدیل شده بود، همچنان سایه ترس خود بر سر بازارها را حفظ کرده و علیرغم تمام تسهیلات ارائه شده، نتوانسته با تقاضای کافی و رفع نگرانی سازندگان روبرو شود. مجموع این عدم قطعیت ها باعث شده اند تا مصرف کنندگان علیرغم تسهیل شرایط دریافت وام، تقاضای مطلوبی برای کالاها و خدمات نداشته باشند و در نتیجه نرخ تورم در این کشور با ارقام منفی ثبت بشود.

تضعیف مخارج مصرف کننده در ماه اکتبر (مشکی: تفریح؛ زرد: حمل و نقل؛ صورتی: غذا؛ آبی: مسکن)

تحت این شرایط، موسسات مالی و تحلیلگران انتظارات خود از رشد اقتصادی این کشور را مرتبا به روزرسانی می کنند. به نظر می رسد این کشور بتواند با توجه به انبساط های هدفمند انجام داده، سطوح مورد نظر از رشد اقتصادی را در پایان ۲۰۲۳ کسب کند؛ گرچه انتشار برخی از داده ها خلاف این موضوع را نشان می دهند و اصلاح بازار سهام این کشور و افت ورود سرمایه خارجی به آن همگی حاکی از اوضاع نه چندان مطلوب برای این کشور هستند.

با توجه به جایگاه چین در اقتصاد جهان، هرگونه نگرانی از رشد، تولید و صادرات آن باعث می شود تا بازارها به قیمت گذاری کسادی/رکود در آن روی بیاورند و بازار نفت در پی احتمال کاهش تقاضا با اصلاح روبرو بشود.

محرکهای تحولات قیمتی نفت

به طور کلی می توان گفت که قیمت نفت نیز همانند هر دارایی دیگری تحت تاثیر عوامل متعددی قرار دارد.

تصمیم گیری کشورها و سازمان های بین المللی در رابطه با تغییر در میزان عرضه، رشد و یا کندی اقتصادی کشورها مخصوصا اقتصادهای بزرگ و صنعتی و متعاقبا چشم انداز شکل گرفته برای تقاضا و در نهایت تنش های ژئوپلیتیک از جمله مواردی هستند که سریعا بر قیمت نفت اثر می گذارند و بنابر شدت هر یک می توانند موجب ادامه روند و مومنتوم ایجاد شده باشند.

طی ماه های گذشته شاهد این بودیم که سازمان های جهانی از جمله OPEC و IEA چشم انداز خود از میزان تفاضا را به دلیل احتمال کندی در اقتصاد کشورها به ویژه چین تعدیل کرده اند. این امر موجب شد تا شاهد کاهش عرضه از جانب کشورهای عضو +OPEC باشیم. در این بین، اقدام داوطلبانه عربستان سعودی و روسیه با هدف کاهش بیشتر عرضه موجب رشد قیمت نفت شد. لازم که به ذکر است که جلسه بعدی +OPEC روز ۲۶ نوامبر خواهد بود و برخی از تحلیلگران بر این باورند که احتمال کاهش بیشتر عرضه توسط برخی از کشورها به دلیل تیره شدن چشم انداز رشد اقتصادی جهان وجود دارد.

علاوه بر این، جنگ در اسرائیل نیز به صورت مقطعی بر افزایش بهای هر بشکه نفت خام اثر گذاشت و تحلیل پذیری این بازار را با عدم قطعیت های بیشتری روبرو کرد. اخبار مرتبط با وضع تحریم علیه انتقال نفت از روسیه به سایر کشورها نیز در پی حمله این کشور به اوکراین در فوریه ۲۰۲۲ همچنان اثرگذاری دارند.

مجموع عوامل فوق را می توان به طور خلاصه در تصویر زیر نمایش داد.

عوامل تاثیرگذار بر تحرکات قیمتی نفت (ژئولیپتیک، عرضه و تقاضا، چشم انداز رشد اقتصادی)

چشمانداز و سناریوهای موجود

با توجه به موارد فوق و در نظر گرفتن عدم قطعیت های موجود، می توان محدوده ۶۹/۱۸ دلار را یک حمایت مهم برای نفت در نظر گرفت که پیش از این طی ماه های مِی تا جولای، معاملات زیادی روی آن انجام شده است. در مقابل، محدوده های ۸۰/۵۰ و ۸۸/۱۷ دلار نواحی مقاومتی ای هستند که در صورت مشاهده تقاضا، امکان عبور قیمت هر بشکه نفت WTI از آن ها وجود دارد و پس از آن بایستی محرک ها و ادامه دار بودن مومنتوم های ایجاد شده را مدنظر قرار دارد.

تحلیل تکنیکال و نواحی مقاومتی و حمایتی حائز اهمیت در نمودار قیمتی WTI

سپاس فراوان ازمطالب ارزشمندتون

پاینده باشید🙏

ممنون از شما بابت زحماتتون.

نقش ایران به عنوان یکی از اعضای اپک چی هست؟

ایران این چند وقت اخیر مدام افزایش عرضه داشته یعنی با وجود تحریمها هیچ تاثیری نداره.

وقت بخیر؛ ایران به طور قطع نقش داره؛ کلا بحث تحریم کشورها علیه همدیگه رو باید مدنظر قرار داد.

برای مثال آمریکا نفت ونزوئلا رو هم تحریم کرده بود اما اخیرا میخواد کاهش بده تا از افزایش بیشتر قیمت نفت جلوگیری کنه.

در رابطه با ایران هم همین هست؛ اگر تحریم بشه بازار به طور مقطعی نگرانی از کاهش عرضه خواهد گرفت ولی باید دید میزان تولید بقیه کشورها چه تغییری میکنه.

اگر هم ایران تحریم نشه/ تحریم ها به طور رسمی برداشته بشن، ایران میتونه صادرات بیشتری داشته باشه.

مسئله این هست که ایران در شرایط تحریمی با دشواری بیشتری و به مقاصد محدودتری عرضه خواهد داشت و بازار هم این رو میدونه؛ برای همین باید دید چنین اخباری صرفا مومنتوم ایجاد می کنند یا روند.

سلام.مرسی. فکر کنم عددهای قیمت فارسی برعکس شدن

اصلاح شد؛ ممنون از شما

سپاس فراوان بابت مطالب بسیار مفید و کاربردی که ارائه میدین

ببخشید یک سوال داشتم اینکه با توجه به خالی شدن ذخایر استراتژیک امریکا و نیاز به پر شدن سریع اونها با توجه به نزدیک شدن به انتخابات آمریکا، این موضوع هم میتونه یکی از عواملی باشه که بر عرضه و تقاضای نفت تاثیر جدی بزاره؟ و اگر بله کدوم سناریو رو شما الان محتمل تر میدونین: اینکه امریکا نفت رو به قیمت های پایینتر بکشونه تا بتونه با قیمت مناسبتری خریدهای خودش رو انجام بده (افزایش فشار عرضه) یا اینکه سناریویی که امریکا خود متقاضی جدی نفت خواهد بود باعث تقویت سناریوی صعودی نفت بشه؟

باز هم ممنون از اینکه دانش و تجربه خودتون رو با ما به اشتراک میزارین

وقت بخیر؛ در حال حاضر نمیشه با قطعیت در این باره صحبت کرد؛ صرفا توجه داشته باشین که یکی از دلایلی که OPEC در ابتدا نسبت به کاهش عرضه اقدام کرد، همین تعلل آمریکا در پر کردن ذخایر استراتژیک خودش بود که باعث شد بابت کاهش تقاضا نگرانی به وجود بیاد.

تا الان خبر جدی ای مبنی بر قصد خرید نفت به منظور پر کردن SPR منتشر نشده و باید دید آیا IEA استراتژی ای در این باره داره یا نه و یا چه بازه زمانی ای رو برای پر کردن ذخایر اعلام میکنه.

بسیار عالی

مثل همیشه عالی . خدا قوت

سلام بسیار عالی بود

عالی عالی بود ممنون از شما

ممنون از اینکه خیلی شیوا و کاربردی دانش خودتون را در اختیار عموم قرار می دهید.

خدا قوت میگم به تیم حرفه ای آکادمی رمزعلی

عالی بود ممنون

دمتون گرم

درود و سپاس فراوان