مقدمه

هفته گذشته از نظر تنوع داده ها و رویدادهای اقتصادی بسیار شلوغ و حائز اهمیت بود. در این گزارش مهم ترین نکات و تحولات مورد بررسی قرار می گیرند.

پیش از پرداختن به موارد مربوط به روزهای ۲۴-۲۸ جولای، مروری خواهیم داشت بر عملکرد ارزها، بازار سهام و دارایی های منتخب و چرایی تحرکات آن ها در ماه جولای.

در بین ارز کشورها، دلار آمریکا در ماه جولای بدترین عملکرد را داشت و بازتاب کاهش انتظارات بازار از روند انقباضی فدرال رزرو بود. گرچه داده های خوب اقتصادی، دور شدن ترس از رکود، افزایش نسبی انتظارات تورمی و نیز تضعیف برخی از ارزهای درنظر گرفته در سبد DXY به صورت مقطعی باعث تقویت آن شدند. در این رابطه می توانید به گزارش هفته گذشته (منتهی به ۲۳ جولای) مراجعه بفرمایید.

یورو (EXY) و پوند (BXY) با توجه به انتظارات بازارها از ادامه دار بودن چرخه انقباضی و قیمت گذاری سطوح بالاتر نرخ بهره عملکرد مثبت داشتند. در این بین، یِن ژاپن (JXY) بهترین عملکرد را داشت؛ این وضعیت ناشی از مشاهده داده تورمی نسبتا مطلوب (رشد قیمتی در بخش خدمات)، افزایش انتظارات از آغاز انقباض توسط BoJ و مداخلات بانک مرکزی بود.

عملکرد ارزهای منتخب در جولای ۲۰۲۳

در بین بازارها، سهام چین (CN50) بهترین عملکرد را داشت که این وضعیت را مدیون اظهار نظر مقامات پولی و مالی مبنی بر حمایت گسترده از اقتصاد است و همانطور که مشاهده می شود، این رشد در هفته آخر جولای و پس از برگزاری جلسه Politburo رخ داد. بازار سهام آمریکا (S&P500) در جایگاه دوم قرار دارد و متاثر از گزارش های درآمدی مطلوب شرکت های بزرگ، دور شدن نسبی ترس از رکود و مطرح شدن مجدد احتمال فرود نرم توانست رشد کند.

بیتکوین (BTC) به عنوان پرچمدار بازار ارزهای دیجیتال، بدترین عملکرد را بین بازارهای منتخب در ماه جولای داشت؛ گرچه رشد خوب این ارز در اواسط این ماه که به دلیل عوامل بنیادی بود، قابل چشم پوشی نیست.

در رابطه با بازار سهام بریتانیا و اروپا که عملکرد مثبت نسبی داشتند، باید مدنظر داشت که به طور کلی بازار سهام به دلیل نقدینگی بالا و حضور پول هوشمند، به تحولات اقتصادی حساس هستند و از آنجا که برخی داده ها برای این کشور/ناحیه نامطلوب منتشر شده اند، در حال قیمت گذاری توقف در اقدام انقباضی بانک های مرکزی مربوطه هستند.

عملکرد بازارهای منتخب در جولای ۲۰۲۳

در رابطه با کامودیتی های منتخب در ماه جولای، نفت به دلیل کاهش جزئی عرضه و دور شدن ترس از رکود در آمریکا و چشم انداز مثبت برای رشد اقتصادی چین پس از Politburo، توانست رشد خوبی را تجربه کند. گندم پس از اعلام روسیه مبنی بر خروج از توافقنامه صادرات غلات از دریای سیاه با رشد قیمتی مواجه شد، گرچه با گمانه زنی ها پیرامون لغو این تصمیم روسیه، مجدد با اصلاح قیمت روبرو شد. طلا که شدیدا به تحولات سیاست پولی و به ویژه نرخ بهره حقیقی در آمریکا حساس است، نوسان قیمتی قابل توجهی را تجربه نکرد.

عملکرد کامودیتی های منتخب در جولای ۲۰۲۳

** توجه داشته باشید که مقایسه عملکردها صرفا بین ارزها/بازارهای نشان داده شده در تصاویر و برای ماه جولای ۲۰۲۳ صورت گرفته است.

مروری بر مهم ترین داده ها و رویدادهای هفته گذشته ( ۲۴-۲۸ جولای)

ایالات متحده

مهم ترین رویداد برای این کشور طی هفته گذشته، تعیین نرخ بهره توسط FOMC در ۲۶ جولای بود که طبق انتظارات بازارها با افزایش ۲۵ واحد پایه ای برابر با ۵.۵ درصد اعلام شد. آقای پاول، ریاست FED، در کنفرانس خبری خود لحنی آرام تر نسبت به جلسات قبلی داشت اما همچنان تاکید کرد که در صورت عدم مشاهده داده های تورمی مطلوب، گزینه افزایش بیشتر نرخ بهره مطرح است.

در تاریخ ۲۷ جولای، داده ابتدایی نرخ رشد فصلی تولید ناخالص داخلی در سه ماهه دوم بهتر از انتظارات و ماه قبل و برابر با ۲.۴% منتشر شد که بیانگر تاب آوری اقتصاد این کشور در یکی از شدیدترین چرخه های انقباضی بود. بر اساس جزئیات این داده، مخارج به ویژه در بخش مسکن و دستمزد حقیقی قابل تصرف (پس از کسر تورم و مالیات) همچنان رشد داشتند که در عین دور کردن ترس رکود، باعث شد تا بازارها به این نتیجه برسند که در صورت عدم مشاهده روند کاهشی در داده های تورمی، امکان انقباض بیشتر وجود دارد.

در نهایت، انتشار تورم PCE در ۲۸ جولای و کاهش مطلوب آن در تمامی ابعاد باعث خوش بینی نسبت به شرایط شد، گرچه همانند داده GDP، مخارج در بخش خدمات همچنان بالا بوده و به دلیل چسبندگی قیمت ها می تواند در میان مدت نگرانی ایجاد نماید.

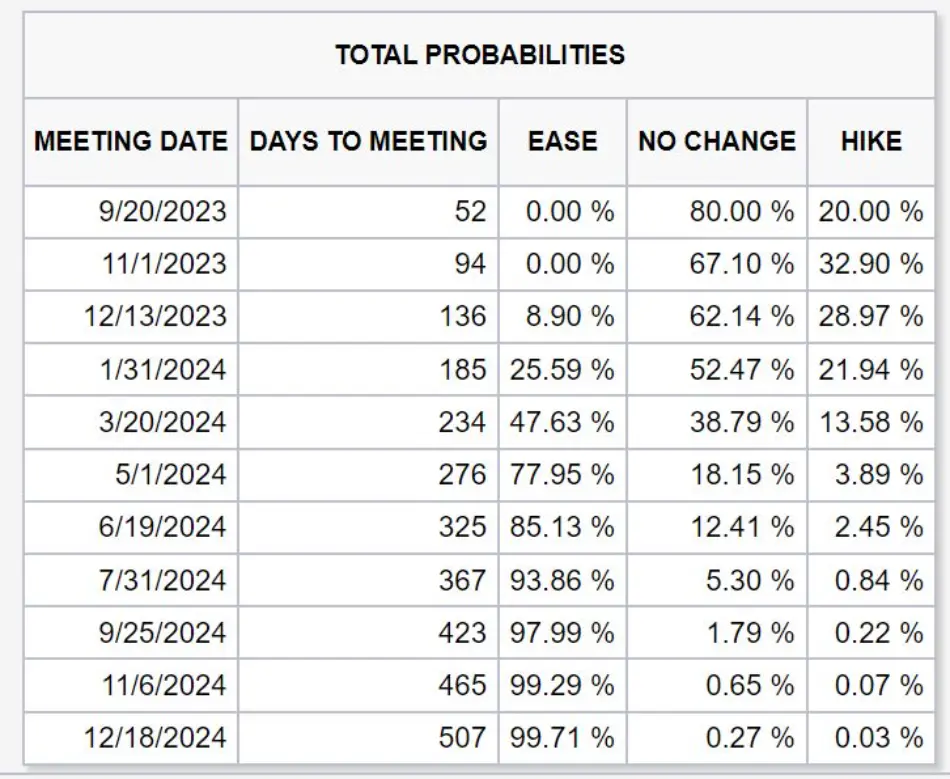

مجموع این عوامل باعث شده تا انتظارات بازار از ادامه چرخه انقباضی فدرال رزرو تغییر کند و بیشترین احتمالات برای Rate Cut در نیمه دوم سال ۲۰۲۴ مطرح باشند؛ گرچه با توجه به پویایی شرایط اقتصادی و عدم قعطیت های موجود، احتمال کاهش نرخ بهره در نیمه اول سال آتی نیز محتمل به نظر می رسد.

انتظارات بازارها از احتمال کاهش نرخ بهره توسط FED طی سال ۲۰۲۴

ناحیه یورو

بانک مرکزی اروپا (ECB) در روز ۲۷ جولای، نرخ بهره را با افزایش ۲۵ واحدی به ۴.۲۵% رساند. این امر تا حد زیادی مورد انتظار بازارها بود، اما سخنان خانم لاگارد مبنی بر احتمال ضعف اقتصاد و مشاهده سطوح تورمی بالاتر نگرانی از رکود/رکود تورمی در این ناحیه را شدت بخشید و باعث تضعیف EXY گردید.

تحت این شرایط، بازارها در حال قیمت گذاری سطح نهایی ۳.۸ درصدی نرخ بهره در پایان ۲۰۲۳ هستند که بازتاب نگرانی از وضعیت اقتصادی این بلوک و احتمال کاهش نرخ بهره است.

انتظار بازارها از سطح نهایی نرخ بهره در اروپا در پایان ۲۰۲۳

ژاپن

بانک مرکزی ژاپن (BoJ) در روز ۲۸ جولای نسبت به تعیین نرخ بهره اقدام کرد و آن را در سطح منفی ۰.۱ درصد حفظ کرد. با این وجود، تاخیر در اعلام این تصمیم موجب گمانه زنی درباره احتمال افزایش نرخ بهره و تقویت هیجانی یِن (JPY) شد. گرچه در نهایت با اعلام خبر و اظهار نظر مقامات پولی ژاپن مبنی بر انعطاف پذیری در کنترل منحنی بازده، این هیجان تخلیه شد. صورتجلسه این نسبت در روز چهارشنبه هفته جاری (۲ آگوست) منتشر می شود که از لحاظ جزئیات تصمیم گیری و نقشه راه BoJ می تواند مورد توجه معامله گران باشد.

چشم انداز اقتصادی BoJ برای پایان ۲۰۲۳

(افزایش انتظارات از تورم بدون احتساب انرژی و مواد غذایی تازه؛ کاهش ۰.۱ درصدی انتظارات از رشد اقتصادی)

مروری بر مهم ترین داده ها و رویدادهای هفته آتی ( ۳۱ جولای- ۴ آگوست)

طی هفته جاری، داده ها و رویدادهای مهمی برای اقتصادهای بزرگ دنیا منتشر می شوند که در ادامه مورد بررسی قرار می گیرند.

برای چین، PMIهای تولیدی و غیرتولیدی دو موسسه NBS و Caixin را طی هفته داریم. همانطور که در گزارش های پیشین مورد بررسی قرار گرفته، بخش تولید در این کشور تحت تاثیر افت قابل توجه سفارش های جدید صادراتی و تضعیف تقاضای داخلی قرار دارد. بخش خدمات نیز نشانه هایی از تضعیف را طی ماه های گذشته نشان داده و به طور کلی وضعیت را برای دومین اقتصاد بزرگ دنیا با عدم قطعیت های فراوان روبرو کرده است.

در این راستا باید به نشست Politburo که هفته گذشته در این کشور برگزار شد، اشاره کرد که در آن مقامات سیاسی و پولی بر ضرورت حمایت بیشتر از اقتصاد تاکید کردن و پس از آن با ایجاد موج خوش بینی بین معامله گران و ورود سرمایه شاهد رشد شاخص بازار سهام این کشور بودیم.

حال باید دید انتشار ضعیف تر از انتظار امارهای این هفته به خوش بینی بیشتر از حمایت های دولت منجر می شود و یا سایه ترس از کندی رشد اقتصادی بر معامله گران و سرمایه گذاران بر غلبه می کند.

رشد شاخص CN50 و سهام بخش مسکن با امیدواری به حمایت گسترده دولت

برای ناحیه یورو، داده های نهایی PMIتولیدی، خدماتی و ترکیبی HCOB منتشر می شوند. علاوه بر این نرخ بیکاری، تورم تولیدکننده و داده ابتدایی تورم مصرف کننده، نرخ رشد GDP و نیز خرده فروشی را طی هفته شاهد خواهیم بود که متعاقبا می توانند بر انتظارات از اقدام آتی ECB در جلسه ماه سپتامیر و قدرت ارز یورو (EUR) تاثیرگذار باشند.

داده های ابتدایی که هفته گذشته (۲۴ جولای) منتشر شدند، بیانگر این بودند که اقتصاد این بلوک Q3 را نیز ضعیف آغاز کرده، به گونه ای PMI تولیدی در کف ۳۸ ماهه و PMI خدماتی در کف ۶ ماهه خود قرار دارند. کاهش سفارش های جدید، افت تقاضای داخلی و خارجی و نیز تمایل کمتر شرکت ها به اشتغال از جمله نگرانی های مطرح شده هستند. با این وجود، کاهش فشارهای هزینه و کند شدن رشد قیمت ها از جمله نکات مثبت هستند که ادامه این روند و تایید آن ها در داده های نهایی می تواند نویدبخش کاهش تورم در میان مدت و متعاقبا توقف ECB در چرخه انقباضی خود باشد.

برای بریتانیا، داده های نهایی PMIتولیدی، خدماتی و ترکیبی S&P Global / CIPS منتشر می شوند. داده های ابتدایی که هفته گذشته (۲۴ جولای) منتشر شدند، بیانگر این بودند که وضع تولید و خدمات شرایط مناسبی ندارند و به ترتیب در کف ۳۸ ماهه و ۶ ماهه خود قرار دارند. افزایش نرخ بهره، سطوح بالای تورم و تار شدن چشم انداز اقتصادی این کشور به طور مشخص در این وضعیت نقش داشته اند و موجب افت خوش بینی کسب و کارها به فعالیت طی ۱۲ ماه آتی شده است. از نکات مهم داده ابتدایی، مشاهده افزایش مجدد قیمت های ورودی در بخش خدمات (و نه تولید) بود که به نگرانی از چسبندگی بیشتر و مشاهده تورم در سطوح اوج منجر شد. اقتصاد بریتانیا از ابتدای ماه ۲۰۲۳، شاهد دو GDP ماهانه منفی بوده که احتمال وقوع رکود تورمی را بسیار بالا برده و اکنون نگرانی اصلی مشاهده رکود نیست، بلکه عمق این رکود و مدت زمان ادامه دار بودن آن به دغدغه اصلی مقامات پولی تبدیل شده است.

تحت این شرایط، بانک مرکزی انگلستان (BoE) درباره نرخ بهره تصمیم گیری خواهد کرد. نرخ تورم بر اساس آخرین گزارش، برای اولین بار طی ۱ سال گذشته به زیر ۸% رسید که علیرغم فاصله شدید با سطح تورم هدف ۲ درصدی، نشان دهنده کاهش قابل توجه رشد قیمت ها بود. این امر باعث شد تا بازارها با نیم نگاهی به داده های نه چندان مطلوب اقتصادی، سطوح پایین تری را برای نرخ بهره نهایی قیمت گذاری کنند. تا زمان تهیه این گزارش، بازارها انتظار دارند نرخ بهره در پایان ۲۰۲۳ به ۵.۸% رسیده باشد که به معنی حداقل ۳ مرحله افزایش ۲۵ واحد پایه ای دیگر است.

انتظارات از سطح نهایی نرخ بهره تا پایان ۲۰۲۳ در بریتانیا

برای ایالات متحده، داده های نهایی PMIتولیدی، خدماتی و ترکیبیS&P Global منتشر می شوند. داده های ابتدایی که هفته گذشته (۲۴ جولای) منتشر شدند، بیانگر این بودند که بخش خدمات همچنان روند تضعیف خود را ادامه می دهد و به کف ۵ ماهه رسیده؛ در مقابل، بخش تولید با ایجاد شگفتی و رشد به اوج ۳ ماهه خود رسیده، گرچه همچنان زیر سطح کلیدی ۵۰ قرار دارد. بر اساس جزئیات منتشر شده، افت تقاضا در بخش تولید و خدمات مشهود بوده اما نکته کلیدی، افزایش قیمت خروجی در بخش خدمات و رشد قیمت ورودی در بخش تولید بوده که ادامه این روند باعث نگرانی از مشاهده داده های تورمی بیشتر از قبل پس از رفع شدن اثر پایه (Base Effect) شده است. عدم تمایل تولیدکنندگان به پرکردن انبارها و افت اشتغال در این بخش نیز از جمله موارد نگران کننده بوده که طی چند ماه اخیر مشاهده شده است.

انتشار PMI شیکاگو، داده های تولیدی و خدماتی بانک فدرال دالاس و سفارش های کارخانه ای طی هفته دید بهتری نسبت به وضعیت خواهند داد. در کنار این داده ها، PMIهای تولیدی و خدماتی ISM از اهمیت بالاتری برخوردار بوده و نگاه بیشتر معامله گران را به خود جلب کرده اند.

نظرسنجی از موسسات وامدهی که تحت عنوان SLOOS شناخته می شود، در روز دوشنبه ۳۱ جولای منتشر می گردد که دربرگیرنده اطلاعات مهمی از میزان تقاضا برای وام از جانب شرکت ها و خانوارها و نیز وضعیت استانداردهای وام دهی است.

در نهایت، داده های متنوعی از بازار کار را شاهد خواهیم بود که عبارتند از فرصت های شغلی JOLTs، تغییرات اشتغال ADP و اشتغال بخش غیرکشاورزی یا NFP، نرخ بیکاری، نرخ مشارکت و متوسط دستمزدهای ساعتی. در رابطه با اهمیت داده های بازار تا کنون بارها در گزارش های تحلیلی صحبت شده؛ آقای پاول نیز در کنفرانس خبری اخیر خود اظهار داشتند که تحولات این بخش را به دقت زیر نظر دارند و مواردی همچون کاهش فرصت های شغلی جدید، عدم ترک شغل و کند شدن رشد دستمزدها را نشانه های مثبتی می دانند که می تواند به کاهش تورم از سمت تقاضا کمک بکنند.

طی این هفته نیز، شرکت های متعددی نسبت به انتشار گزارش های درآمدی خود اقدام می کنند که مهم ترین موارد عبارتند از: MicroStrategy و Coinbase و Amazon و Apple و Robbinhood و غیره. لازم به ذکر است که بازار سهام S&P 500 همراه با سایر بازارهای آمریکا به واسطه گزارش های درآمدی مطلوب عملکرد خوبی داشته و باعث شده تا بسیاری از موسسات بزرگ چشم انداز خود را نسبت به ابتدای سال ۲۰۲۳ بهبود بدهند.

اختلاف بین بیشترین و کمترین پیش بینی از عملکرد S&P 500 در ۲۰۲۳ و اوج آن از ۲۰۰۳

برای استرالیا، بانک مرکزی (RBA) در تاریخ ۱ آگوست نسبت به تعیین نرخ بهره اقدام خواهد کرد. بازارها انتظار دارند که هزینه استقراض با افزایشی ۲۵ واحد پایه ای از ۴.۱% به ۴.۳۵% برسد. این اقدام همراه با موضع گیری ریاست RBA پس از اعلام نرخ بهره می تواند بر انتظارات از ادامه روند چرخه انقباضی و متعاقبا تحولات AUD تاثیرگذار باشد.

در این رابطه بایستی توجه داشت که آخرین داده تورمی استرالیا بیانگر کاهش قابل توجه و بیشتر از انتظارات CPI به سطح ۶% بود؛ این امر باعث شده تا برخی از تحلیلگران شرایط را برای یک جلسه توقف یا Pause مناسب بدانند و برخی دیگر در انتظار آخرین افزایش نرخ بهره در جلسه ۱ آگوست باشند. مجموع این عوامل باعث شده تا این جلسه با عدم قعطیت های زیادی همراه باشد.

روند تحولات فصلی (خط قرمز) و سالانه (خط نارنجی) تورم مصرف کننده در استرالیا

درود به شما

کار فوق العاده ای که دارید انجام می دهید نشان دهنده سخاوت و درستی شما هست.

برای همه شما آرزوی سلامتی و پایداری دارم.

عالی

دمتون گرم بسیار عالی.

عالی مثل همیشه واقعا راست گفت رمزعلی با محتوای کانال ها و یوتیوب و اکو تریل و کلیپهای مارکت اکشن طرف ذیگه نیازی به دیتا ندارع😍🥰

سلام.بسیار ممنونم از زحمات شما

خیلی عالی،ممنوم از زحماتتون

🙏

عالی.سپاس

بالاخره چی؟ چند سناریو بر ای هفته آینده بدهید. مستندات وقوع و یا عدم وقوع آنرا بنویسید و احتمال وقوع آن را بررسی کنید

عالی و مفید

با سلام وسپاس اززحمات

ممنون از شما وتیمتون کارتون بیسته حرف ندارین

بسیار عالی و مفید

با سلام و تشکر از زحمات تیم آکادمی رمز علی

ممنون بابت اطلاعات مفیدتون

دمتون گرم

خیلی ممنون از اطلاعات خوبتون

خیلی ممنون از زحمات تیمتون ، همین که کلی ادم الان متوجه اقتصاد و اهمیت اون در مارکت ها شدن و دیگه دنبال هایپ ها و بیا یک شبه پول دار شو نیستن کار خیلی ارزشمندی ❤

مثل همیشه جامع و پر از محتوای درست خسته نباشید

دمتون گرم💙

بسیار عالی بود

عالی بود موفق باشید👏🏻👏🏻🙏🏻🔥

درود برشما، سپاس بابت تحلیل های عالی که انجام میدید،من ۲ سالی هست که با آکادمی رمزعلی آشنا شدم و ازون زمان مطالب کانال های تلگرام،یوتیوب و اینستا رو بصورت پیوسته دنبال میکنم،جالب اینجاست که من ۲سال پیش هیچ چیزی از اقتصاد و بازار مالی نمیدونستم ولی با خواندن مطالب کانال کلان و بعد شرکت در دوره مارکت اکشن تونستم سطح آگاهی و تحلیلم رو بسیار بسیاربالا ببرم.

خیلی خیلی ازتون سپاسگزارم که مسیر درست رو به من نشون دادید.

دم شما گرم . دیتاها خیلی خوبه

ممنون از تک تک اعضا تیم جناب رمز علی که با تمام وجود زحمت میکشند.

مرسی از تلاش همه بچه های آکادمی .عالی هستید

ممنون از محتوای خوبتون

با سلام و خدا قوت خدمت آقای رمز علی و عزیزانی که زحمت میکشن بابت مطالب بسیار مفید

خواستم بگم که واقعا مسیر بازار و اقتصاد رو برامون روشن میکنید / ممنونم از زحماتتون

عالی هستین همیشه افتخار میکنم بهتون🙏🙏🙏

دمتون گرم،فوق العاده بود

زحماتتون قابل تقدیره بسیار عالی بود….

با تشکر از زحمات شما

دمتون گرم ، ولی نمیبخشمتون بابت کنسل کردن ویدیو تحلیل مارکت D:

مرسی بابت همه زحماتتون و امیدی که به ما دارین🙂 مرسی که هستین🙏🌼

ممنون از محتوای عالیتون.بهترین ها نصیبتان

عالی👍🏻👍🏻👍🏻

باسلام واقعا عالیه گزارشات اکوتریل ادم لذت میبره ممنون از تحلیلهای خیلی خوبتون🙏🙏

با سلام و احترام به آقای رمز علی و همکاران محترمشون و سپاس فراوان از عملکرد خوب عالیتون این مسیر ادامه بدین و به امیر اقا بفرمائید پولی نشو برادر

خیلی عالی بود این مطالب بسیار ما را در اموزش کمک میکند

عالی تشکر از تیم خوبتون

سلام و خسته نباشید به شما و همکارانتون . بسیار عالی استفاده کردم

دمتون گرم

مرسی. فوق العاده است که کار رو برای ما راحت می کنید. خسته نباشید و خدا قوت

❤️🌹

عالی بود

ممنون شما هستیم

درود ممنونم بابت این همه زحمت

ahsans1378@gmail.com

بسیار عالی

ممنون از اقای امیر رمزعلی و تیمشون

بسیار عالی و کاربردی👍