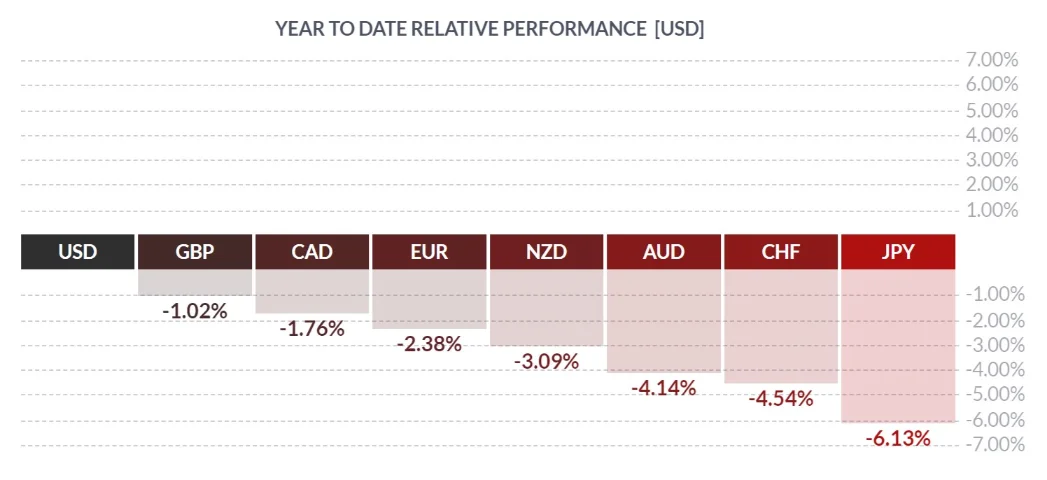

طی هفته های گذشته، شاهد انتشار داده های متعدد و متنوعی از اقتصادهای بزرگ دنیا بودیم که انتظارات بازارها از اقدامات آتی بانک های مرکزی مربوطه را دستخوش تحول کردند. با توجه به تصویر زیر، می توان متوجه شد که از ابتدای سال ۲۰۲۴، دلار آمریکا توانسته همچنان برتری خود نسبت به سایر ارزها را حفظ نماید. چرایی این وضعیت را در ادامه و با بررسی آخرین تحولات و رویدادها در هر کشور/ناحیه بررسی خواهیم کرد.

عملکرد نسبی ارزها منتخب از ابتدای ۲۰۲۴ تا هفته منتهی به ۱۶ ژانویه

ایالات متحده

همانطور که در گزارش پیشین اشاره شد، داده های مهمی از جمله GDP سه ماهه چهارم، PCE، آمار بازار کار و غیره از ابتدای ۲۰۲۴ منتشر شدند که حاکی از قدرت اقتصادی ایالات متحده بودند و به همین دلیل با کاهش انتظارات بازار از کاهش نرخ بهره در سال جاری، موجب تقویت شاخص دلار یا DXY شدند. این امر به خوبی در کندل های هفتگی سبز رنگ DXY از ابتدای ۲۰۲۴ مشهود است.

عملکرد هفتگی شاخص دلار آمریکا | DXY

تحولات نرخ تبادل بین بانکی (SOFR) در حد فاصل جلسه دسامبر ۲۰۲۳ تا ۱۶ فوریه ۲۰۲۴ و افزایش سطح نهایی نرخ بهره در پایان ۲۰۲۴ به نواحی ۴.۴ درصد به خوبی نشان دهنده چرایی بازیابی قدرت DXY است.

تحولات SOFR با توجه به داده های منتشر شده

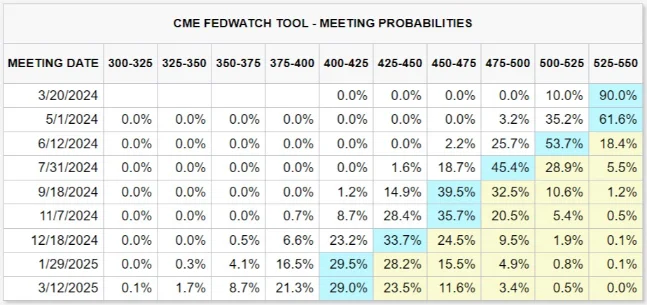

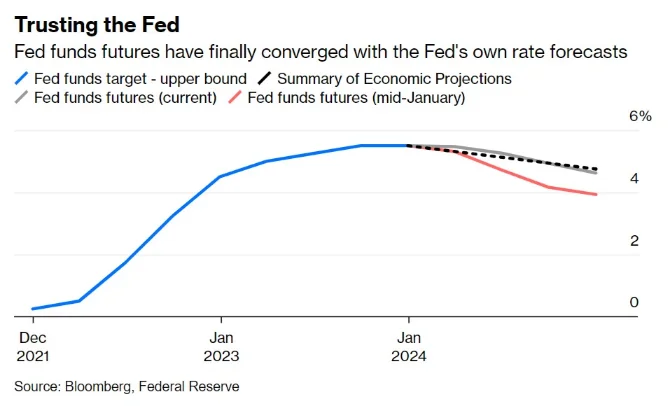

از نظر زمانی نیز، قیمت گذاری بازارها از اولین کاهش در نرخ بهره به ماه ژوئن منقل شد و به عبارتی واگرایی بین پروجکشن FED و انتظارات بازارها در حال تعدیل است. این وضعیت از ابتدای سال جدید میلادی در موضع گیری مقامات فدرال نیز مشهود بود که بر خوش بینی بازارها و قیمت گذاری too much و too soon کاهش نرخ بهره تاکید داشتند.

انتظار بازارها از اولین کاهش نرخ بهره در ماه ژوئن (تا ۱۶ فوریه)

حال مروری داشته باشیم بر مهم ترین داده های اخیر و اثرگذاری آن ها بر انتظارات بازارها:

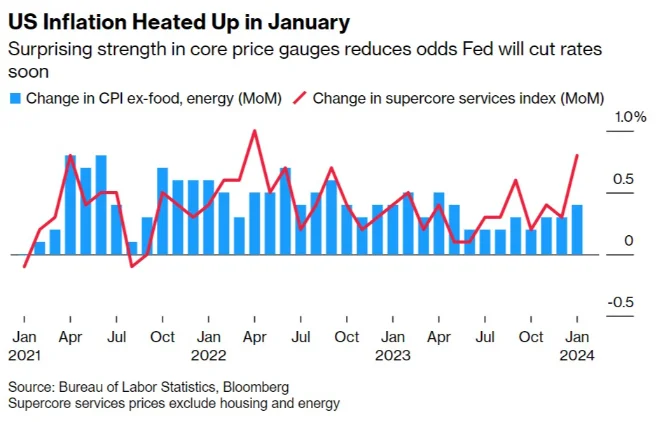

داده کل و هسته ای CPI روز ۱۳ فوریه هم در بعد ماهانه و هم در بعد سالانه بیشتر از پیش بینی ها منتشر شد و بازارها را با نگرانی از یک داده تورمی داغ روبرو کرد. افزایش قیمت مواد غذایی، خدمات درمانی و مسکن سهم زیادی در رشد داده نهایی داشتند. این آمار نقش مهمی در کاهش خوش بینی بازارها نسبت به rate cut در ماه مارس داشت. پس از انتشار داده و انتظار یک مسیر دشوار برای رسیدن به تورم هدف ۲ درصدی، بازدهی اوراق خزانه داری رشد داشت و شاخص S&P 500 با اصلاح روبرو شد.

رشد چشمگیر قیمت ها در بخش مدنظر فدرال رزور: خدمات بدون احتساب مسکن و انرژی

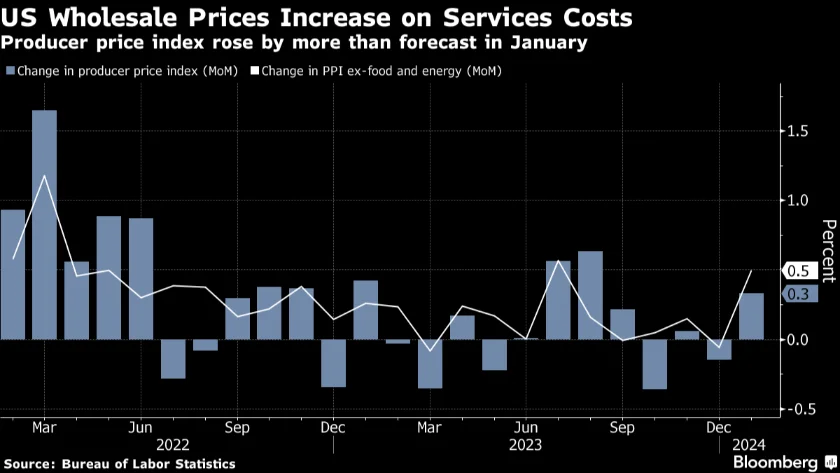

داده تورم کل و هسته ای تولیدکننده یا PPI روز ۱۶ فوریه نیز در بعد ماهانه و سالانه با شگفتی همراه بود و فراتر از پیش بینی ها منتشر شد. نکته مهم این داده نیز رشد و چسبندگی قیمت ها در بخش خدمات بود.

تغییرات تورم کل (میله آبی) و هسته ای (خط سفید) تولیدکننده در بعد ماهانه

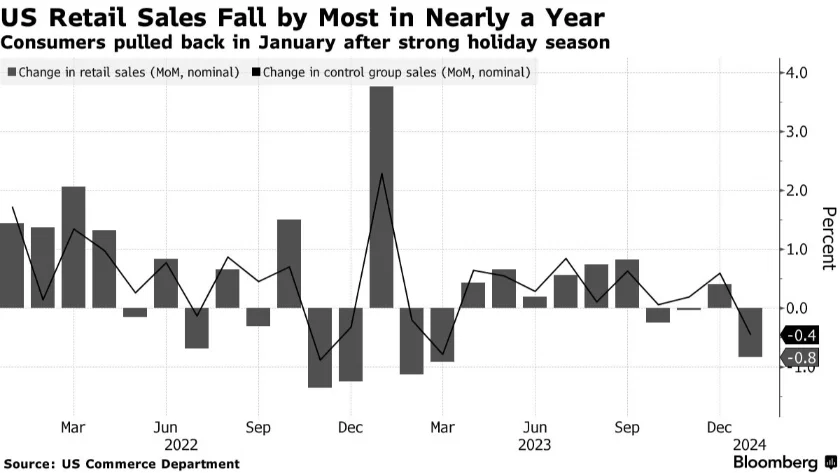

از طرف دیگر، داده های مربوط به خرده فروشی و تولید صنعتی چندان امیدوارکننده نبودند و همین امر باعث شد تا فعالان بازار در نهایت یک سنتیمنت میکس از کلیت داده ها بدست بیاورند.

به نظر می رسد مصرف کنندگان آمریکایی پس از تقاضای طوفانی در ماه دسامبر، تب و تاب خود در ماه ژانویه را از دست دادند و موجب شد تا خرده فروشی بیشترین افت خود طی یک سال گذشته را ثبت نماید.

افت قابل توجه خرده فروشی (میله مشکی) و گروه کنترلی (خط مشکی) در بعد ماهانه

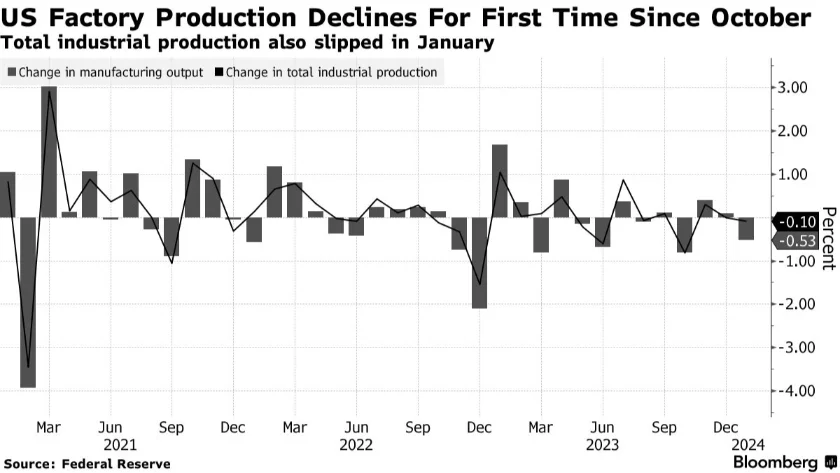

تولید صنعتی ماه ژانویه نیز برای اولین بار طی سه ماه گذشته کاهش پیدا کرد و عمدتا تحت تاثیر افت خروجی در وسایل نقلیه موتوری و ماشین آلات و فلزات بود.

تغییرات ماهانه در تولید کارخانه ای (نمودار میله ای) و تولید صنعتی (نمودار خطی)

این داده های نه چندان مطلوب باعث شد تا کمی از نگرانی ها بابت تقویت مجدد یا reacceleration در اقتصاد آمریکا کاسته شود و همگرایی بین انتظارات بازار و چشم انداز فدرال رزرو از تحولات نرخ بهره شکل بگیرد.

تعدیل انتظارات بازارها از مسیر کاهش نرخ بهره فدرال رزرو تا ۱۶ فوریه

از طرف دیگر، S&P 500 که هم به دلیل گزارش های درآمدی مطلوب شرکت های بزرگ و هم سرخوشی ناشی از کاهش زودهنگام نرخ بهره (Pivot Rally) موفق به ثبت اوج تاریخی جدید شده بود، با انتشار داده تورمی CPI با اصلاح روبرو شد و در نهایت کندل هفتگی خود را قرمز ثبت کرد.

تحولات روزانه S&P 500 طی هفته گذشته

از لحاظ تقویم اقتصادی، طی هفته جاری داده های محدودی از جمله فروش خانه های موجود و داده ابتدایی PMIهای تولیدی و خدماتی S&P Global را شاهد خواهیم بود. انتشار صورتجلسه ماه ژانویه FOMC در روز ۲۱ فوریه بیش از سایر موارد مورد توجه خواهد بود. از آنجا که آقای پاول در کنفرانس خبری خود به گفتگو درباره کاهش نرخ بهره و تعدیل روند کاهش ترازنامه اشاره داشتند، جزئیات بیشتر در رابطه با این دو مورد می تواند شفافیت بیشتری از اقدامات آتی فدرال رزرو را برای بازارها به همراه داشته باشد.

انتشار گزارش های درآمدی شرکت ها نیز همچنان ادامه دارد. شرکت های مهمی که طی هفته جاری عملکرد و چشم انداز مالی خود را منتشر می کنند، عبارتند از: Walmart و Barclays و HSBC و Nvidia و Warner Bros.

رشد ارزش سهام شرکت های فعال در حوزه هوش مصنوعی و انتظارات مثبت از عملکرد فصلی آن ها

بریتانیا

همانطور که در گزارش های پیشین اشاره شد، بریتانیا شرایط کاملا متفاوتی از ایالات متحده داشته و علیرغم تجربه یک چرخه انقباضی کم سابقه، تورم کاهش کافی نداشته و رشد دستمزدها به یک نگرانی اصلی تبدیل شده است.

طی هفته گذشته، انتشار داده های مربوط به بازار کار، تورم تولید و مصرف کننده و نرخ رشد GDP در Q4 باعث شد تا بازارها چشم انداز چندان روشنی را برای این کشور متصور نباشند.

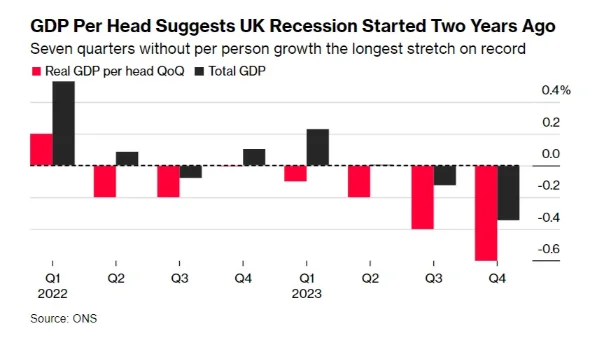

مهم ترین خبر، رکود فنی در بریتانیا در نیمه دوم سال ۲۰۲۳ بود که پس از انتشار داده ابتدایی GDP محرز گردید. تحت این شرایط می توان گفت که اقتصاد بریتانیا نسبت به سایر کشورها از جمله آمریکا، کانادا، ژاپن و فرانسه هنوز نتوانسته از رکود وارد شده پس از همه گیری کووید-۱۹ بازیابی بشود. از بین اجزاء اثرگذار بر GDP، تنها سرمایه گذاری کسب و کارها مثبت بوده و مخارج مصرف کننده به دلیل فشارهای تورمی منفی گزارش شد. نکته جالب اینکه، این کشور با احتساب سرانه رشد حقیقی GDP در هر فصل از فصل دوم ۲۰۲۲ در رکود بوده و از سال ۱۹۵۵ در حال ثبت رکوردهای منفی بوده است!!!

میله مشکی: GDP فصلی؛ میله قرمز: سرانه GDP حقیقی در فصل

آخرین داده های تورمی این کشور در هفته گذشته همگی کمتر از انتظارات بودند اما هنوز با سطح ۲ درصدی هدف BoE فاصله زیاد دارند. با توجه به جزئیات، افت قیمتی در بخش مواد غذایی، کالای منزل و پوشاک بیشترین اثرگذاری را داشتند.

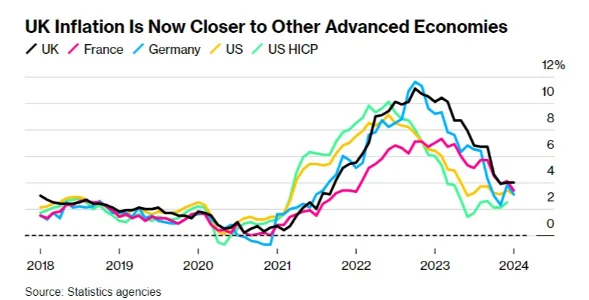

روند کاهشی در تورم بریتانیا همگام با سایر اقتصادهای بزرگ

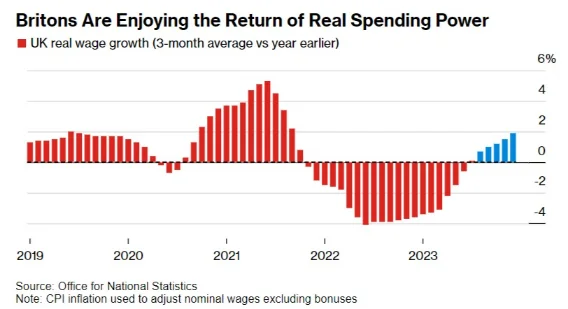

در این شرایط کاهش تورم، رشد دستمزدها باعث شده تا دستمزد حقیقی شهروندان افزایش پیدا کند، امری که در این مقطع نمی تواند مطلوب BoE باشد.

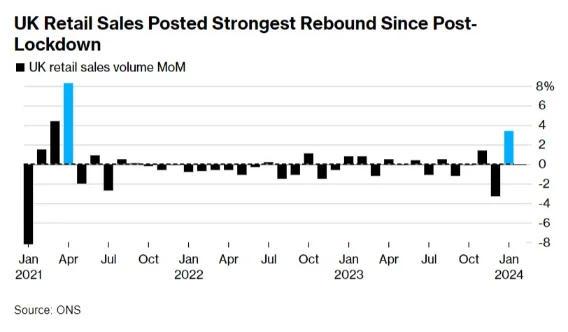

رشد متوسط فصلی دستمزد حقیقی در بریتانیا

در نهایت، داده خرده فروشی ۱۶ فوریه که با بیشترین رشد ماهانه از زمان همه گیری کرونا همراه بود باعث شد تا کمی از نگرانی رکودی کاسته شود و بازارها به بازیابی سریع اقتصاد این کشور امیدوار بشوند.

تحولات ماهانه خرده فروشی در بریتانیا

مجموع این عوامل باعث شد تا پوند به صورت مقطعی در برابر دلار تقویت بشود، اما در نهایت کندل هفتگی GBPUSD قرمز رنگ و با اصلاح ثبت شد. انتظارات برای کاهش نرخ بهره توسط BoE بر اساس تبادلات بین بانکی نیز تا حدی تعدیل شده و اکنون سطوح بالاتری از هزینه استقراض در پایان ۲۰۲۴ در حال قیمت گذاری است.

انتظارات از سطح نهایی نرخ بهره در پایان ۲۰۲۴ بر اساس تبادلات بین بانکی

از لحاظ تقویم اقتصادی، طی هفته جاری انتشار داده ابتدایی PMIهای تولیدی و خدماتی S&P Global مهم ترین مورد خواهد بود.

ناحیه یورو

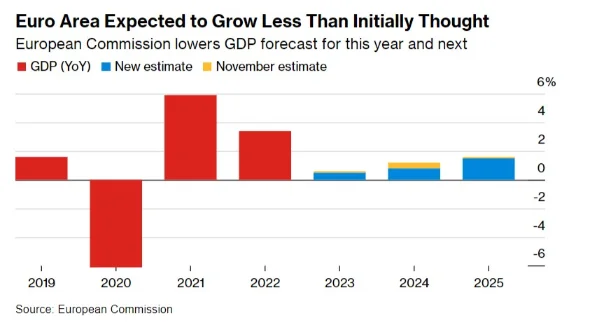

شرایط ناحیه یورو نیز کم و بیش همانند بریتانیا بوده، نگرانی از رشد دستمزدها و کندی رشد اقتصادی بر اقتصاد هر دوی آن ها سایه افکنده است. از طرف دیگر، برخی پارامترهای اقتصادی به ویژه چسبندگی قیمت ها در بخش خدمات باعث شده تا بازارها در انتظارات خود از مسیر کاهش نرخ بهره تجدید نمایند و سطوح بالاتری از هزینه استقراض را در پایان سال ۲۰۲۴ متصور باشند. موضع گیری مقامات بانک های مرکزی نیز در تعدیل انتظارات تاثیرگذار بودند.

کاهش چشم انداز اتحادیه اروپا از رشد اقتصادی در بلوک یورو (زرد: پیش بینی نوامبر؛ آبی: پیش بینی فوریه)

کاهش انتظارات از میزان کاهش نرخ بهره توسط ECB در ۲۰۲۴

در این رابطه باید توجه کرد که اقتصاد ناحیه یورو و بریتانیا از تاب آوری و قدرت ایالات متحده برخوردار نیستند، بنابراین افزایش انتظارات از انقباض و باقی ماندن نرخ بهره در سطوح اوج برای مدت زمانی طولانی باعث خواهد شد تا کسادی و کندی رشد به سایر بخش ها سرایت پیدا کند. بنابراین می توان انتظار داشت که در صورت ادامه این شرایط، شاهد واگرایی نسبی بین انتظارات انقباضی و ارزش ارز این ناحیه/کشور باشیم.

از لحاظ تقویم اقتصادی، طی هفته جاری انتشار داده ابتدایی PMIهای تولیدی و خدماتی HCOB، داده نهایی تورم ماهانه و سالانه و از مهم تر، انتشار صورتجلسه ماه ژانویه ECB مورد توجه بازارها و سرمایه گذاران خواهند بود.

چین

این کشور طی هفته گذشته در تعطیلات سال نوی میلادی بود، بنابراین بایستی طی هفته جاری در انتظار داده های جدید بود.

از لحاظ تقویم اقتصادی، طی هفته جاری درباره بهره وام های یک ساله MLF و نیز بهره نخست وام های ۱ و ۵ ساله تصمیم گیری خواهد شد. با توجه به کاهش نیم درصدی ذخیره قانونی در تاریخ ۵ فوریه که معادل ۱۴۱ میلیارد دلار به اقتصاد بود، انتظار می رود تغییری در نرخ ها صورت نگیرد. در صورتی که هریک از این نرخ ها کاهش پیدا کنند، می توانند به صورت مقطعی موجب خوش بینی در بازارهای این کشور بشوند. شاخص قیمت مسکن در روز ۲۳ فوریه نیز اهمیت بالایی دارد، گرچه امید چندانی به بازیابی آن وجود ندارد و در حال حاضر، بی اعتمادی به بخش مسکن بر کلیت اقتصاد چین سایه انداخته است.

سپاس بیکران بابت محتوای مفیدتون🙏

ممنون از تیم رمزعلی🙏🙏

سلامت و موفق باشید همیشه💚💚

ممنونم عالی مثل همیشه

عالی مثل همیشه

ممنون بابت اطلاعات مفیدتون❤

بسیار مفید و ارزنده.مانا باشید در مسیر موفقیت

دمتون گرم

سلام و خسته نباشید …بینهایت ممنون

بسیار عالی بود ممنون از لطفتون

بسیار عالی مفید واقعا خسته نباشید

مرسی ک هستین❤️

بسیار عالی مثل همیشه

تشکر فراوان از محتوای بسیار کاربردی دوستان اکو تریل.خدا قوت

🔥👏🏻

ممنون و تشکر از زحماتتون

مثل همیشه عالی، مرسی که هستین🌼🙏🤍

ممنون از زحماتتون چشم انداز خوبی داد مقاله

دیتاها عالی . کاش ویدئوش میکردید مثله قبلا

سلام و سپاس…. بسیار مفید… نمودارهای هفتگی بسیار کمککننده بودند

تشکر از جاناتان های عزیز

سپاس فراوان از تحلیل های دقیق و عالیتون. فقط کاهش نرخ ذخیره چین به مقدار نیم درصد مگه به اندازه تزریق ۱۴۱ میلیارد دلار نبود؟ توی تحلیل زدید معادل یک تریلیون هست.

ممنون از دقت نظر شما؛ یک تریلیون یوآن منظور بود که اصلاح شد و معادل دلاری درج گردید.

زنده باشید، بازم ممنون.

درود و سپاس بابت محبتی که به ما دارید.