نکات کلیدی

- سیاست پولی انقباضی از نظر تئوری باعث افزایش هزینه استقراض و کاهش مصرف و سرمایهگذاری می گردد که متعاقبا منجر به تعدیل قیمتها توسط شرکتها و افت تورم میگردد.

- با توجه به بررسیهای صورت گرفته طی ۵ دوره انقباضی از ۱۹۹۰ میتوان گفت شواهدی هر چند ضعیف درباره کاهش مخارج شخصی طی این دورهها وجود دارد.

- مصرف شهروندان آمریکایی طی سال ۲۰۲۲ و علیرغم یک چرخه انقباضی فرای ۲% بود که این امر میتواند ناشی از بهبود وضعیت مالی باشد.

مقدمه

فدرال رزرو یا FED طی چرخههای اقتصادی، به معنی دوران رشد و رکود، با افزایش یا کاهش نرخ بهره تلاش میکند تا وظایف دوگانه خود شامل ثبات قیمتی و اشتغال حداکثری را محقق نماید. افزایش نرخ بهره بیانگر یک دوره انقباضی در سیاست پولی است که با هدف کنترل تورم انجام میشود. از لحاظ تئوری انتظار میرود در این دوره استقراض دشوار شود و در نتیجه مصرف و سرمایهگذاری کاهش پیدا نماید. در مقابل، شرکتها نیز ناچار به تعدیل قیمتها بوده و در نهایت از تورم کاسته میشود. در این مقاله که توسط بانک فدرال سنت لوئیس¹ و در فوریه ۲۰۲۳ منتشر شده، ارتباط بین سیاست پولی انقباضی و اثرپذیری مصرف کالاها و خدمات طی ۵ دوره انقباضی از ۱۹۹۰ بررسی میگردد.

بررسی اثرگذاری نرخ بهره در دورههای تسهیلی و انقباضی

کمیته بازار آزاد فدرال² مسئولیت تعیین انواع نرخهای بهره را بر عهده دارد که نرخ وجوه فدرال³ یا سود شبانه بین بین بانکی اصلیترین مورد است. در دورههایی که این نرخ به صفر نزدیک میشود، فدرال رزرو بایستی از سایر ابزارهای خود برای تحریک اقتصاد استفاده نماید، چرا که نرخ بهره زیر صفر باعث میشود تا مردم نقدینگی خود را در اختیار بانکها قرار ندهند. بنابراین، فدرال رزرو به سمت خرید اوراق⁴ میرود که این اقدام به عنوان “تسهیل کمی⁵” شناخته میشود.

مقایسه محرکهای پولی ناشی از سیاستهایی همچون تسهیل کمی با اقدام معمول کاهش کوتاه مدت نرخ بهره دشوار است، چرا که سطوح نرخ بهره بازتابدهنده تسهیل کمی نیست. دو اقتصاددان با نامهای Jing Wu و Fan Xia و با هدف ایجاد امکان مقایسه این دو ابزار دست به محاسبه تقریبی “نرخ سایه⁶” زدند که بیانگر نرخ کوتاهمدت فرضیای است که میتواند اقتصاد را همانند تسهیل کمی تحت تاثیر قرار دهد.

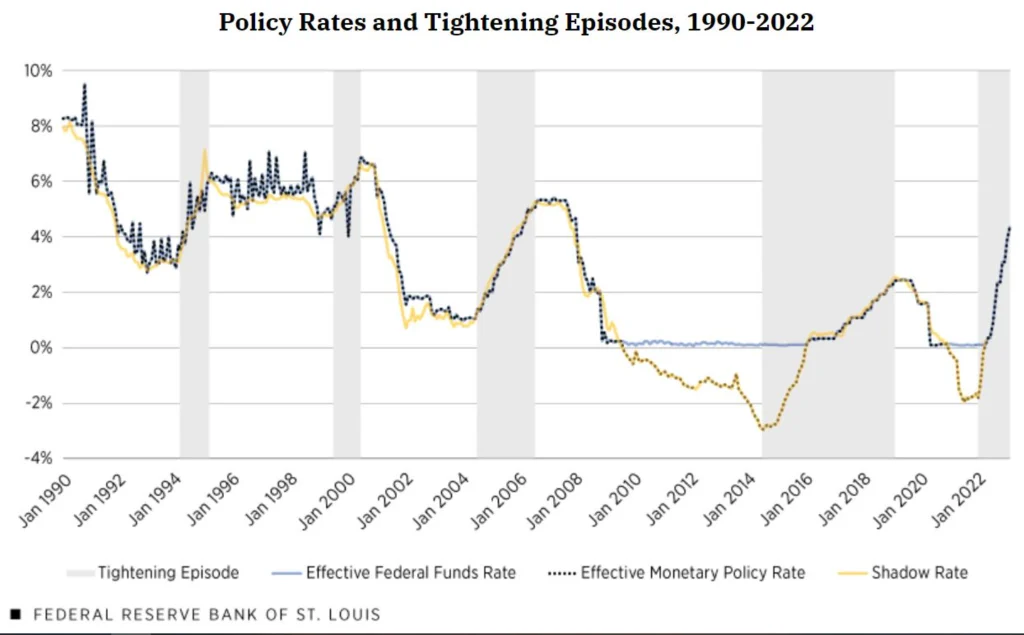

مطابق تصویر، زمانی که نرخ موثر وجوه فدرال (خط آبی) بالای صفر قرار دارد، میتوان آن را برابر با نرخ موثر سیاست پولی⁷ (نقطهچین مشکی) تعریف کرد. زمانی که نرخ موثر وجوه فدرال در سطوح زیر صفر است، نرخ موثر سیاست پولی به عنوان نرخ سایه (خط زرد) تعریف میشود. میلههای خاکستری رنگ نیز بیانگر دورههای انقباضی در سیاست پولی هستند. با توجه به شواهد میتوان گفت که نرخ موثر سیاست پولی در این دورهها افزایش پیدا میکند.

نرخ بهره و دورههای انقباضی از ۱۹۹۰ تا فوریه ۲۰۲۲

رفتار مصارف شخصی در دورههای انقباضی

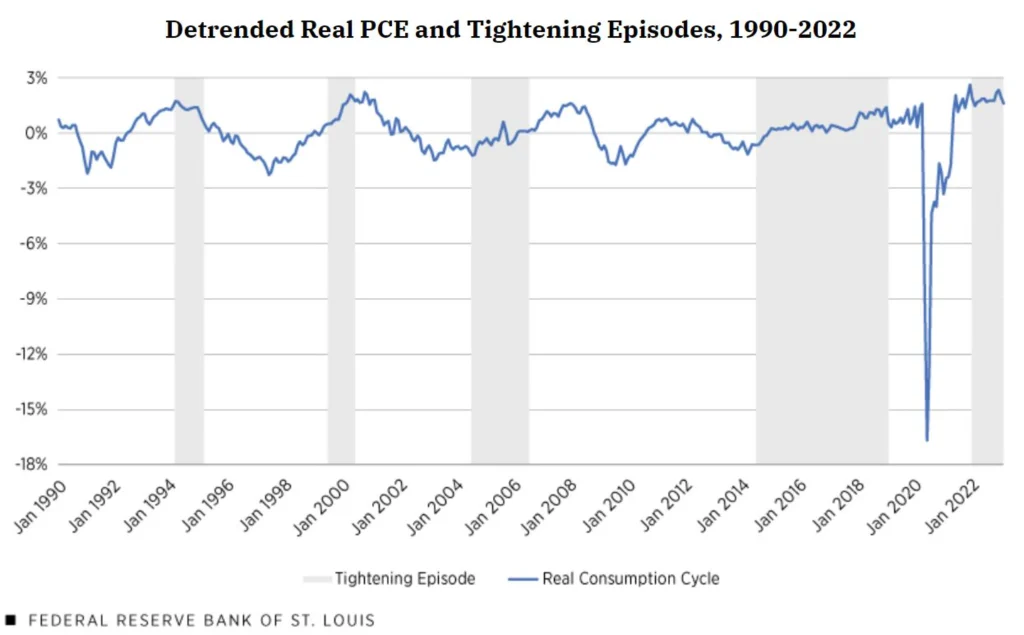

چگونگی تغییرات شاخص مخارج مصرف شخصی⁸ (PCE) طی دورههای انقباضی (میلههای خاکستری) در تصویر زیر نمایش داده شده است. PCE (خط آبی) در این تصویر بر اساس تورم تعدیل شده و درصد انحراف از معیار نیز برای آن محاسبه گردیده است. بانک مرکزی ایالات متحده از این شاخص به عنوان چرخه حقیقی مصرف یاد میکند. مقادیر منفی شاخص نشاندهنده مصرف کمتر از معمول خانوارها است؛ در مقابل، مقادیر مثبت نشاندهنده مصرف بیش از حد معمول میباشد.

PCE حقیقی و تعدیلشده در دورههای انقباضی ۱۹۹۰ – ۲۰۲۲

بر اساس تصویر فوق، چرخه مصرف حقیقی در ۱۹۹۴ در اوج خود بود که با افزایش نرخ موثر سیاست پولی به تدریج کاهش یافت و نهایتا منفی شد. این وضعیت دقیقا هدف مورد بررسی این مقاله است. الگوی مشابهی در دوره انقباضی ۱۹۹۹ نیز مشاهده شد که گرچه با تاخیر همراه بود اما مصرف با گذشت ۱۶ ماه از آغاز انقباض شروع به کاهش کرد.

مصرف در دوره انقباضی ۲۰۰۴ افزایش یافت و طی دوره انقباضی ۲۰۱۴ نیز در همان سطوح باقی ماند. حال این پرسش مطرح میشود که چرا این تئوری در دو دوره انقباضی از ۴ دوره مورد بررسی رفتاری متفاوت داشته است. این موضوع در ادامه مورد بررسی قرار میگیرد. باید توجه کرد که افت چشمگیر مصرف در ۲۰۲۰ ناشی از همهگیری کرونا بود و پس از مدت کوتاهی مجددا بازیابی شد و به روند خود در دوره انقباضی پایان ۲۰۲۱ ادامه داد.

مصرف و شرایط مالی در دوره انقباضی ۲۰۲۱

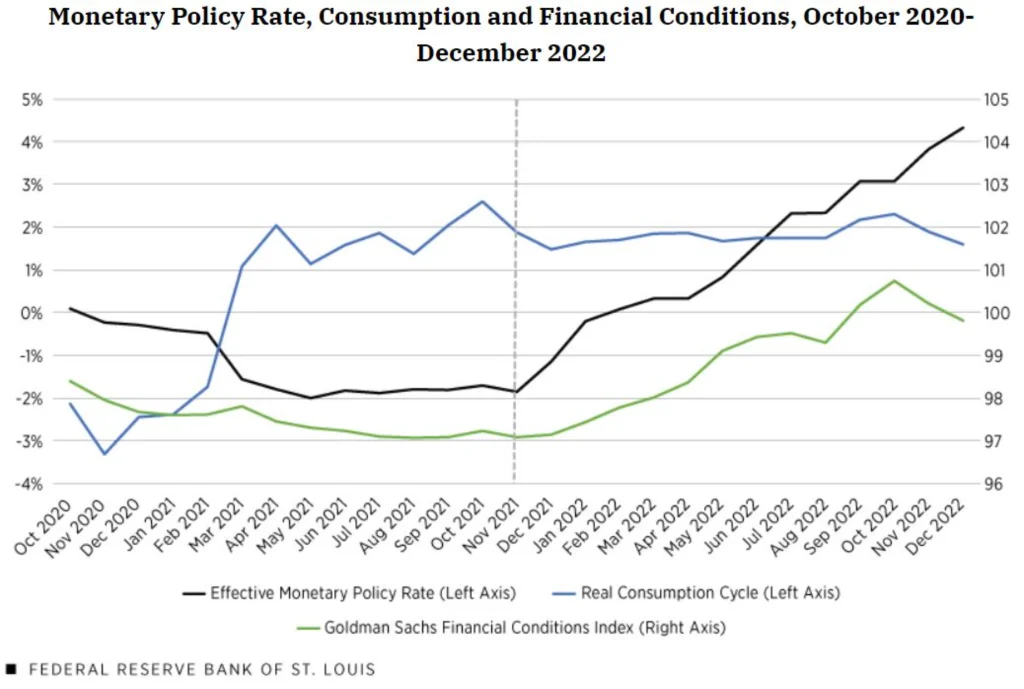

دوره انقباضی اخیر که از اواخر ۲۰۲۱ آغاز شد در تصویر زیر مورد بررسی قرار گرفته، نقطهچین عمودی خاکستری بیانگر شروع این چرخه است. نرخ موثر سیاست پولی با خط مشکی، چرخه مصرف حقیقی با خط آبی و شاخص شرایط مالی موسسه گلدمن ساکس با خط سبز نشان داده شدهاند.

نرخ بهره، مصرف و شرایط مالی از اکتبر ۲۰۲۰ – دسامبر ۲۰۲۲

بر اساس تصویر فوق، مصرف حقیقی پیش از آغاز انقباض در نوامبر ۲۰۲۱ کاهش جزئی یافته بوده (به دلیل تورم) و علیرغم نوسانات محدود همچنان خود را در محدوده ۲% حفظ کرده است. گرچه رشد مصرف در دو ماه انتهایی ۲۰۲۲ به کندی صورت گرفته اما مقادیر مثبت آن همچنان بیانگر سطوح بالای آن علیرغم تجربه یک دوره انقباضی است. در رابطه با شاخص شرایط مالی نیز میتوان گفت که از آغاز انقباض، این شاخص برای بیشتر ماهها سطوح خوب (بالای ۱۰۰) را تجربه کرده که دلیلی برای درک بهتر سطوح بالای مصرف است.

بنابراین میتوان گفت که علیرغم نظریههای تئوری مبنی بر کاهش مصرف طی چرخههای انقباضی، این الگو همیشه در تاریخچه سیاست پولی ایالات متحده مشاهده نشده است. باید توجه داشت که پویایی اقتصاد و تنوع تحولات و ریسکها باعث کم شدن نتیجهبخشی مدلهای اقتصادی و دشواری پیشبینی شرایط آتی میشوند. در رابطه با چرخه انقباضی اخیر ایالات متحده (از نوامبر ۲۰۲۱) میتوان به شدت تسهیل کمی و گستردگی حمایتهای صورت گرفته از شهروندان پس از همهگیری کرونا اشاره کرد که باعث شده علیرغم تجربه یک چرخه انقباضی شدیدا تهاجمی، مصرف همچنان در سطوح بالای خود باقی بماند و در نتیجه روند مورد انتظار از کاهش تورم مشاهده نگردد. این امر به خوبی در اتخاذ تصمیمات پولی به ویژه نرخ بهره توسط FOMC مشهود است.

منبع

Federal Reserve Bank of St. Louis

¹ St. Louis Fed

² Federal Open Market Committee | FOMC

³ Federal Funds Rate

⁴ Bond Purchase

⁵ Quantitative Easing | Q.E.

⁶ Shadow Rate

⁷ Effective Monetary Policy Rate

⁸ Personal Consumption Expenditure | PCE

با سلام و خسته نباشید به تیم آقای رمز علی که این مطالب خوب رو بارگذاری می کنید به نظر من این مطالب در کنار آمار های اقتصادی که در کانال تلگرام(https://t.me/ramzali_eco) منتشر می شه میتونه به یادگیری هر چه بهتر تحلیل گری بازارهای مالی کمک کنه.

لطف دارید 🌺

مرسی

عالیه

🌺🌺

ممنون میشم امکانش هست این سری مقاله هایی که گذشته اقتصادی روموردمطالعه قراردادن بیشترقراربدید🌹

Thanks, it’s very clear and useful.

🌹🌹👏🏻👏🏻👏🏻🔥 مثل همیشه عالی

درود برشما

چقدرمختصر و مفید و گیرا مطلب رو توضیح دادید. عالی🤗

تشکر

سلام و خداقوت،با توجه به شاخص مصرف کننده و شرایط مالی گلدمن ساکس به نظر میاد آمار های مطلوبِ فدرال رزرو در پیشه و از طرفی با اظهارات هاوکیش و داده های اخیر، بازار شاید بیش از حد داره میترسه

سلام و ممنون از ثبت نظر.

به طور کلی داده های اخیر اقتصادی برای آمریکا عمدتا خوب منتشر شدند، این یعنی فدرال رزرو از رکود ترس نداشته و در صورت نیاز می تواند نرخ بهره را بیشتر بالا ببرد.

نکته حائز اهمیت در این مقطع مشاهده روند کاهشی تورم در بخش کالا (goods)، بخش مسکن و خدمات به جز مسکن (non-housing services) است.

در بخش کالاها شاهد کاهش تورم بودیم که گرچه خود فدرال رزرو اعتقاد داره این وضعیت موقت هست.

در بخش مسکن نشانه های کاهش تورم دیده شده اما طبق آخرین گزارش ها این وضعیت هم ادامه دار نخواهد بود.

تورم بخش خدمات هم همچنان بالا هست.

با توجه به این اوصاف نمیشه گفت بازار بیش از حد ترسیده، بلکه به این اطمینان رسیده که فدرال رزرو نشانه های مطلوب رو ندیده و با توجه به قدرت اقتصادی می تونه به مسیر انقباضیش ادامه بده.

ممنون از ترجمتون.ولی اینجور مقاله ها بنظر من سطحشون یخورده بالاست اگه خودتون یه نتیجه گیری کلی به زبان ساده تر بگین خیلی بهتره.مثلا من این قسمت رو متوجه نمیشم چی میگه دوره ماکت اکشن رو هم بودم و اصطلاحات بکار برده شده رو درک میکنم ولی کنار همدیگه نمیدونم چه معنی ای میدن:

{مقایسه محرکهای پولی ناشی از سیاستهایی همچون تسهیل کمی با اقدام معمول کاهش کوتاه مدت نرخ بهره دشوار است، چرا که سطوح نرخ بهره بازتابدهنده تسهیل کمی نیست. دو اقتصاددان با نامهای Jing Wu و Fan Xia و با هدف ایجاد امکان مقایسه این دو ابزار دست به محاسبه تقریبی “نرخ سایه⁶” زدند که بیانگر نرخ کوتاهمدت فرضیای است که میتواند اقتصاد را همانند تسهیل کمی تحت تاثیر قرار دهد.

مطابق تصویر، زمانی که نرخ موثر وجوه فدرال (خط آبی) بالای صفر قرار دارد، میتوان آن را برابر با نرخ موثر سیاست پولی⁷ (نقطهچین مشکی) تعریف کرد. زمانی که نرخ موثر وجوه فدرال در سطوح زیر صفر است، نرخ موثر سیاست پولی به عنوان نرخ سایه (خط زرد) تعریف میشود. میلههای خاکستری رنگ نیز بیانگر دورههای انقباضی در سیاست پولی هستند. با توجه به شواهد میتوان گفت که نرخ موثر سیاست پولی در این دورهها افزایش پیدا میکند.}