جفت ارز یورو دلار¹ به دلیل حجم بالای معاملاتی از محبوبیت زیادی در تاریخ مدرن معاملهگری در بازار تبادل ارز² برخوردار بوده و تا حدی مورد استقبال قرار گرفته که نمی توان تصور کرد که سابقه آن کمتر از ۲۰ سال است. در این مقاله تاریخچه یورو-دلار، یکی از جفت ارزهای اصلی فارکس در بازار فارکس به طور خلاصه مورد بررسی قرار گرفته و اثرپذیری آن از اقدامات بانک های مرکزی و سایر عوامل ارائه شده است.

مروری بر تاریخ در بازار فارکس

در ابتدا باید توجه داشت که بازار فارکس در اواخر دهه ۹۰ میلادی تفاوت زیادی با ساختار فعلی داشت. در آن زمان، مارک³ آلمان همراه با فرانک⁴ فرانسه بزرگترین جفت های دلار آمریکا بودند. این وضعیت مدت زمانی زیادی طول نکشید، چرا که یورو در ۱ ژانویه ۱۹۹۹ خلق و عرضه شد. از آن زمان تا کنون بازار فارکس دچار تحولات فراوان شد. در این رابطه باید خاطر نشان کرد که اتحادیه اروپا پیش از عرضه یورو از واحدهای پولی دیگری مانند واحد حسابداری اروپا⁵ و واحد ارزی اروپا⁶ برای حسابرسی های داخلی خود استفاده می کرد. البته هیج یک از این واحدها به معنای واقعی کلمه “ارز” نبودند و در حقیقت سبدی از ارزهای برخی کشورهای مشخص عضو اتحادیه اروپا بودند و با هدف ایجاد ثبات در نرخ تبادلات در این بلوک مورد استفاده قرار می گرفتند و مسیر را برای معرفی یک ارز واحد هموار کردند. به همین دلیل هیچ کدام از این واحدها تا زمان عرضه یورو نتوانستند بازار فارکس را متحول نمایند. نرخ تبادل یورو – دلار در تاریخ برای اولین برابر با ۱.۱۶۸۶ بود. معرفی یورو در ۱۹۹۹ ارزهای ناحیه یورو رو به یکدیگر گره زد و در نهایت در ۲۰۰۲ این ارز به صورت فیزیکی عرضه گردید. در نتیجه دیگر ارزهایی مانند فرانک فرانسه، مارک آلمان، پزوتای اسپانیا، لیر ایتالیا و غیره به صورت مجزا و با نرخ شناور در بازار فارکس وجود نداشتند و وضعیت آن ها به ارزش یورو گره خورده بود. در آن زمان برخی بر این باور بودند که یورو بتواند جایگاه دلار را در بازار فارکس کسب کند، اما تا کنون دلار توانسته قدرت و جایگاه برتر را حفظ نماید.

عوامل اثرگذار بر EUR/USD در تاریخ فارکس

فراز و فرودهای این جفت ارز در بازار فارکس تحت تاثیر عوامل متعددی قرار دارد، اما با توجه به عملکرد بلندمدت می توان به چند عامل بنیادی اشاره کرد. لازم به ذکر است که این عوامل به طور کلی بر نوسانات تمامی جفت ارزها در این بازار اثر می گذارند و عبارتند از قدرت بنیادی اقتصاد هر کشور و سیاست پولی اتخاذ شده توسط بانک مرکزی که خود از مورد اول تاثیر می پذیرد. با کوچک کردن دوره زمانی تحلیل با هدف سفته بازی، انتظارات از اقدامات آتی بانک مرکزی نیز اهمیت پیدا می نماید. با بررسی تاریخچه نرخ تبادل یورو و دلار می توان به نمونه های خوبی دست پیدا کرد که یکی از مهم ترین آن ها کاهش قابل توجه ارزش یورو در برابر دلار پس از وقوع بحران بزرگ مالی در ۲۰۰۷-۲۰۰۸ بود. در آن زمان، بانک های مرکزی اقدامات اضطراری متعددی را انجام دادند اما چرا یورو بیشتر از دلار با افت ارزش روبرو شد؟ دلیل این امر واگرایی بین اقدامات فدرال رزرو ایالات متحده (FED) و بانک مرکزی اروپا (ECB) بود.

تفاوت در عملکرد FED و ECB

طی بحران مالی ۲۰۰۸، فدرال رزرو با اجرای سه فقره تسهیل کمی (QE) متفاوت، اقدامات زودهنگام و تهاجمی ای را جهت تحریک اقتصاد آمریکا انجام داد. در مقابل، ECB برای مدتی طولانی در برابر QE مقاومت کرد و سرانجام زمانی شروع به خرید اوراق قرضه دولتی کرد که نسبت به FED عقب مانده بود. در این راستا باید به این موضوع توجه کرد که فدرال رزرو دو هدف را دنبال می کند، ایجاد اشتغال حداکثری و ثبات قیمتی؛ در حالی که ECB صرفا به هدف اصلی خود یعنی ثبات قیمتی فکر می کند. این اختلاف در سیاستگذاری بعضا اثرات قابل توجهی بر نرخ تبادل یورو-دلار دارد. به طور کلی می توان گفت که در آن زمان اخبار مربوط به یورو-دلار عمدتا تحت تاثیر محرک های فدرال رزرو بود،گرچه بحران بدهی دولتی در منطقه یورو نیز بی تاثیر نبود. به عبارت دیگر، اتخاذ یک سیاست پولی واحد برای یک ارز مشترک بین چندین کشور به یک نقطه ضعف تبدیل شد و حتی درباره بقای این ارز تردید به وجود آمد.

مهم ترین تحولات تاریخی EUR/USD

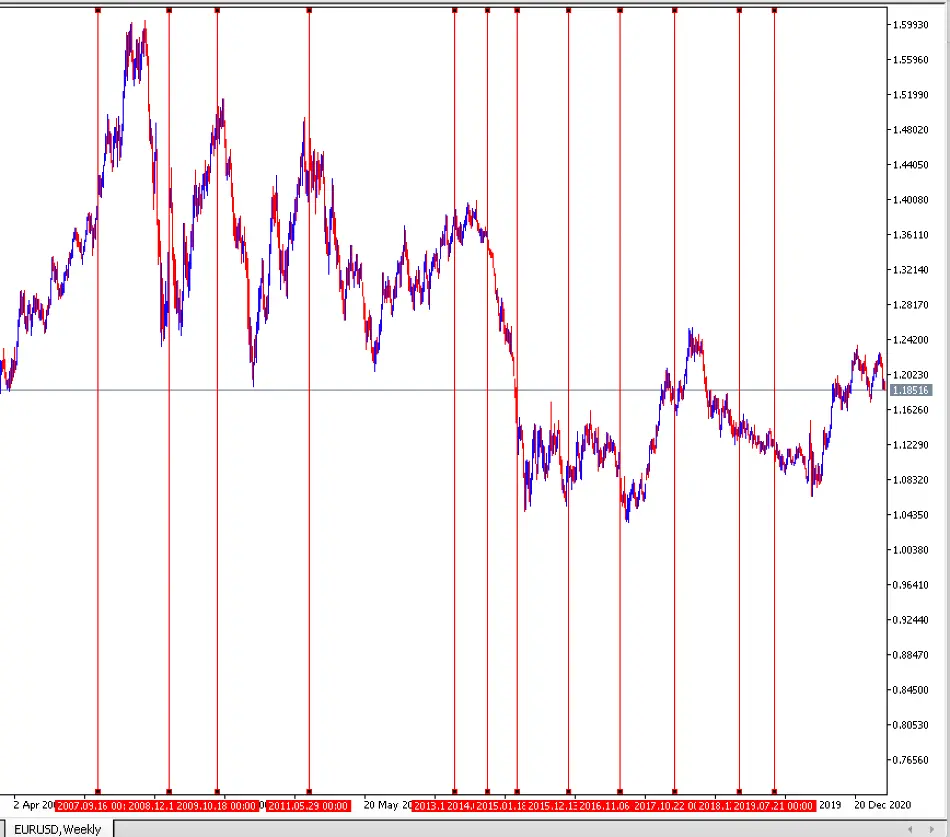

در تصویر روند تغییرات جفت ارز یورو- دلار از ۲۰۰۶ نمایش داده شده است.

چرایی هر یک از تغییرات مشخص شده در تصویر فوق، در جدول زیر ارائه شده است.

با توجه به واکنش جفت ارز یورو-دلار به اقدامات بانک های مرکزی طی تاریخ، حال این پرسش مطرح می شود که چگونه می توان متوجه این اقدامات شد تا بتوان معامله سودآورتری داشت؟ خبر خوب اینکه، فدرال رزرو پس از بحران بزرگ مالی سیاست های خود را با شفافیت بیشتری پیش می برد و این امر می تواند سرنخ هایی را در اختیار معامله گران قرار دهد. از آنجا که اشتغال حداکثری یکی از وظایف اصلی FED است، گزارش ماهانه اشتغال بخش غیرکشاورزی یا NFP از اهمیت بالایی برخوردار می باشد، به ویژه که این شاخص اقتصادی همبستگی زیادی با رشد تولید ناخالص داخلی این کشور نشان می دهد. با توجه به انتشار فصلی داده نهایی GDP می توان گفت که NFP معیاری برای سنجش سلامت اقتصاد آمریکا است. پس به طور خلاصه:

هرچه اشتغال ضعیف تر، احتمال بیشتر تسهیل در سیاست پولی توسط FED

هر چه اشتغال قوی تر، احتمال بیشتر انقباض در سیاست پولی توسط FED

سیاست انقباضی به معنی بازدهی بیشتر بر سپرده های دلاری و افزایش جذابیت این ارز است. در نتیجه، اگر تمامی عوامل ثابت باقی بمانند، سیاست انقباضی باعث حرکت صعودی دلار خواهد شد. گرچه این وضعیت به ندرت در بازار فارکس رخ می دهد، چرا که ارتباطات بین سایر عوامل پیچیدگی های بیشتری دارد. بنابراین پیشنهاد می شود که از ساده سازی بیش از حد تحلیل ها اجتناب شود. یک معامله گر حرفه ای ریسک های بازار مالی را مدنظر قرار می دهند تا متحمل ضررهای سنگین در معاملات خود نشود.

تجارت جهانی و نرخ تبادل یورو – دلار

هنگامی که ارزش واردات یک کشور از صادرات آن پیشی می گیرد، کسری تجاری رخ می دهد، این وضعیت در بلندمدت به خروج ثروت از یک کشور منجر می شود و در تئوری باعث افت ارزش ارز آن می گردد. ایالات متحده برای دوره های طولانی ای با کسری بودجه روبرو بوده اما هیچ نشانه ای از تاثیر پذیری نرخ تبادل یورو-دلار از این شرایط مشاهده نمی شود. دلیل این امر، جایگاه دلار به عنوان ارز ذخیره جهانی و تقاضا برای آن است.

بهره مندی از نوسانات یورو – دلار

نوسان در بازار فارکس به درجه و دفعات تغییر قیمت یک دارایی اشاره دارد؛ معامله گران عمدتا به دارایی های ناپایدار یا دارای نوسان به چشم یک فرصت سودآوری نگاه می کنند. جفت ارز یورو-دلار نیز طبق سوابق تاریخی با نوسانات زیادی همراه بوده، به همین دلیل برای اکثر معامله گران جذاب به نظر می رسد. از آنجا که ارز یورو تحت تاثیر تحولات سیاسی و اقتصادی کشورهای متعدد ناحیه یورو است، معامله گران ترجیح می دهند تحلیل های خود را بر اساس نوسانات یورو ارائه دهند. در مقابل، بررسی نوسانات دلار با توجه به اخبار مربوط به اقتصاد آمریکا و شرکای تجاری آن نیز دارای اهمیت است.

جمع بندی

در این مقاله به تاریخچه یورو و معامله آن با جفت ارز دلار پرداخته شد، همچنین برخی از عوامل تاثیرگذار معرفی شدند؛ گرچه باید توجه داشت که بازار ارزهای خارجی تحت تاثیر پارامترهای مختلف دیگری نیز است، از جمله ریسک های ژئوپلیتیک (مانند جنگ و انتخابات) و متغیرهای اقتصادی (عرضه، تقاضا، تولید). یک معامله گر موفق بایستی تمامی این موارد را مدنظر قرار دهد تا بتواند سودآوری از معاملات در بازارهای مالی را تضمین نماید. فراموش نشود که محاسبه دقیق میزان تخصیص سرمایه و مدیریت ریسک نیز برای حضور بلندمدت در هر بازار مالی اهمیت دارند.

¹ EURUSD

² Foreign Exchange | Forex | FX

³ Mark

⁴ Franc

⁵ The European Unit of Account

⁶ The European Currency Unit | ECU

رمزعلی خداقوت

تشکر :))

سلام

بسیار مفید و کاربردی بود از تیم اکوتریل بلاخص آقای امیر خان رمز علی تشکر میکنم

متشکریم

عالی

سلام و عرض ادب

واقعا از خوندن این مقاله پراز نکته لذت بردم