اکثر بازارهای مالی طی سال ۲۰۲۲ به دلیل نگرانی از تنش های ژئوپلیتیک و سیاست های انقباضی بیشتر بانک های مرکزی تحت فشار بودند؛ در این شرایط عدم قطعیت های موجود باعث شده اند تا سرمایه گذاران نسبت به سال ۲۰۲۳ و بازدهی کلاس دارایی های مختلف با تردید زیادی روبرو شوند. موسسه سرمایه گذاری چندملیتی ولز فارگو¹ با سابقه ای نزدیک به ۱۷۰ سال در آستانه سال جدید میلادی همانند سال های گذشته نسبت به انتشار چشم انداز و سناریوهای محتمل برای اقتصاد جهان و بازارها اقدام کرده که در ادامه هر یک از بازارها به تفکیک مورد بررسی قرار می گیرند و در نهایت پیشنهادی برای ورود سرمایه گذاران به سال ۲۰۲۳ ارائه می شود.

اقتصاد جهانی

انتظار میرود اقتصاد آمریکا و اقتصاد جهانی طی تابستان ۲۰۲۳ با رکود ملایم مواجه شوند و سپس در نیمه دوم سال بازیابی صورت گیرد و حتی در سال ۲۰۲۴ نیز ادامه پیدا نماید. کاهش قابلتوجه تورم یکی دیگر از موضوعات اصلی در سال ۲۰۲۳ خواهد بود که مسیر رشد اقتصادی و نرخهای بهره را شکل میدهد. تعداد زیادی از اقتصادهای تولیدمحور و وابسته به تجارت با ایالات متحده برای کاهش شدیدتر رشد اقتصادی به دلیل افزایش نرخهای بهره و فشار نقدینگی بازار آماده شده اند که احتمال این وضعیت بسیار بالا است. هزینه سوخت نیز یکی دیگر از نگرانی ها بزرگ می باشد. رشد اقتصادی ضعیف در چین، کاهش چشمانداز تجارت جهانی و اثرات ضد تورمی تقویت دلار در سال ۲۰۲۲ چشمانداز صادرات را تحتالشعاع قرار داده اند. گرچه ارزش مبادله ای دلار تا حدودی به ثبات رسیده و احتمال معکوس شدن آن در سال ۲۰۲۳ وجود دارد، باقی ماندن ارزش این ارز در سطوح اوج باعث محدودیت در فرصت های سرمایه گذاری خارجی خواهد شد؛ چرا که قیمت کالاها و بدهی ها با واحد دلار آمریکا افزایش پیدا می کنند. به نظر می رسد آمریکا بتواند از برخی چالشهای گذشته که موجب رکود عمیق و بازیابی طولانیمدت می شوند، اجتناب نماید. به طور کلی باید مدنظر داشت که منابع مالی خانوار و بانکها در شرایط خوبی هستند و اقتصاد از جانب یک بازار کار تاب آور پشتیبانی می گردد؛ در این شرایط کاهش تورم در ۲۰۲۳ از فشارهای هزینه ای و سیاست های انقباضی می کاهد و در نتیجه افت سرعت رشد اقتصادی تعدیل خواهد شد. در صورت وقوع رکود در جهان انتظار می رود تا اواسط ۲۰۲۳ پایان یابد و انقباض اقتصادی شدید و طولانی تر بعید به نظر می رسد؛ گرچه باید نسبت به دو ریسک اصلی هوشیار بود: اول، کاهش عرضه پول به دلیل سیاست های انقباضی فدرال رزرو و کاهش ترازنامه و دوم، محدودیت در عرضه کامودیتی ها که باعث افزایش قیمت ها و متعاقبا فشارهای هزینه ای می گردد که در نهایت با سیاست پولی انقباضی و تشدید گسترده رکود همراه خواهد شد.

شرط کاهش تورم

مبنای تحلیل ها و پیش فرض تحلیلگران کاهش تورم و مشاهده سطوح ۳ درصدی آن در دسامبر ۲۰۲۳ نسبت به زمان مشابه در ۲۰۲۲ است. به طور کلی شرایط اکنون به گونه ای پیش رفته که می توان گفت اوج تورم مشاهده شده و مجموع عوامل از روند تدریجی کاهش آن خبر می دهند:

رکود تقاضا را برای یک سری از کالاها و خدمات وابسته به وضعیت اقتصادی، مانند سفر و تفریح کاهش می دهد. این امر در سال ۲۰۲۲ مشهود بود که تورم قیمتی از بخش حمل و نقل به بخش خدمات سوق پیدا کرد.

تورم در پایان سپتامبر ۲۰۲۲ در بخش هایی که با چسندگی بیشتر قیمت روبرو بوده و به وضعیت اقتصادی وابسته هستند، به سطوح کف دسامبر ۲۰۲۱ رسید؛ گرچه این وضعیت برای بخش مسکن صادق نیست.

کاهش قیمت مسکن به روند خوب ادامه می دهد؛ از طرف دیگر، نرخ بهره وام مسکن همچنان بالا مانده و اقتصاد ضعیف رفاه خانوارها را تحت تاثیر قرار داده است.

در مجموع می توان گفت برای رشد بیشتر تورم محدودیت های زیادی وجود دارند و می توان به روند معکوس آن امید داشت. تصویر زیر نشان دهنده مهار شدن انتظارات تورمی پس از رشد سریع تورم در سال های ۲۰۲۱ و ۲۰۲۲ است و انتظار می رود این الگو در سال ۲۰۲۳ ادامه پیدا نماید.

امکان افزایش ارزش دلار و احتمال معکوس شدن این روند

ارزش دلار آمریکا در اواخر ۲۰۲۲ کمی افت پیدا کرد اما انتظار می رود این امر بهبود پیدا کند و پس از آن طی ۲۰۲۳ با یک اصلاح همچنان در سطوح اوج و قدرتمند باقی بماند. اقتصاد آمریکا در مقایسه با سایر کشورها تاب آوری خوبی داشته و بانک مرکزی این کشور توانست به دلیل وابستگی کمتر به تجارت جهانی و واردات انرژی انقباضی تر عمل نمایند و نسبت به سایر اقتصادهای توسعه یافته، نرخ بهره خود را سریع تر و بیشتر افزایش دهد. به طور کلی، دلار طی ۲۰۲۲ به دلیل جایگاه خود به عنوان یک دارایی امن و تقویت ناشی از اقدامات انقباضی مورد توجه سرمایه گذاران قرار گرفت.

نقطه عطف بازارها: چرخش در سیاست های پولی فدرال رزرو

انتظار می رود با مشاهده روند نزولی در تورم، فدرال رزرو در نیمه دوم سال ۲۰۲۳ سیاست پولی خود را متحول نمایند و حتی کاهش نرخ بهره داشته باشد که در این صورت از قدرت دلار کاهش پیدا خواهد کرد. در این شرایط، تثبیت بازدهی اوراق خزانه داری آمریکا می تواند از فشارها بر ین ژاپن بکاهد و یورو نیز با ادامه سیاست های انقباضی بانک مرکزی اروپا (ECB) قدرت بیشتری پیدا نمایند.

کاهش فشار بر بازارهای نوظهور با تثبیت ارزش دلار

اگر طبق پیشبینیها، دلار در سال ۲۰۲۳ مجدداً نسبت به ارزهای بازارهای توسعهیافته تقویت شود و یورو و ین با اندکی حمایت روبهرو شوند، شاید ارزهای بازارهای نوظهور نیز به ثبات برسند و فشار دلار قوی در سطح جهان تعدیل گردد. تداوم تنش ها در اقتصاد چین می تواند عملکرد بهتر ارزهای مرتبط با اقتصاد آمریکا را موجب شود.

سهام

انتظار میرود با ورود اقتصاد آمریکا به رکود، درآمد شرکتی کاهش یابد. همچنین، حاشیه سود عملیاتی به دلیل راکد شدن رشد فروش، بالا ماندن نرخ بهره، افزایش هزینه های نیروی کار و نهادهها کاهش پیدا خواهد کرد. درآمدهای شرکتی در ۲۰۲۲ بهتر از انتظارات بودند، اما احتمالا این وضعیت به دلیل پیشبینی تضعیف اقتصادی در ۲۰۲۳ محقق نشود. درصورتیکه اقتصاد آمریکا مجدداً مطابق انتظارات شروع به رشد کند، درآمدها در اواخر سال ۲۰۲۳ روند صعودی خواهند گرفت. پیشبینی میشود که رکود در اواسط ۲۰۲۳ پایان یابد، تورم کم شود، و فدرال رزرو شروع به تعدیل سیاستهای خود نماید که این اتفاقات منجر به بهبود میل به سرمایهگذاری و افزایش نسبت قیمت/درآمد² میشود. سرمایهگذاران باید برای افزایش بیشتر قیمت سهام، منتظر بهبود شرایط اقتصادی و درآمدها در اواخر ۲۰۲۳ تا ۲۰۲۴ باشند. در صورت تکرار الگوی چرخه های قبلی (۲۰۰۹ و ۲۰۲۰) انتظار می رود ارزش سهام ها زودتر از درآمدها افزایش پیدا نمایند که از طریق P/E بالاتر از میانگین بروز پیدا خواهد کرد. نمودار ذیل، تاریخچه بازدهی شاخصS&P ۵۰۰ در پایان هر سال را در مقایسه با پیشبینیهای صورت گرفته برای سالهای ۲۰۲۲ و ۲۰۲۳ نشان میدهد.

به طور کلی پیشنهاد این موسسه سهام های شرکت های رده بالا با ارزش بازار بزرگ است و سهام شرکت های کوچک یا بین المللی اولویت پایین تری دارند. این امر به ویژه در اوایل دوره رکود به نفع سرمایه گذاران خواهد بود. باید مدنظر داشت که بازار سهام نگاهی آینده نگر داشته و بازیابی از رکود را زودتر از سایر بازارها قیمت گذاری می کند؛ بنابراین به سرمایه گذاری توصیه می شود طی سال ۲۰۲۳ سهام را و به ویژه بازارهای حساس تر به وضعیت کلی اقتصاد را مدنظر داشته باشند. بازار سهام های بینالمللی با عوامل بازدارنده ای مواجهاند که درنهایت باعث جذابیت کمتر آن ها طی ۲۰۲۳ در مقایسه با سهام آمریکا خواهد شد. درمجموع، چشمانداز رشد درآمدی از سهام بینالمللی از سهام آمریکایی کمتر است و مجموعه عوامل اعتماد سرمایه گذاران، تنش های ژئوپلیتیک و کاهش نسبی ارزش دلار باعث برتری بازار سهام آمریکا می گردند. در حال حاضر هیچ محرکی را نمی توان برای عملکرد بهتر و پایدار بازار سهام بینالمللی در سال ۲۰۲۳ متصور بود. در این بین، افزایش قیمت کامودیتی ها احتمالا به سود صادرکنندگان و به ضرر واردکنندگان خواهد بود؛ رکود در اروپا نیز بر بازدهی بازارهای توسعه یافته اثر خواهد گذاشت. بخش های مطلوب در این وضعیت فناوری اطلاعات³، بهداشت و درمان و انرژی هستند و بخش مسکن به دلیل حساسیت به نرخ بهره توصیه نمی شود.

درآمد ثابت (اوراق)

انتظار می رود که فدرال رزرو در ۲۰۲۳ با مشاهده روند کاهشی تورم و نشانه های رکود نسبت به افزایش بیشتر هزینه استقراض اقدام نکند؛ در این شرایط به دلیل کاهش ترازنامه امکان انقباض بیشتر در سیستم مالی و ضرورت تزریق نقدینگی وجود دارد. این وضعیت موجب کاهش بازدهی اوراق خزانه داری طی دوره رکودی احتمالی می گردد. بر اساس این سناریو می توان گفت که خرید اوراق بلندمدتی می تواند یک فرصت باشد؛ گرچه هوشیاری نسبت به اقدامات فدرال رزرو در ۲۰۲۳ یک ضرورت است. در بازار اوراق جهانی (به جز ایالات متحده)، فشارهای تورمی باعث افزایش بیشتر نرخ بهره و بازدهی بیشتر اوراق بلندمدت می گردد. کماکان، صندوقهای سرمایهگذاری آمریکا با درآمد ثابت به بازارهای توسعهیافته غیر آمریکایی ارجحیت دارند.

داراییهای واقعی

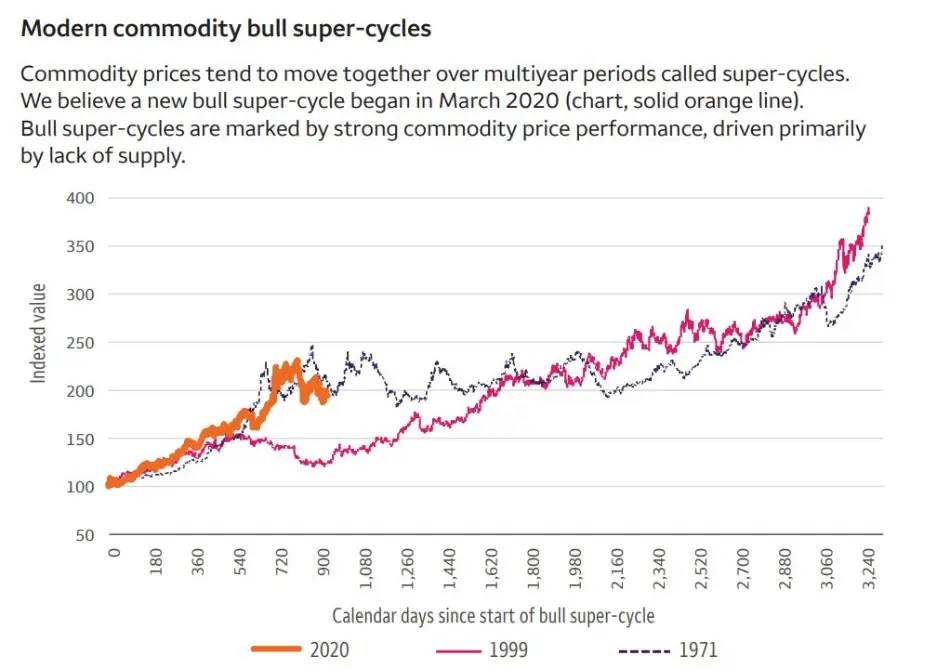

کامودیتیها طی دورهای دو ساله عملکرد خوبی داشتند و انتظار میرود که سودآوری این حوزه به دلیل کمبود عرضه ساختاری در سال ۲۰۲۳ ادامه داشته باشد. نظرها نسبت به کامودیتیها در آستانه ورود به سال ۲۰۲۳ مثبت بوده و حوزه انرژی از همه جذابتر است. اجتناب از ورود سرمایه به صندوقهای سرمایهگذاری املاک و مستغلات⁴ به دلیل افزایش نرخ بهره و رکود زودهنگام همچنان توصیه می شود. قیمت کامودیتیها معمولاً همراه هم و در دورههای چندساله که ابر چرخهها نامیده میشوند، حرکت میکنند (تصویر). ابر چرخههای صعودی هنگامی ظهور میکنند که عملکرد قوی قیمتی کامودیتی که عمدتاً ناشی از محدودیتهای عرضه است نمایان شود. کمبود عرضه باعث کمک به بازده مثبت کامودیتی در سال ۲۰۲۱ و ۲۰۲۲ شد و انتظار میرود که در سال ۲۰۲۳ نیز این روند ادامه یابد. با فروکش کردن هراس از رکود در نیمه دوم سال و افزایش تقاضا، قیمت کامودیتی ها نیز شروع به بالا رفتن خواهد کرد.

قیمت نفت احتمالاً در سال ۲۰۲۳ نیز روند صعودی خواهد داشت که محرک آن چالشهای تولید و موقعیتهای استراتژیک در کشورهای بزرگ تولیدکننده نفت است. بهعنوانمثال، آمریکا رشد تولید نفت خود را کاهش داده و سیاست این کشور به سمت منابع انرژی تجدیدپذیر تغییر یافته؛ در این وضعیت، سازمان کشورهای صادرکننده نفت (اوپک پلاس) نیز استراتژی های کلیدی خود برای کاهش عرضه و افزایش قیمت را اجرا کرده است. رشد محدود تولید جهانی احتمالاً باعث بالاتر رفتن بیشتر قیمتها طی چند سال آینده خواهد شد. قیمتهای بالاتر نفت و بازدهی سود سهام به بسیاری از شرکتهای انرژی میاندستی در سالهای اخیر کمک کرده تا عملکرد بهتری داشته باشند و انتظار میرود این شتاب مثبت در سال ۲۰۲۳ نیز ادامه یابد. علیرغم رویکرد مثبت به کامودیتی، رویکرد نسبت به فلزات گران بها مانند طلا خنثی به نظر می رسد. صعود دلار به بالاترین سطح 20 ساله خود در سال ۲۰۲۲، تأثیرگذارترین نکته منفی طلا بود، اما با ثبات دلار در سال ۲۰۲۳ و سپس کاهش ارزش آن، پیشی بینی میشود که فشار از روی طلا تا حدودی برداشته شود. بااینحال به سرمایه گذاران توصیه می شود، تا زمانی که تحرکات قیمتی طلا بهبود نیافته اند، برای ورود سرمایه به آن عجله نشود.

سرمایهگذاریهای جایگزین

با توجه به روند کاهشی سرعت رشد اقتصادی در جهان، سطوح بالای تورم، انقباض پولی و چشم انداز نه چندان روشن برای سهام و اوراق، بهره مندی از استراتژی های سرمایه گذاری جایگزین برای کاهش و پوشش ریسک توصیه می شود. پیشنهاد ولز فارگو بهره مندی از چرخه های کلان اقتصادی و استفاده از عدم قعطیت ها و روندهای بلندمدت است. انتظار میرود که اقتصاد کلان جهانی طی ۲۰۲۳ همچنان تحت تاثیر چند عامل باشد؛ شامل: تورم، دلار قوی، ابرچرخه کامودیتی ها، نرخ های بهره بالا و نوسان در بازارها. بازارها در مقابل با موانعی از جمله فشارهای هزینه ای، صرفه جویی مصرف کنندگان، سیاست های پولی محدودکننده و افزایش سطح بدهی ها روبرو خواهند بود. در نتیجه می توان گفت که برای سرمایه گذاری جایگزین بایستی به سمت بازارها با همبستگی کمتر با بازارهای سنتی تمایل پیدا کرد. از طرف دیگر، بایستی به سطوح ارزندگی برخی از بازارها از جمله فناوری اطلاعات توجه داشت که با توجه به آینده مورد انتظار برای آن ها می توانند به سرمایه گذاران بلندمدت و ریسک پذیر توصیه شوند.

پنج پیشنهاد برای سرمایه گذاران در ۲۰۲۳

بازنگری در تخصیص سرمایه به سبد سرمایه گذاری

با آماده شدن سرمایه گذاران برای ۲۰۲۳، پیشنهاد می شود که ارزیابی مجددی درباره توازن در سبد سرمایه گذاری و مقایسه درآمد و رشد دارایی ها صورت بگیرد. به طور کلی می توان گفت که سرمایه گذاران طی چند سال گذشته به سود سهام، درآمد ناشی از املاک و بازدهی اوراق جهت نیازهای نقدینگی خود متکی بوده اند. اما با تغییر شرایط می توان گفت که اوراق قرضه بلندمدت (۱۰ ساله) می توانند گزینه جذاب تری نسبت به S&P500 باشند. همانطور که در تصویر مشخص است، بازدهی اوراق اکنون به سطوح ارزنده ای رسیده و می تواند فرصت خوبی برای کسب درآمد ثابت باشد. از آنجا که انتظار می رود در سال ۲۰۲۳ نوسان بازارها زیاد باشد، نقدینگی نیز یک پیشنهاد خوب است تا در صورت نیاز بتوان به صورت پله ای، به ویژه در نیمه دوم سال، وارد بازار سهام شد.

فرصت های معاملاتی در دوران رکود و بازیابی اقتصاد در نیمه دوم ۲۰۲۳

از آنجا که انتظار می رود رشد اقتصادی جهانی در ۲۰۲۳ آهسته شود، بازار سهام اولویت زیادی برای سرمایه گذاری ندارد، اما به سرمایه گذاران پیشنهاد می شود به مرور و با دیدگاه بلندمدت از فرصت موجود در بازار سهام آمریکا استفاده نمایند؛ اولویت به ترتیب با سهام های شرکت بزرگ و سپس با سهام شرکت های کوچک آمریکایی و نهایتا سهام بازارهای بین المللی است. در این فاصله نگاه سرمایه گذاران بایستی به چرخش در سیاست های پولی فدرال رزرو باشد. با بازیابی اقتصادی در نیمه دوم ۲۰۲۳ و چه بسا ادامه آن در ۲۰۲۴، شاهد بهبود ارزش سهام و متعاقبا درآمد شرکت ها خواهیم بود.

توجه به اوراق با بازدهی بالاتر

با توجه به تصویر زیر می توان گفت که به طور کلی سرمایه گذاری در دارایی ها با درآمد ثابت (اوراق) گزینه جذابی است؛ به ویژه اوراق بلندمدت چرا که بازدهی آن ها اکنون به سطوح کم سابقه ای رسیده اند. در صورت اطمینان از کاهش تورم و چرخش در سیاست های فدرال رزرو، بازدهی اوراق کوتاه مدت کاهش خواهد یافت و همین امر می تواند به جذابیت اوراق بلندمدت بیافزاید. در رابطه با اوراق بدهی شرکتی همچنان صبر و پایش شرایط اقتصادی توصیه می شود.

صبر در برابر وسوسه زمان بندی بازارها

زمان بندی بازار عمدتا به معنی انتقال همه یا بخش عظیمی از سرمایه به داخل یا خارج از یک کلاس دارایی بر اساس انتظارات کوتاه مدت است. این رویکرد تقریبا غیرممکن بوده، چرا که دوره های سقف و کف بازار با فواصل زمانی زیادی شکل نمی گیرند و با توجه به نوسانات نمی توان به آسانی چرخه ها را شناسایی کرد. به همین دلیل پیشنهاد می شود تا سرمایه گذاران از استراتژی ایجاد سبد ترکیبی شامل سهام های رتبه بالا، اوراق کوتاه و بلندمدت و کامودیتی ها را مدنظر قرار دهند. در صورت چرخش در سیاست ها و بهبود شرایط می توان وزن هر یک از این کلاس دارایی ها را در سبد سرمایه گذاری تعدیل کرد.

مدیریت دارایی در نوسان بازارها

بازارها در سال ۲۰۲۲ به دلیل عدم قطعیت ها نوسانات زیادی داشتند و بر خلاف روند همیشگی، بازار سهام و اوراق هر دو کاهش پیدا کردند. به طور کلی می توان گفت یک سبد سرمایه گذاری سنتی شامل ۶۰% سهام و ۴۰% اوراق در شرایط تورم بالا و انتظار وقوع رکود عملکردی بدتر از چرخه های قبلی داشت. ایجاد تنوع در سبد با افزودن برای مثال کامودیتی ها یا دارایی های سرمایه ای جایگزین به آن می توانست موجبات سود را فراهم نماید. بنابراین پیشنهاد می شود در شرایط منتهی به ۲۰۲۳، سرمایه گذاران از طریق تنوع بخشی به سبد خود ریسک های کوتاه مدت را کاهش و بازدهی ریسک تعدیل شده را افزایش دهند.

منبع:

¹ Wells Fargo

² Price / Earnings | P/E

³ IT

⁴ Real Estate Investment Trusts | REITs

بسیار عالی -احتمالا داده های مربوط به کار در امریکا هم (به دلیل کاهش درآمد شرکت ها و اخراج گسترده کارکنان شرکت ها در ماه های قبل و کاهش پس انداز خانوارها ) در ماه های پیش رو به سمت وخیم تر شدن بره و احتمالا نرخ بیکاری سطوح ۴.۵ / ۵ به خودش ببینه و پس از این فدرال رزرو تغییراتی در سیاست های خود ایجاد کنه

ممنون از مطالعه و ثبت نظرتون. در این رابطه باید داده ها رو به دقت رصد کرد، تا این لحظه (۱۶ ژانویه ۲۰۲۳) همچنان آمار کار مطلوب هست، گزارش های درآمدی هم عمدتا بهتر از انتظارات بودند و نرخ بیکاری بالا دور از انتظار هست مگر اینکه طی ماه های آتی به این سناریو برسیم. به طور قطع با ادامه روند کاهشی تورم فدرال رزرو یک جا روند انقباضی خودش رو متوقف خواهد کرد؛ در رابطه با تغییر در سیاست ها هنوز نشانه هایی ندیدیم که بشه در سال جاری میلادی بهش امید زیادی داشت.

سلام و عرض ادب

عالی و کاربردی ، سپاس از زحمات

ارزشمند تون ، همواره پر انرژی و تندرست باشید.

ممنون از شما برای مطالعه و ثبت نظرتون

تحلیل بسیار مفیدی بود خسته نباشید میگم بهتون

تشکر از شما برای مطالعه و ثبت نظرتون

ممنون از ترجمه خوب و انتخاب عالیتون

ممنون از شما برای مطالعه و ثبت نظرتون