مبحث اول: مقدمه

“موسسات در راهاند!”

این عبارت از گذشته مورد استفاده افرادی است که به آینده رو به رشد بازار رمزارزها امیدوارند (اصطلاحا گاوها)، گرچه با پذیرش سازمانی حداقلی طی سالها مورد تمسخر قرار گرفتند. اما آنچه که به وضوح طی ۲۴ ماه گذشته (۲۰۲۰-۲۰۲۲) مشهود است، حضور برخی از بزرگترین و معتبرترین شرکتهای دنیا از جمله JPMorgan و Visa در این بازار و پذیرش بیتکوین، داراییهای دیجیتال و فناوری بلاکچین توسط آنها میباشد. در این گزارش به چگونگی توسعه زیرساختهای داراییهای دیجیتال و تسهیل پذیرش سازمانی پرداخته شده و رایجترین روشها برای حضور این سازمانها در این فناوری معرفی شدهاند.

۱-۱ چرخهای بودن¹ بازار داراییهای دیجیتال

نوسانات بازار رمزارزها

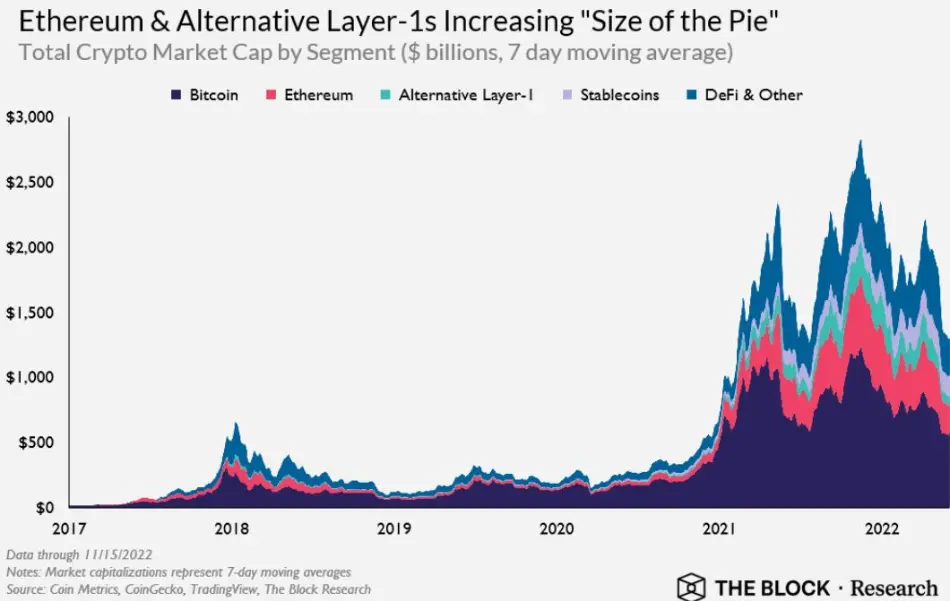

بهبود مداوم زیرساختها مسیر رابرای پذیرش سازمانی هموار کرده؛ با این وجود چرخههای بازار تاثیر عمدهای بر چگونگی و زمان تصمیمگیری سازمانها برای ورود به این کلاس دارایی دارند. کل ارزش بازار² داراییهای دیجیتال در ژانویه ۲۰۱۸ برای اولین بار از ۸۰۰ میلیارد دلار فراتر رفت، گرچه این رقم تا آخر همان سال به ۱۲۵ میلیارد دلار رسید؛ به عبارت دیگر، کاهشی ۸۵ درصدی طی تنها یک سال. ارزش بازار در نوامبر ۲۰۲۱ برای اولین بار از 3 تریلیون دلار گذشت و رشدی ۲,۳۰۰ درصدی را نسبت به پایینترین سطوح سال ۲۰۱۸ ثبت کرد. با این وجود، ارزش بازار در جولای ۲۰۲۲ به ۹۰۰ میلیون دلار رسید که به معنی افت 70 درصدی ارزش داراییها و کاهش ۲ تریلیون دلاری آن بود.

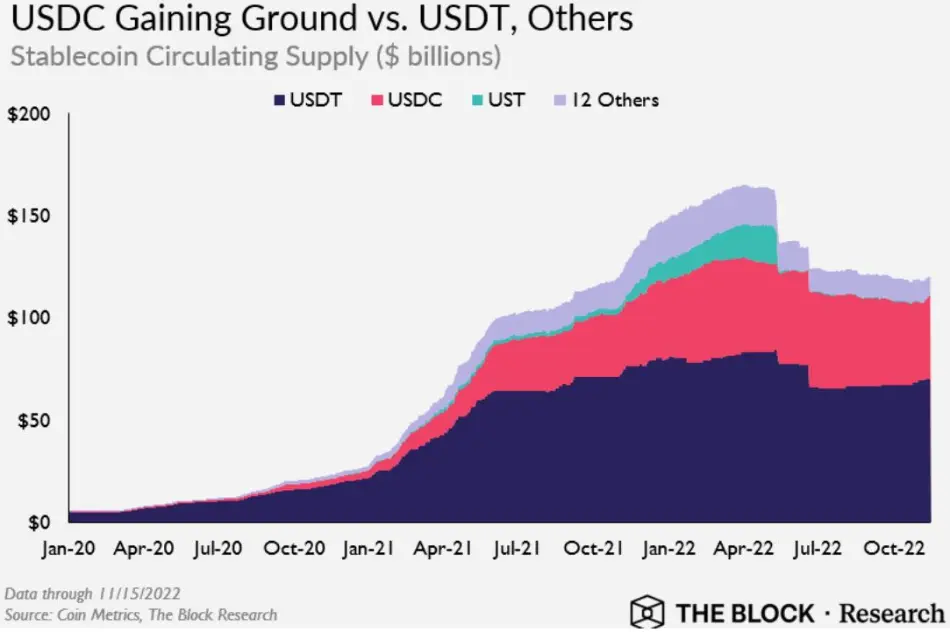

دلایل اصلی این نوسانات چشمگیر متنوع بوده و به مرور زمان دچار تغییر شدهاند. ناهمگونی و تغییرات به مرور زمان است. از بین رفتن تراز³ استیبلکوین الگوریتمی UST⁴ در می ۲۰۲۲ یکی از عوامل اصلی تحرکات قیمتی نزولی بود. با فروپاشی UST، “بحران اعتبار رمزارزها⁵” رخ داد و منجر به فروش اجباری داراییهای دیجتال توسط نهادهای مالی واسطه شد. علاوه بر این، مدیریت ریسک ناکارآمد و اتهام تقلب توسط شرکتهای سرمایهگذاری و معاملاتی داراییهای دیجیتال (مانند Alameda Research، Three Arrows Capital)، پلتفرمهای وامدهی (Celsius) و صرافیها (FTX) اعتماد را در کل بازار طی سال ۲۰۲۲ خدشهدار کردند. مجموع این اتفاقات باعث شد تا بسیاری از سازمانها در کوتاهمدت درباره استراتژی خود نسبت به داراییهای دیجیتال تجدید نظر کنند. علیرغم تمام این موارد، روندهایی وجود دارند که به رشد بلندمدت این صنعت طی دهههای گذشته کمک کردهاند؛ از جمله: افزایش استفاده از پلتفرمهای لایه اول،نوآوریهای بهبوددهنده عملکرد و ایمنی بلاکچین، رشد فعالیتها درتوسعه برنامهها⁶و سرمایهگذاریهای خطرپذیر مستمر.

چشمانداز بازار داراییهای دیجیتال

علیرغم این نوسانات روزانه، ماهانه و سالانه در ارزشگذاری و سنتیمنت، دو تحول بزرگ در زمینه مشارکت سازمانها در این صنعت رخ داده:

صنعت داراییهای دیجیتال به قدری رشد کرده که موسسات نمیتوانند کلیت آن را نادیده بگیرند. سرمایهگذاران سازمانی نیاز دارند تا یک درک کلی از بازاری به ارزش تقریبی ۸۵۰ میلیارد دلار داشته باشند تا بتوانند خدمات کافی به مشتریان خود بدهند.

موسساتی که خواستار حضور در بالاترین سطوح فناوری هستند، بایستی از تجارب و نوآوریها در این صنعت آگاه باشند.

پلتفرمهای لایه اولی مانند اتریوم در حال گسترش حوزه فناوری بلاکچین و نوآوری در طیف وسیعی از رشتهها هستند و دیگر محدود به کارکردهای “پول نقد دیجیتال⁷” و “طلای دیجیتال⁸” بیتکوین نیستند. استیبلکوینها، امور مالی غیرمتمرکز⁹ و توکنهای غیر مثلی¹⁰سه مورد از نوآوریهای برتر اجرا شده بر روی پلتفرمهای لایه ۱ مانند اتریوم هستند، که توجه موسسات را به خود جلب کردهاند.

استیبلکوینهایی مانند ¹¹USDC که بر روی بلاکچینهای عمومی منتشر شدهاند و دارای پشتوانه ارزهای سنتی مانند دلار آمریکا هستند، امکان انتقال دلار با هزینه کم، به صورت لحظهای و در سطح جهان را برای افراد و سازمانها فراهم میآورند.

پروتکلهای DeFi تصویر جدیدی از نحوه خدمترسانی توسط امور مالی سنتی (پرداخت، صرافی، استقراض، معاملات مشتقه و غیره) را ارائه میدهند.. این پروتکلها از بلاکچین برای حذف واسطههای مالی استفاده کرده و برای همه افراد و در هر زمان و مکانی خدمات مالی کم هزینه را فراهم نمودهاند.

NFTهای صادر شده در بلاکچینهای عمومی تعریف جدیدی از حقوق مالکیت دیجیتال را ارائه کردهاند. در حقیقت، کاربران میتوانند مالکیت غیرقابل فسخ آثار هنری، اقلام کلکسیونی و حتی سایر داراییها

(از جمله املاک) را که طی سالهای آتی توکنیزه میشوند، در اختیار بگیرند.

در مجموع میتوان گفت که این قبیل نوآوریها به چشمانداز داراییهای دیجیتال وسعت بخشیده و روشهای متعددی را برای پذیرش سازمانی فراهم کردهاند.

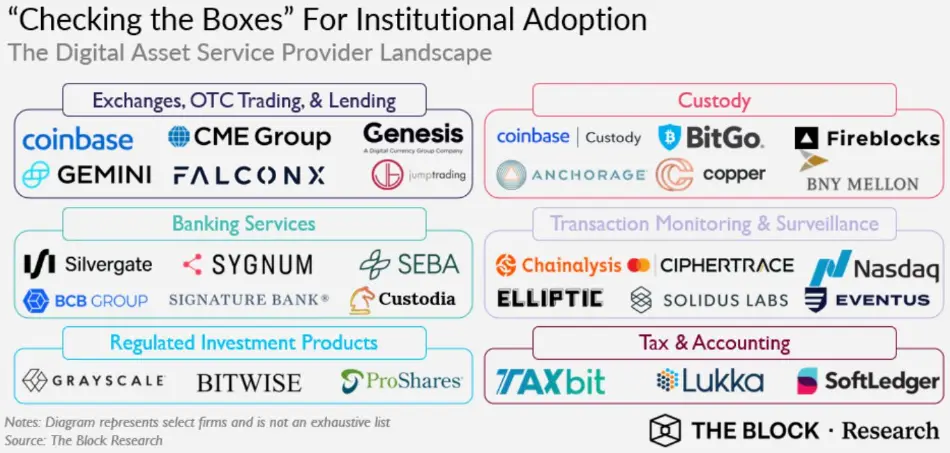

مبحث دوم: زیرساختهای حضور سازمانها

زیرساختهای تسهیلکننده پذیرش سازمانی در تمامی چرخههای رونق و رکود بازار توسعه پیدا کردهاند؛ بنابراین چشمانداز شرکتهای متمرکز بر داراییهای دیجیتال فراهم کردن محصولات و خدماتی است که به مشارکت سازمانها در این بازار منجر میشوند. حوزه فعالیت این شرکتها بسیار گسترده بوده و شامل این موارد میشود: صرافیها¹²، فرابورس¹³، پلتفرمهای وامدهی¹⁴، شرکتهای خدمات حضانت¹⁵، بانکهای رمزارز محور¹⁶، شرکتهای نظارت بر بازار و تراکنشها، عرضهکنندگان محصولات سرمایهگذاری قانونگذاری شده و در نهایت موسسات حسابرسی و مالیات.

۱-۲ صرافیها

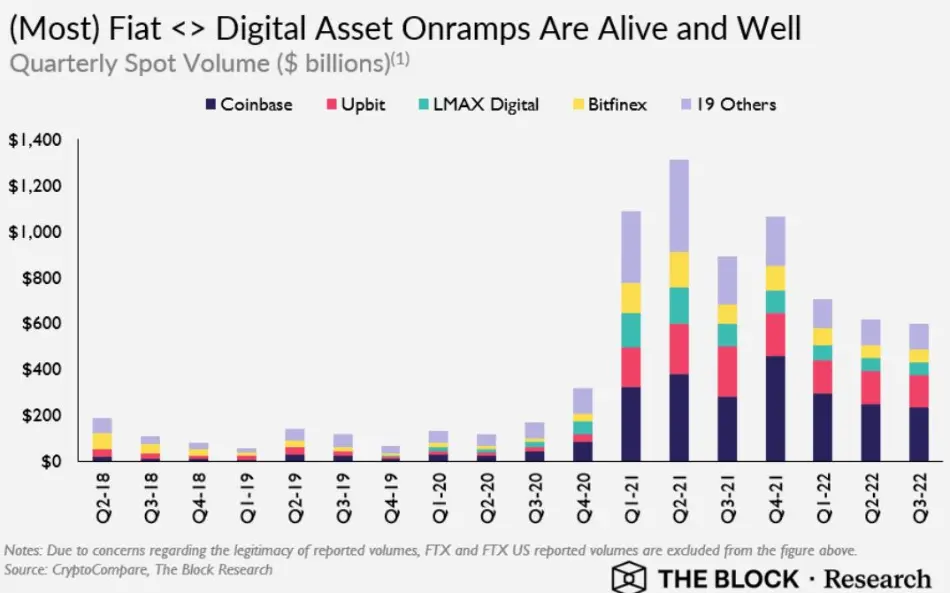

گرچه ورشکستگی صرافی FTX در اوایل نوامبر ۲۰۲۲ باعث موجی از نگرانی در این صنعت شد، صرافیهای دیگری مانند Coinbase (لیست شده در بورس نزدک¹⁷ آمریکا با نماد COIN) وجود دارند که با قدمتی بیش از یک دهه برای اخلاق حرفهای و اعتمادسازی تلاش میکنند. کوینبیس فعالیت خود را از ۲۰۱۲ آغاز کرده و گزینههای متنوعی برای سرمایهگذاری بر فناوری بلاکچین و تبدیل ارزهای سنتی به داراییهای دیجیتال برای میلیونها کاربر فراهم کرده است. این صرافی تا کنون ( اواخر ۲۰۲۲) دچار مشکل امنیتی نشده و عرضه آن در بورس نزدک در سال ۲۰۲۱ با ارزشی برابر با ۸۵ میلیارد دلار به نقطه عطفی در صنعت داراییهای دیجیتال تبدیل شد.

تغییرات فصلی حجم معاملات با ارزهای سنتی از سال ۲۰۱۸ در صرافی های مختلف

لازم به ذکر است که این حجم از معاملات در مقایسه با بازار تبادل ارزهای خارجی¹⁸(با حجم معامله روزانه بیش از ۶ تریلیون دلار) و بازار سهام¹⁹ (برای مثال حجم معامله روزانه بیش از ۱۰۰ میلیارد دلار در بورس نزدک) ناچیز به نظر میرسد. با این وجود، رشد حجم معاملات در بازار داراییهای دیجیتال دستاورد مهمی در تامین نقدینگی و جذب سرمایهگذاران سازمانی است.

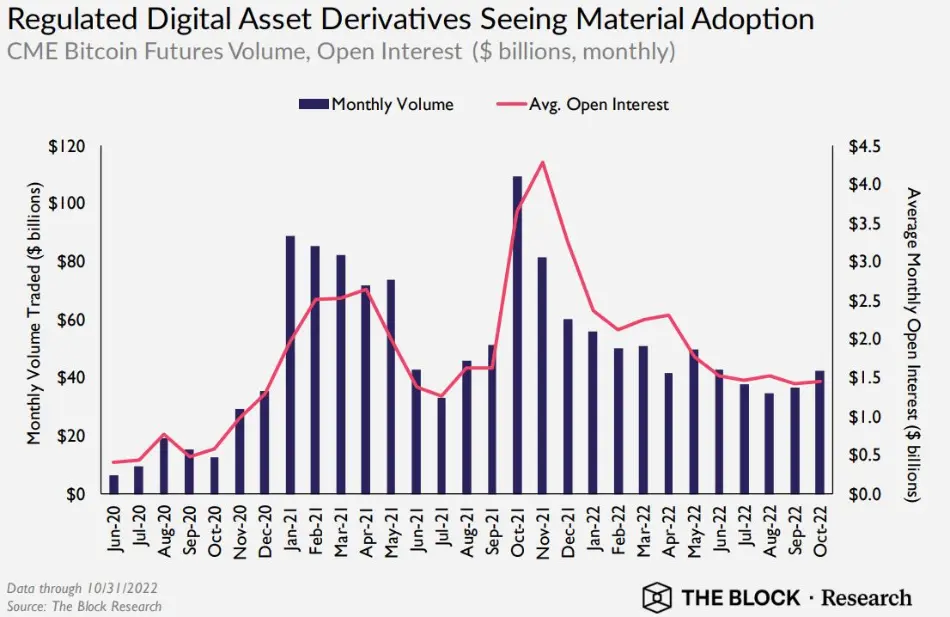

اولین بازار قانونگذاری شده معاملات قراردادهای آتی²⁰ داراییهای دیجیتال در دسامبر ۲۰۱۷ توسط گروه CME راهاندازی شد؛ این گروه دارای بزرگترین بورس معاملات قرارداد آتی در دنیا است و تحت نظارت کمیسیون معاملات آتی کالا²¹ ایالات متحده میباشد. حجم ماهانه معاملات فیوچرز بیتکوین در CME معمولا فرای ۵۰ میلیارد دلار است، گرچه بسیاری از این نوع معاملات در پلتفرمهای قانونگذاری نشده انجام میشوند. در رابطه با اهمیت بازار فیوچرز بیتکوین CME میتوان به اظهارنظر شرکت Bitwise، عرضهکننده محصولات سرمایهگذاری بر داراییهای دیجیتال، توجه کرد:

“بازار فیوچرز بیتکوین CME در مقایسه با بازار معاملات نقدی تاثیر بیشتر در کشف قیمت دارد و میتوان گفت به قیمت معامله نقدی جهت میدهد. علاوه بر این، ماهیت قانونگذاری شده بازار فیوچرز بیتکوین CME سرمایهگذاران سازمانی بیشتری را به خود جذب می نماید.”

۲-۲ شرکتهای معاملات فرابورس

تامینکنندگان سازمانی نقدینگی مانند Genesis Global Trading امکان معاملات OTC چند صد میلیون دلاری در بازار داراییهای دیجیتال را برای سازمانها فراهم میآورند. حجم معاملات نقدی این شرکت در OTC طی سه ماهه دوم و سوم ۲۰۲۲ به ترتیب برابر با ۱۷.۲ و ۹.۶ میلیارد دلار بوده است. Coinbase نیز حجم بالایی از معاملات در OTC را دارد که برای بازه زمانی فوق الذکر به ترتیب ۴.۸ میلیارد و ۴۵۰ میلیون دلار تخمین زده میشود. لازم به ذکر است که تا کنون بیشترین خریدهای بیتکوین از طریق OTC در صرافی کوینبیس صورت گرفته است.

۳-۲ پلتفرمهای وامدهی رمزارز

در راستای خدمات معاملاتی OTC، برخی از واسطههای مالی موفق به اجرای پلتفرمهای وامدهی شدهاند تا سرمایهگذاران سازمانی بتوانند سرمایه خود را به صورت بهینه تخصیص دهند و از راهبردهای معاملاتی پیچیده استفاده کنند. برای مثال، شرکت Genesis بخش اختصاصی وامدهی خود با نام Genesis Global Capital را راهاندازی و مجموعا ۲۴۴ میلیارد دلار وام برای داراییهای دیجیتال تامین کرده است. علیرغم نقش کلیدی این شرکتهای وامدهی در خدمترسانی به برترین سرمایهگذاران سازمانی، ورشکستگی شرکت ²²3AC خلاءهای موجود در حوزه سیاستهای مدیریت ریسک را نمایان کرد و به مرکز توجه آورد. برای مثال میتوان به حسابرسی وامهای اعطا شده توسط یکی از بخشهای Genesis در جولای ۲۰۲۲ توجه کرد که به موجب آن مشخص شد که این شرکت بخش عظیمی از وامهای خود را صرفا به دو شرکت اعطا کرده و با این کار خود را در معرض ریسک از دست رفتن ۹ رقمی سرمایه قرار داده است.

تقاضای سازمانی برای محصولات و خدمات این شرکتهای وامدهی بدیهی به نظر میرسد، اما مدیریت ریسک ضعیف، اتهام کلاهبرداری و غلبه ریسکگریزی بر بازار در ۲۰۲۲ باعث شد تا مشتریان این خدمات کم شود. در این شرایط برخی از برترین شرکتهای وامدهی از جمله Babel Finance، BlockFi، Celsius و غیره بازخرید مشتریان و جریان وامدهی را در پاییز و تابستان ۲۰۲۲ متوقف کردند. آینده صنعت وامدهی داراییهای دیجیتال با ورود شرکتهای برتر (BlockFi، Celsius و Voyager) به مرحله ورشکستگی با عدم قطعیت روبرو است. تمام این موارد ضرورت بهبود فرآیند مدیریت ریسک و افزایش نظارت قانونی را برای عبور از این شرایط بحرانی را تبیین مینمایند.

۲-۴ خدمات حضانت

تراکنش داراییهای دیجیتال به صورت همتا-به-همتا²³ بر روی شبکههای غیرمتمرکز و غیرقابل تغییر هستند. همچنین، هیچ مرکزی تحت عنوان “خدمات مشتریان بیتکوین” در صورت تقلب و کلاهبرداری وجود ندارد، بنابراین چگونگی نگهداری داراییهای دیجیتال و دسترسی به آنها یک ملاحظه حیاتی برای سازمانها است. به طور کلی رویکرد حضانتی را میتوان به دو دسته تقسیم کرد: اول، متولیانی که داراییهای دیجیتال را از طرف مشتریان خود در جای امن نگهداری میکنند و معمولاً در سطح ایالات متحده قانونگذاری شدهاند (برای مثال، حضانتCoinbase تحت نظارت سازمان خدمات مالی نیویورک است)؛ دوم،

تامین کنندگان فناوری (مانند Fireblocks) و ارائه دهندگان نرمافزار به مشتریان برای نگهداری ایمن و شخصیسازی شده دارایی دیجیتال.

سابقه فعالیت شرکت های حضانتی سازمانی²⁴ به حدودا ۱۰ سال میرسد، اما این صنعت به طور مشخص طی سه تا پنج سال گذشته به بلوغ قابل توجهی رسیده است. بیش از ۲۵ شرکت ارائهدهنده خدمات تخصصی حضانت در حال حاضر (اواخر ۲۰۲۲) وجود دارند که راهکارهای تخصصی متنوعی را برای ایمنی داراییهای دیجیتال و بر اساس طیف متنوعی از قوانین و مقررات ارائه میدهند. برای مثال میتوان به BNY Mellon و State Steet اشاره کرد که تحت نظارت دیوان حسابرسی ارزی²⁵ آمریکا هستند و به ترتیب حضانت ۴۲ و ۳۶ تریلیون دلار دارایی را بر عهده دارند.

۵-۲ خدمات بانکداری و عرضه استیبلکوین

شرکتهای فعال در صنعت داراییهای دیجیتال برای پرداخت حقوق کارکنان، پوشش هزینههای عملیاتی و انجام امور روزانه به بانکداری سنتی متکی هستند. بانکهای وال استریت²⁶ به دلیل سودآوری کم این شرکتها و محدودیتهای قانونی ایجاد شده پس از بحران مالی سال ۲۰۰۷– ۲۰۰۸ معمولا از پذیرش آنها به عنوان مشتری اجتناب مینمایند. برای مثال، صرافی Coinbase طی توافقنامهای با بانک سیلیکون ولی²⁷ در سال ۲۰۱۴ امکان پرداخت دلار آمریکا از طریق سیستم بانکداری را بدست آورد. اما پس از گذشت زمان زیادی و در سال ۲۰۲۰، موسسه مالی JPMorgan Chase با ارائه خدمات بانکی به دو صرافی ارز دیجیتال Coinbase و Gemini موافقت کرد. به مرور زمان چندین شرکت مالی در حوزه داراییهای دیجیتال و با هدف پاسخگویی به نیازهای واسطههای مالی شکل گرفتند. بانک آمریکایی سیلورگیت²⁸که در سال ۱۹۸۸ تأسیس شده بود، خدمترسانی به صرافیها را در سال ۲۰۱۴ آغاز و شبکه انتقال مستقلی با نام ²⁹SEN را ایجاد کرد. تقاضا برای خدمات این شبکه طی دو سال گذشته رشد چشمگیری داشته و در سه ماهه سوم ۲۰۲۲ از ۱۰۰ میلیارد دلار فراتر رفت.

بانکها علاوه بر تامین نیازهای روزانه شرکتهای فعال در حوزه داراییهای دیجیتال، نقش مهمی در رشد اکوسیستم استیبلکوینها دارند. عرضهکنندگان استیبلکوینها نیز نیازمند حفظ ارتباطات سنتی با بانکها هستند تا از پشتوانه دلاری آنها نگهداری نمایند. برای مثال، شرکت Circle در مارس و جولای ۲۰۲۲ بانکهای BNY Mellon و Silvergate را به ترتیب به عنوان متولی اصلی ذخایر استیبلکوینهای USDC و ³⁰EUROC معرفی کرد.

بازار استیبلکوینها از ابتدا تحت سلطه تتر یا USDT بوده که شفافیت نسبتا کمی داشته و خط مشی آن در مدیریت ذخایر همواره مورد انتقاد قرار میگرفت؛ به همین دلیل جایگزینهای دیگری با شفافیت بیشتر مانند ³¹USDC محبوبیت پیدا کردند. شرکت Circle در تلاش است تا با بهبود شفافیت محصولات و خدمات خود، مشارکتکنندگان سازمانی بیشتری را جلب نماید. به گفته مقامات Circle، ذخایر این شرکت به صورت ماهانه توسط یک شرکت حسابرسی مستقل ممیزی میشود. این شرکت در گذشته داراییهای پرریسکی همچون اوراق شرکتی آمریکا را به عنوان ذخیره نگهداری میکرد، اما در آگوست ۲۰۲۱ اعلام کرد که صرفا دلار نقد و اوراق خزانهداری کوتاه مدت آمریکا را به عنوان پشتوانه مدنظر قرار میدهد.

۶-۲ محصولات سرمایهگذاری قانونگذاری شده

شرکتهای مدیریت دارایی از سال ۲۰۱۳ در تلاش هستند تا برای سرمایهگذاران خرد امکان دسترسی به محصولات سرمایهگذاری قانونگذاری شده و معامله آنها در بازارهای ثانویه از طریق کارگزاریهای سنتی را فراهم آورند. این گزینه در ایالات متحده از طریق صندوقها و معامله سهام آنها در بازار فرابورس OTCQX امکانپذیر است. صندوق³² سرمایهگذاری بر بیتکوین شرکت Grayscale با نماد GBTC یکی از بزرگترین محصولات در این حوزه است. این صندوق تا نوامبر ۲۰۲۲ دارای ۶۳۳,۶۴۰ بیتکوین (معادل ۳.۲% از موجودی در گردش) بوده و ارزش دارایی تحت مالکیت³³ آن به ۱۴.۹ میلیارد دلار میرسد.

واگرایی در ارزش قیمتی سهام این داراییها و قیمت بازار به دلیل دورههای طولانی قفلشدگی و محدودیت در بازخرید یک امر رایج در صندوقهای محصولات سرمایهگذاری است. برای مثال، سهام GBTC بعضا با تفاضل قیمتی مثبت ۱۴۰% و منفی ۴۵% ارائه میگردد که موجب سود و ضررهای مستقل از عملکرد قیمتی در بازار نقدی میشود. بر این اساس، تلاشهایی برای راهاندازی صندوق معاملات³⁴ نقدی بیتکوین صورت گرفته که تا کنون پس از چندین سال در آمریکا بینتیجه بوده؛ شرکت GrayScale در اکتبر ۲۰۲۱ درخواست تبدیل GBTC به صندوق معاملات نقدی بیتکوین³⁵ را به کمیسیون بورس و اوراق بهادار³⁶ ارائه کرد، اما تا کنون مورد موافقت قرار نگرفته است.

صندوق معاملات قرارداد آتی بیتکوین متعلق به شرکت ProShare (با نماد BITO در بازار بورس نیویورک) در ۱۹ اکتبر ۲۰۲۱ راهاندازی شد و به نقطه عطفی در روند تحول محصولات سرمایهگذاری بیتکوین تبدیل شد. BITO موفق شد رکود ۱۷ ساله AUM را که متعلق به صندوق معاملاتی طلا SPDR بود، بشکند و تنها طی سه روز ورود سرمایه ۱ میلیارد دلاری داشته باشد. پس از این امر، سایر ETFهای فیوچرز بیتکوین متعلق به شرکتهای Global X، Valkyrie و VanEck مورد تایید قرار گرفتند و عرضه شدند.

۷-۲ نظارت بر بازار و تراکنشها

امکان ناشناس بودن و یا جعل هویت در تراکنشهای بلاکچینی به چالشی جدید برای شرکتهای ملزم به رعایت قوانین مبارزه با پولشویی³⁷ و تامین مالی تروریستم تبدیل شده است. گرچه این قوانین معمولا توسط هر کشور و به صورت مجزا تعیین شدهاند، اما همگی در راستای ضوابط سازمان بین المللی کارگروه اقدام مالی³⁸هستند. چندین شرکت از جمله Chainalysis، Ciphertrace، Elliptic و Elementus به صورت تخصصی در زمینه تحلیل دادههای بلاکچین و ارائه نرمافزار AML به شرکتها فعالیت دارند تا به اجرای الزامات قانونی کمک نمایند. علاوه بر این، شرکتهایی همچون Nasdaq و Eventus

بر فعالیت صرافیها و دستکاری غیرقانونی آنها در بازار رمزارزها نظارت دارند تا بازیابی اعتبار از دست رفته آنها را تسهیل کنند.

۲ مالیات و حسابرسی

فرآیند حسابرسی و تعیین مالیات برای داراییهای دیجیتال بعضا پیچیده است. سازمان خدمات درآمد داخلی³⁹در آمریکا در سال ۲۰۱۴ اعلام داشت که این نوع داراییها (ارزهای مجازی) نوعی دارایی بوده و فارغ از حجم سرمایه، شامل مالیات میشوند. این امر برای سرمایهگذاران سازمانی به یک چالش تبدیل شد. بنابراین شرکتهایی از جمله TaxBit، Lukka و SoftLedger وارد این حوزه شدند تا این فرآیند را تسهیل نمایند. محصولات این شرکتها فرآیندهای تعیین میزان مالیات و حسابرسی را خودکار کردهاند و باعث میشوند که سازمانها از رعایت قوانین مالیاتی اطمینان بیشتری داشته باشند.

۹-۲ شفافیت قانونی

شرکتهای مورد اشاره در بخش های پیشین توانستهاند محصولات و خدمات مورد نیاز سازمانها را ارائه دهند؛ اما عدم شفافیت قانونی درباره طبقهبندی داراییهای دیجیتال و کسب و کارهای این حوزه همچنان به عنوان مانعی برای پذیرش سازمانی شناخته میشود. پیشرفتهایی در زمینه قانونگذاری در ایالات متحده حاصل شده که در ادامه به طور مختصر مورد اشاره قرار میگیرند.

CFTC در سال ۲۰۱۵ اعلام کرد که بیتکوین به عنوان یک کالای سرمایهای تحت نظارت آن قرار خواهد گرفت. ریاست پیشین SEC در سال ۲۰۱۸ اظهار داشت که رمزارز اتر (ETH) جزو اوراق بهادار نیست. گرچه Gary Gensler، ریاست فعلی SEC، پس از بهروزرسانی Merge در شبکه اتریوم اعلام کرد که توکنهای PoS احتمالا تحت نظارت این نهاد قانونی قرار بگیرند. بیتکوین و اتریوم، علیرغم معرفی شبکههای لایه اول دیگر، همچنان بیش از 50% از ارزش بازار داراییهای دیجیتال را در اختیار دارند و با توجه به معرفی غیررسمی آنها به عنوان کالاهای سرمایهای، ریسک اعلام آنها به عنوان اوراق بهادار پایین بوده و در نتیجه سرمایهگذاران سازمانی با اطمینان بیشتری به بازار آنها ورود مینمایند.

کاخ سفید در مارس ۲۰۲۲ “دستور اجرایی تضمین توسعه مسئولانه داراییهای دیجیتال” را منتشر کرد که مورد استقبال سازمانهای این حوزه قرار گرفت و نشاندهنده انتخاب مسیری درست توسط سیاستگذاران بود. این دستور اولین سند دارای رویکرد حکومتی به این حوزه بود و نشاندهنده تمایل دولت جو بایدن به تحولات میانمدت در این حوزه است.

ایالات متحده بایستی راهبری فنی در این حوزه رو به رشد را بر عهده بگیرد و با حمایت از نوآوری، ریسکها را برای مصرفکنندگان، شرکتها، سیستم مالی و اقلیم کاهش دهد. همچنین، این کشور بایستی با توجه به ارزشهای دموکراتیک و رقابتپذیری، نقش کلیدی در حکمرانی جهانی داراییهای دیجیتال داشته باشد.

وزارت خدمات مالی ایالت نیویورک⁴⁰که بر بانکها و صندوقهای سرمایهگذاری این ایالت نظارت دارد، به عنوان اولین نهاد قانونی در آمریکا نسبت به انتشار راهنمای رسمی عرضه استیبلکوینها در ژوئن ۲۰۲۲ اقدام کرد. به موجب این دستورالعمل، الزامات صریح و شفافی برای پشتوانه استیبلکوینها، مقادیر کمی ذخایر آنها و ضرورت حسابرسی ماهانه و سالانه ارائه گردید.

منبع:

دسترسی به بخش دوم مقاله

¹ Cyclicality

² Market Capitalization

³ De-pegging

⁴ متعلق به شبکه Terra

⁵ Crypto Credit Crisis

⁶ Applications

⁷ Digital Cash

⁸ Digital Gold

⁹ DeFi

¹⁰ Non-fungible Tokens | NFT

¹¹ USD Coin

¹² Digital Asset Exchanges

¹³ Over-the-Counter | OTC

¹⁴ Lending platform

¹⁵ Custody Firm

¹⁶ Digital Asset Focused Banks

¹⁷ NASDAQ

¹⁸ Foreign Exchange | FX

¹⁹ Equities Exchanges

²⁰ Futures

²¹ Commodity Futures Trading Commission | CFTC

²² Three Arrows Capital

²³ Peer-to-Peer | P2P

²⁴ Institutional Custody Firms

²⁵ Office of the Comptroller of the Currency | OCC

²⁶ Wall Street

²⁷ Silicon Valley Bank | SIVB

²⁸ Silvergate Bank

²⁹ Silvergate Exchange Network

³⁰ استیبل کوین یورو با نام Euro Coin

³¹ استیبل کوین شرکت Circle

³² Trust

³³ Asset Under Management | AUM

³⁴ ETF

³⁵ Spot Bitcoin ETF

³⁶ Securities & Exchange Commission

³⁷ Anti-money Laundering | AML

³⁸ The Financial Action Task Force

³⁹ Internal Revenue Service | IRS

⁴⁰ New York State Department of Financial Services

صمیمانه از شما تشکر میکنم

خواندن این دست از مقالات را به شدت توصیه میکنم

زیرا چشم انداز بلندمت این صنعت را ارائه میدهد

مشتاقانه منتظر مقالات بیشتر در این حوضه هستم

🌹🌹🌹🌹🌹

ممنون از شما که وقت گذاشتین و مطالعه کردین؛ تلاش میکنیم مطالب مشابه و به روز بیشتری رو در اختیار شما قرار بدیم