بازار طلا دو ویژگی جذاب برای سرمایهگذاران دارد:

- کمیابی که به روند بلندمدت آن کمک مینماید.

- عمق بزرگ بازار که برای انواع سرمایهگذاران سازمانی از جمله بانکهای مرکزی جذاب است.

مجموع طلای استخراج شده در جهان حدودا برابر است با ۲۰۵,۲۳۸ تن که ارزشی معادل ۱۱.۹ تریلیون دلار آمریکا دارد. تقسیمبندی این ذخایر به تفکیک کاربرد به شرح زیر است:

- ۴۶% جواهرات: ۹۴,۴۶۴ تن (۵.۵ تریلیون دلار آمریکا)

- ۱۷% بازار رسمی: ۳۴,۵۹۲ تن (۲.۰ تریلیون دلار آمریکا)

- ۲۰% شمش و سکه: ۴۱,۸۸۵ تن (۲.۴ تریلیون دلار آمریکا)

- ۲% صندوقهای معاملاتی و موارد مشابه: ۳,۵۷۰ تن (۰.۲ تریلیون دلار آمریکا)

- ۱۵% سایر موارد و حسابنشده: ۳۰,۷۲۶ تن (۱.۸ تریلیون دلار آمریکا)

با توجه به جذابیت و حجم سرمایه در گردش در این بازار نیاز است تا به شناخت بهتری از جنبههای مختلف آن دست پیدا کرد. در این مقاله موضوعات متنوعی از جمله عوامل موثر بر قیمت طلا، میزان تقاضا و عملکرد آن در سبدهای سرمایهگذاری پرداخته میشود.

-

ارزشگذاری طلا برای کسب بیشترین بازدهی در یک سبد¹

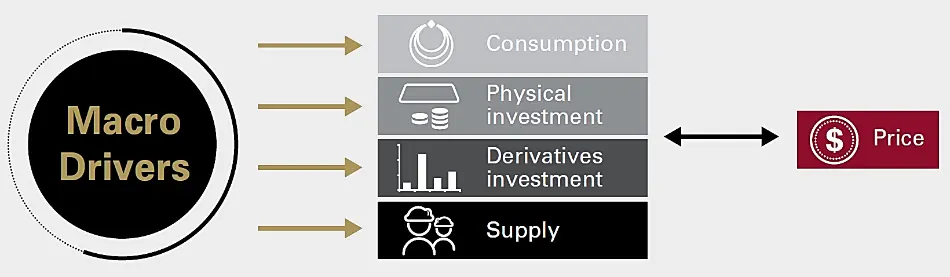

محاسبه قیمت طلا با روشهای متداول ارزشگذاری مورد استفاده برای سهام یا اوراق قرضه مقدور نیست. مطالعه محرکهای عرضه و تقاضا و توجه به شرایط بازار به سرمایهگذاران اجازه میدهد، تاثیر این عوامل بر قیمت طلا را مورد سنجش قرار دهند.

تصویر: نمایی کلی از نحوه اثرگذاری پارامترهای مختلف بر قیمت طلا

بر اساس بررسیها و تحلیلهای صورت گرفته میتوان چهار محرک کلیدی برای قیمت طلا را معرفی کرد:

- رشد اقتصادی: دوره های شکوفایی اقتصادی به میزان زیادی بستر را برای رشد جواهرات، فناوری و پساندازهای بلندمدت فراهم مینمایند.

- ریسک و عدم قطعیت: رکود بازارها اغلب باعث افزایش تقاضا در سرمایهگذاری بر طلا به عنوان یک دارایی امن میشود.

- هزینه فرصت: قیمت داراییهای رقیب و جایگزین، به ویژه اوراق قرضه (متاثر از نرخ بهره) و ارزهای فیات، بر نگرش سرمایهگذاران نسبت به طلا تأثیر میگذارند.

- قدرت روندها²: جریان و میزان سرمایه و نیز روند قیمتی بازارها میتوانند عملکرد طلا را تقویت یا تضعیف نمایند.

-

طلا به عنوان یک دارایی استراتژیک

- تقاضا برای طلا به دلیل مختلف همواره وجود دارد؛ از جمله:

- به عنوان سرمایهگذاری و دارایی ذخیره³

- مورد استفاده در جواهرسازی و فناوری (تراشههای الکترونیکی و غیره)

- نقدشوندگی بالا

- ریسک کم

- کمیابی

- حفظ ارزش در طول زمان

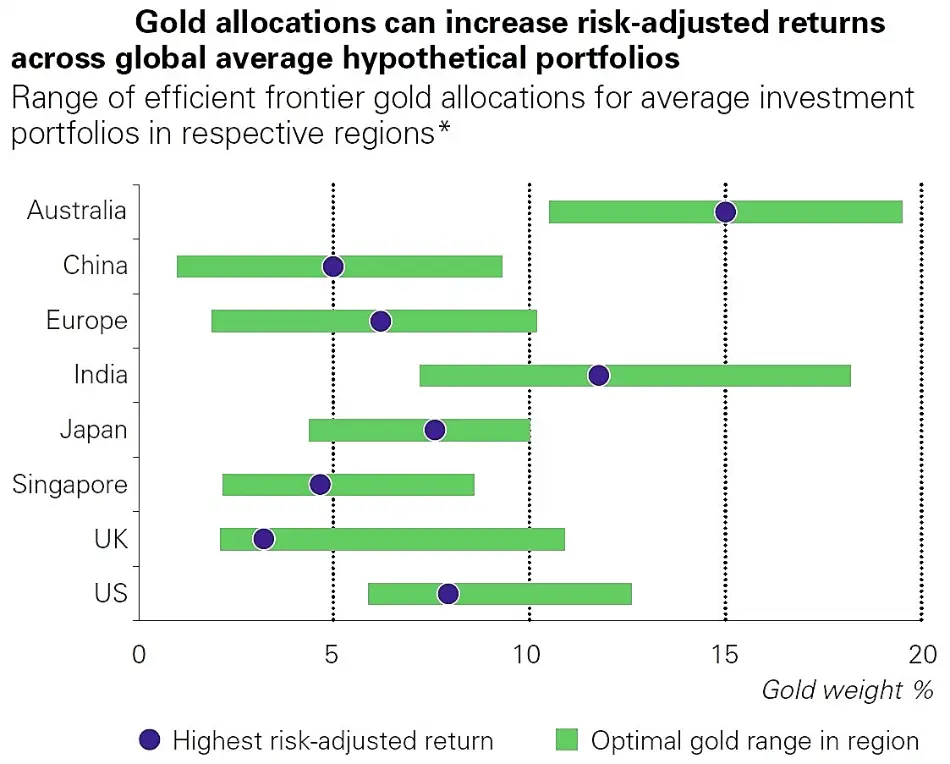

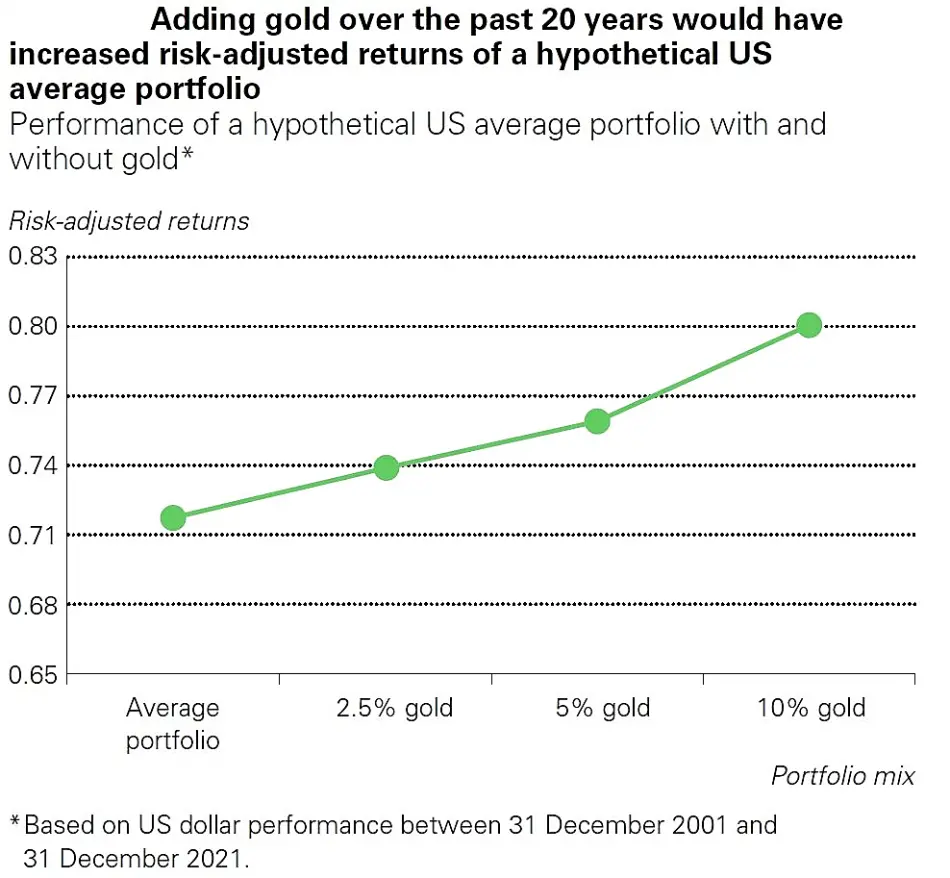

بر اساس مطالعات انجام شده، افزودن ۴ تا ۱۵% طلا به طور میانگین به یک سبد فرضی (در ایالات متحده) طی ۱۰ سال گذشته (۲۰۱۲-۲۰۲۲) باعث افزایش بازدهی تعدیلشده بر اساس ریسک⁴احتمالی برای آن سبد میشده است. سرمایهگذاران سازمانی جهت تنوعبخشی به سبد و افزایش بازدهی نسبت به ریسک، گزینههای جایگزین را به جای داراییهای سنتی (مانند سهام و اوراق قرضه) پذیرفتهاند. بنابراین تقاضای جهانی برای سرمایهگذاری در طلا از سال ۲۰۰۲ به طور متوسط سالانه ۱۰ درصد رشد داشته و قیمت طلا در مدت مشابه تقریباً هفت برابر شده است. به طور کلی میتوان نتیجه گرفت که تخصیص طلا بازدهی تعدیلشده بر اساس ریسک را برای سبدهای فرضی افزایش میدهد.

میلههای سبز رنگ: محدوده کارآمد تخصیص طلا (میزان درصد طلا در یک سبد) برای سرمایهگذاری در کشورهای مختلف؛

نقاط بنفش: بهترین وزن طلا در یک سبد برای کسب بیشترین بازدهی تعدیل شده بر اساس ریسک

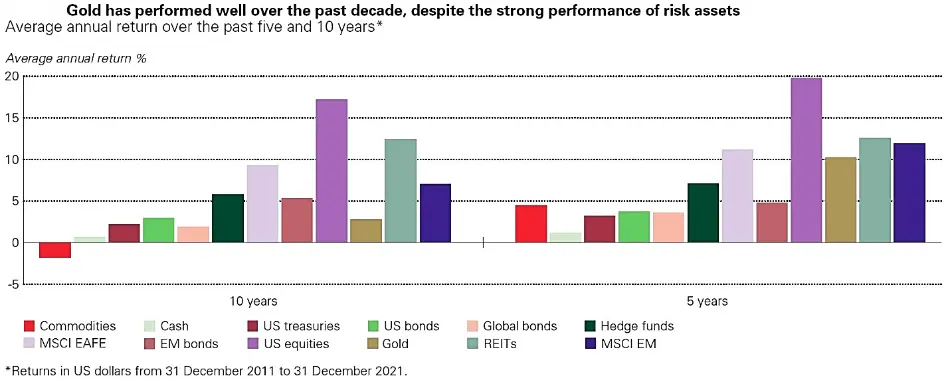

طلا توانسته در دورههای ریسکی بازارها طی شرایط خوب یا بد اقتصادی، بازدهی مثبت بلندمدتی را ثبت نماید و عملکرد قابل قبولی علیرغم بازدهی مناسب داراییهای دیگر (اوراق، سهام و غیره) طی دهه گذشته داشته باشد.

تصویر: میانگین بازدهی سالانه طی پنج سال و ۱۰ سال گذشته برای داراییهای مختلف از جمله طلا

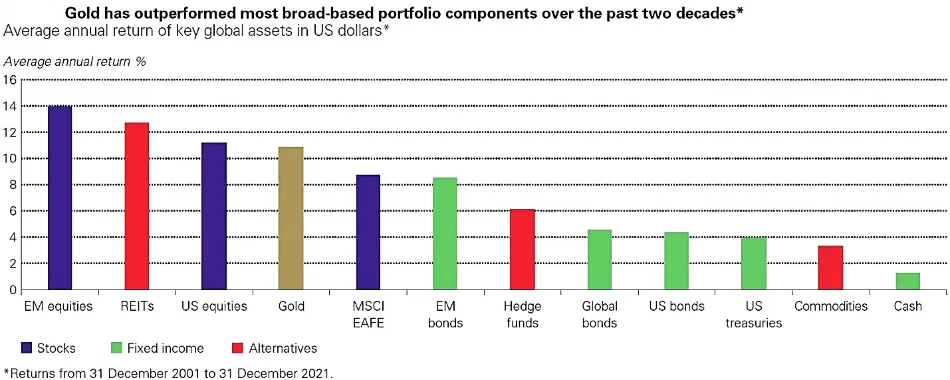

به طور کلی میتوان گفت که طلا در دو دهه گذشته عملکرد بهتری نسبت به بیشتر داراییها موجود در یک سبد فرضی با داراییهای مختلف داشته است.

تصویر: میانگین بازدهی سالانه داراییهای مختلف جهان بر حسب دلار آمریکا

-

طلا به عنوان پوشش⁵ تورم

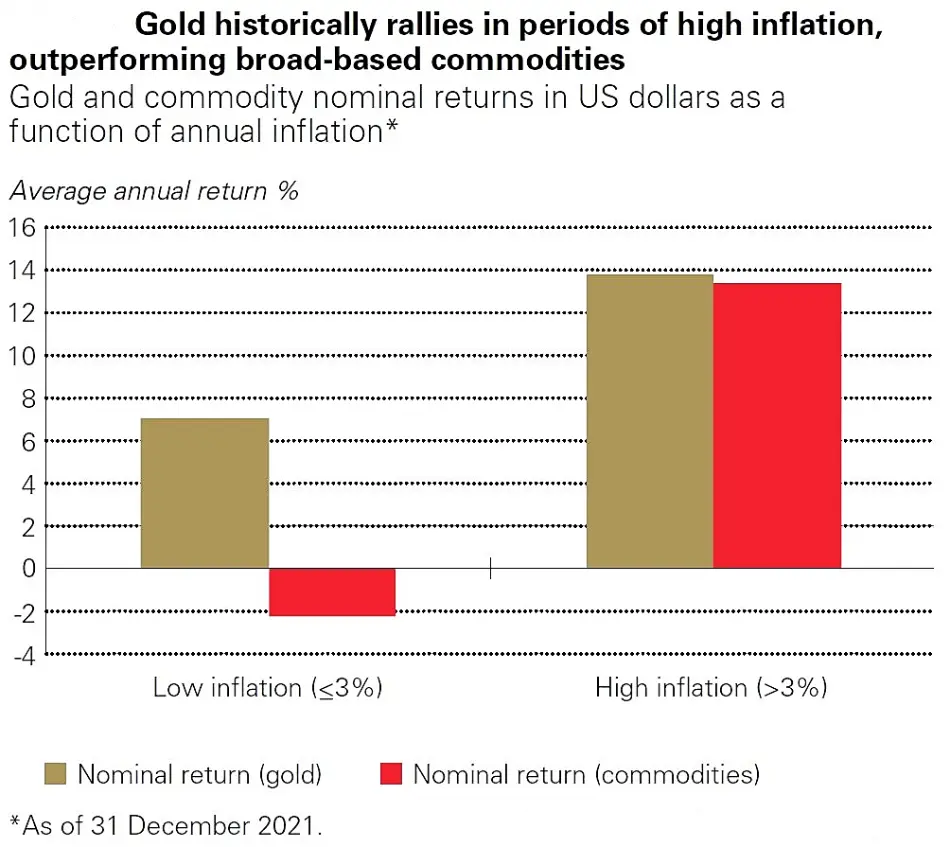

مدت زمان زیادی است که طلا به عنوان یک دارایی پوشش تورم در نظر گرفته میشود و این امر بر اساس دادهها و عملکرد آن قابل تایید است. متوسط بازده سالانه طلا طی۵۰ سال گذشته، ۱۱% نسبت به دلار آمریکا بوده و از شاخص قیمت مصرف کننده⁶ ایالات متحده و جهان پیشی گرفته و از سرمایهگذاران در برابر فشارهای هزینهای محافظت کرده است. طبق تحقیقات انجام شده، در دورههای با تورم بالای ۳%، قیمت طلا به طور ۱۴% در سال رشد داشته است. گرچه انتظار میرود در دورههای با تورم کم (زیر ۳%) نیز این دارایی عملکرد خوبی را ثبت نماید.

تصویر:مقایسه بازدهی اسمی طلا (نمودار طلایی رنگ) و کامودیتیها (نمودار قرمز رنگ) در دورهها با تورم بالا (بیش از ۳%) و پایین (کمتر از ۳%)

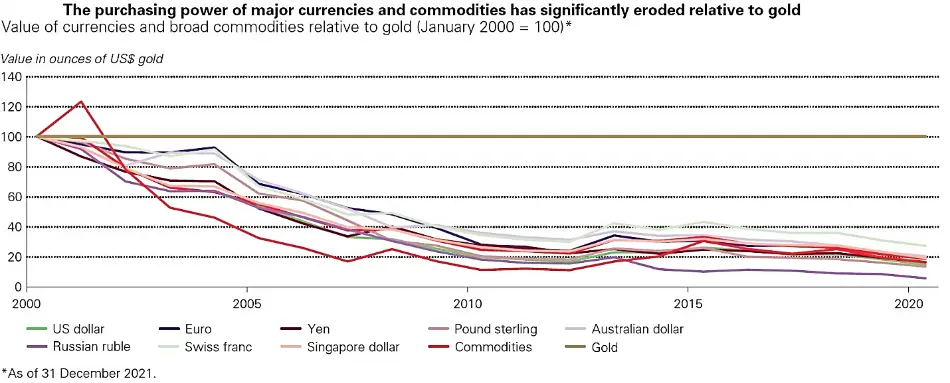

عملکرد بهتر طلا نسبت به ارزهای فیات

طلا طی تاریخ پشتوانه ارزهای زیادی بوده و پس از لغو معاهده برتون وودز⁷ در سال ۱۹۷۱ به طور قابل توجهی از سایر ارزها و کامودیتیهای اصلی عملکرد بهتری داشته است (به استثنای چند مورد). یک نکته در رابطه با این سودآوری مطلوب، بحث عرضه طلا میباشد که به مرور زمان افزایش جزئی یافته و طی ۲ دهه گذشته، به طور متوسط سالانه ۱.۶% بیشتر شده است.

تصویر: کاهش قابل توجه قدرت خرید ارزها و کامودیتیهای اصلی در مقایسه با طلا؛ ارزش ارزهای فیات و کامودیتیها نسبت به طلا در ژانویه سال ۲۰۰۰ در سطح ۱۰۰ قرار داشت.

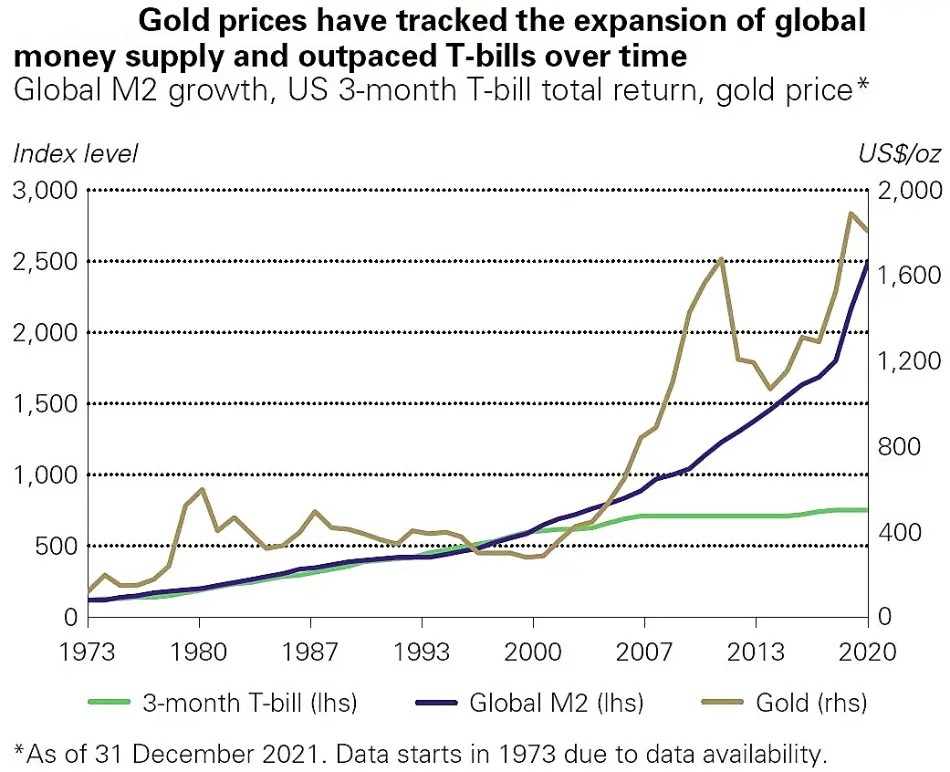

طی سالهای اخیر نیز با افزایش سریع نقدینگی جهان و نرخ بهرههای پایین و حتی منفی، شرایط مناسبی برای طلا ایجاد شده تا عملکرد بهتری نسبت به بازار اوراق قرضه دولتی (مانند اوراق خزانهداری ایالات متحده) داشته باشد. افزایش قیمت طلا با رشد نقدینگی و عملکرد بهتر آن نسبت به اوراق قرضه آمریکا در تصویر زیر نمایش داده شده است.

خط آبی: موجودی نقدینگی جهان؛ خط سبز: بازدهی کل اوراق سه ماهه آمریکا؛ خط طلایی: قیمت طلا

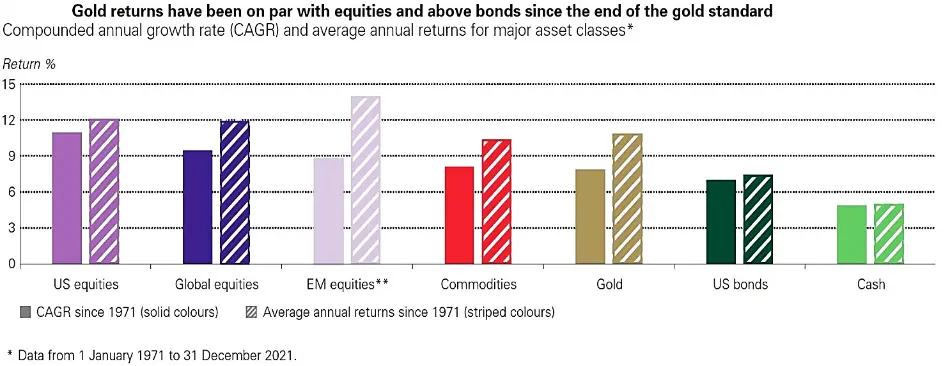

نرخ رشد مرکب سالانه⁸ و میانگین بازدهی سالانه برای کلاس داراییهای مختلف از ۱۹۷۱ تا ۲۰۲۱ در تصویر زیر نمایش داده شده است.

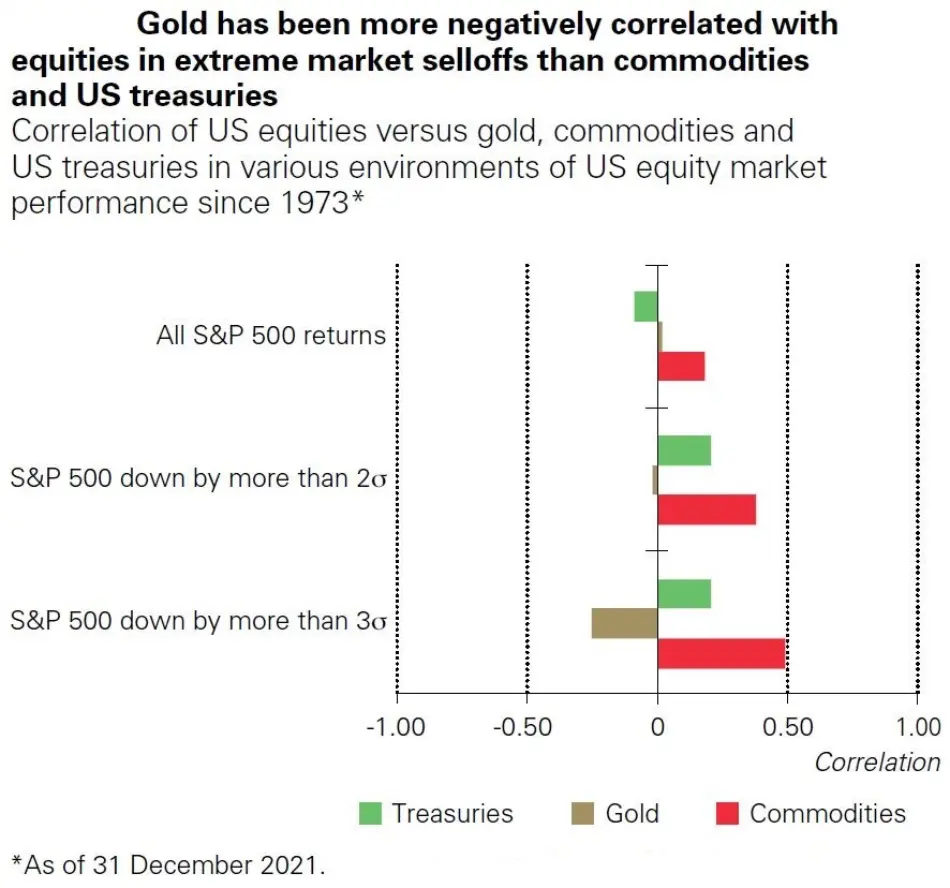

تصویر: همبستگی سهام ایالات متحده با طلا، کامودیتیها و اوراق خزانهداری در شرایط مختلف بازار از سال ۱۹۷۳

-

تنوع بخشی⁹ به سبد داراییها

انتخاب داراییهای موثر برای تنوع بخشی به سبد سرمایهگذاری به دلیل همبستگی ها بعضا دشوار است؛ طلا از این جهت تفاوت دارد، چرا که بر اساس سوابق تاریخی با سهام و سایر داراییهای ریسکی همبستگی منفی دارد. این همبستگی منفی در صورت تشدید فشار فروش در بازارها، در مقایسه با کامودیتیها و اوراق خزانهداری ایالات متحده، بیشتر نیز میشود.

تصویر: همبستگی سهام ایالات متحده با طلا، کامودیتیها و اوراق خزانهداری در شرایط مختلف بازار از سال ۱۹۷۳

-

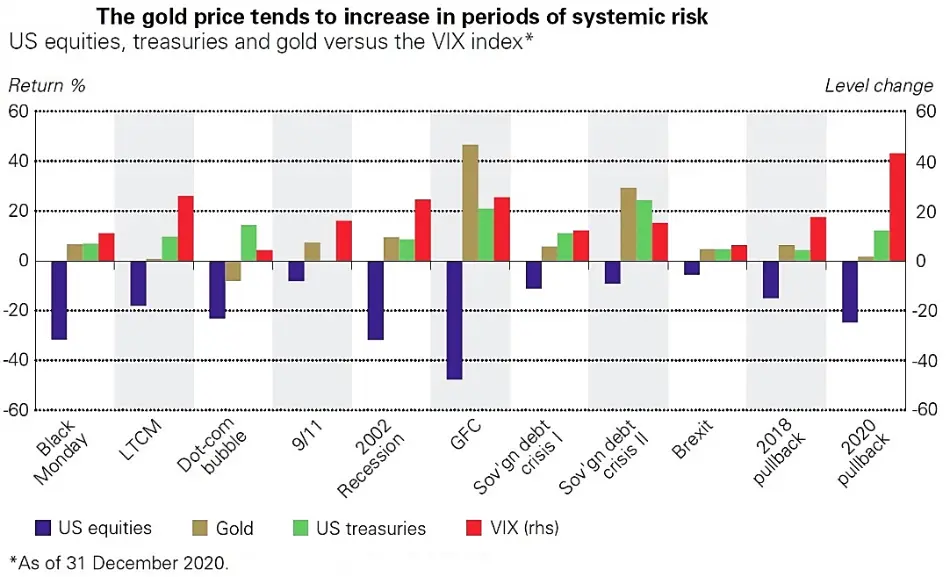

همبستگی منفی طلا در شرایط بد بازار

طلا (به استثنای چند مورد) به ویژه در زمانهای وجود ریسکهای سیستماتیک در بازار موثر بوده و باعث افزایش بازدهی و کاهش زیان کلی یک سبد شده است. همچنین به سرمایهگذاران اجازه میدهد تا در زمان هایی که داراییهای با نقدشوندگی کمتر در سبد آنها به سختی به فروش میرسند و یا قیمتگذاری نادرستی میشوند، به بدهیهای خود پاسخ دهند.

تصویر: مقایسه بازدهی طلا، سهام و اوراق خزانهداری آمریکا در برابر شاخص VIX در دورههای وجود ریسک سیستماتیک

-

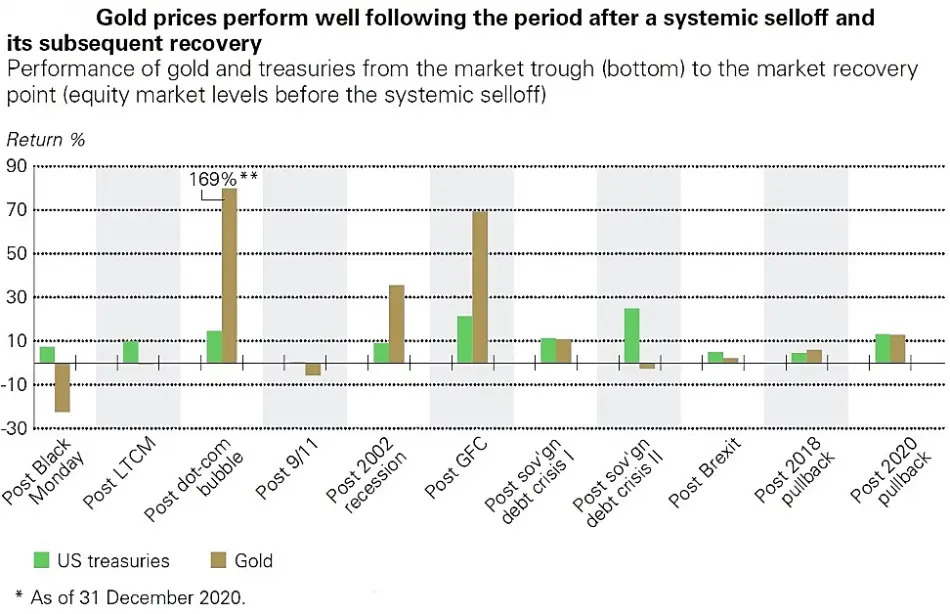

همبستگی مثبت طلا در شرایط خوب بازار

طلا نه تنها با همبستگی منفی در دورههای بد بازار به یک سبد کمک میکند، بلکه در شرایط خوب بازار همبستگی مثبتی با سهام و سایر داراییهای ریسکی دارد که این عامل طلا را به یک محافظ کارآمد کاملاً دوگانه تبدیل مینماید. این امر از ماهیت دوگانه طلا ناشی میشود که هم به عنوان یک سرمایهگذاری و هم به عنوان یک کالای مصرفی استفاده شود. به این ترتیب، عملکرد بلندمدت طلا با رشد درآمد افزایش مییابد.

تصویر: عملکرد طلا و اوراق خزانهداری آمریکا در شرایط ریسکی بازار و پس از بازیابی

-

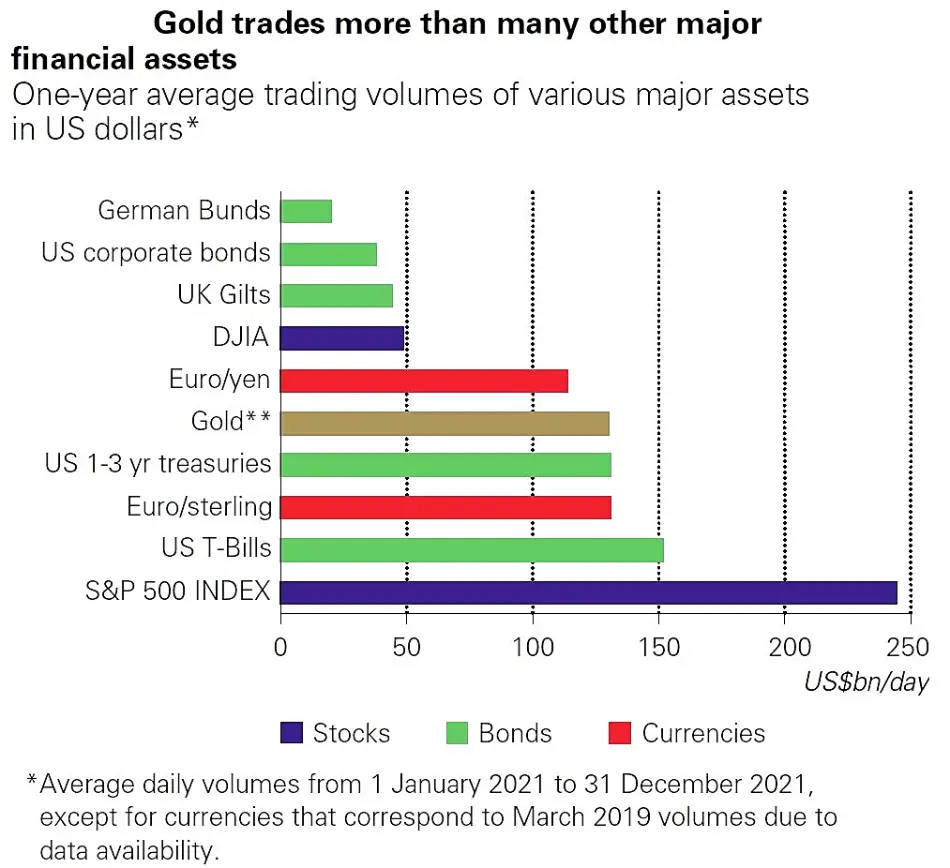

نقدینگی و عمق بازار طلا

نقدشوندگی بازار طلا نسبت به چندین بازار مالی بزرگ از جمله یورو-ین و داوجونز¹⁰ بیشتر است و حجم معاملات آن همانند بازار اوراق ۱ و ۳ ساله خزانهداری آمریکا میباشد.

تصویر: مقایسه میانگین حجم معاملات یک ساله داراییهای مختلف به دلار آمریکا

-

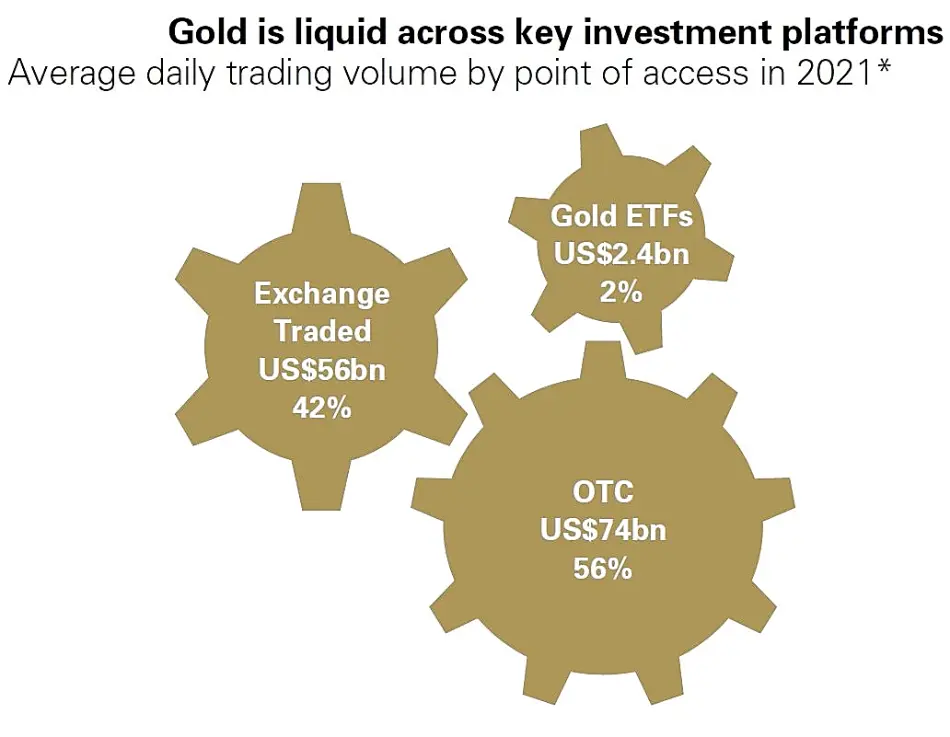

صندوقهای قابل معامله¹¹ طلا

ETF های طلا نقدینگی بیشتری دارند، به طوری که ارزش روزانه معاملات آنها در جهان به طور متوسط ۲.۴ میلیارد دلار است. در تصویر متوسط روزانه حجم معاملات طلا در سال ۲۰۲۱ به تفکیک انواع پلتفرمهای سرمایهگذاری ارائه شده است.

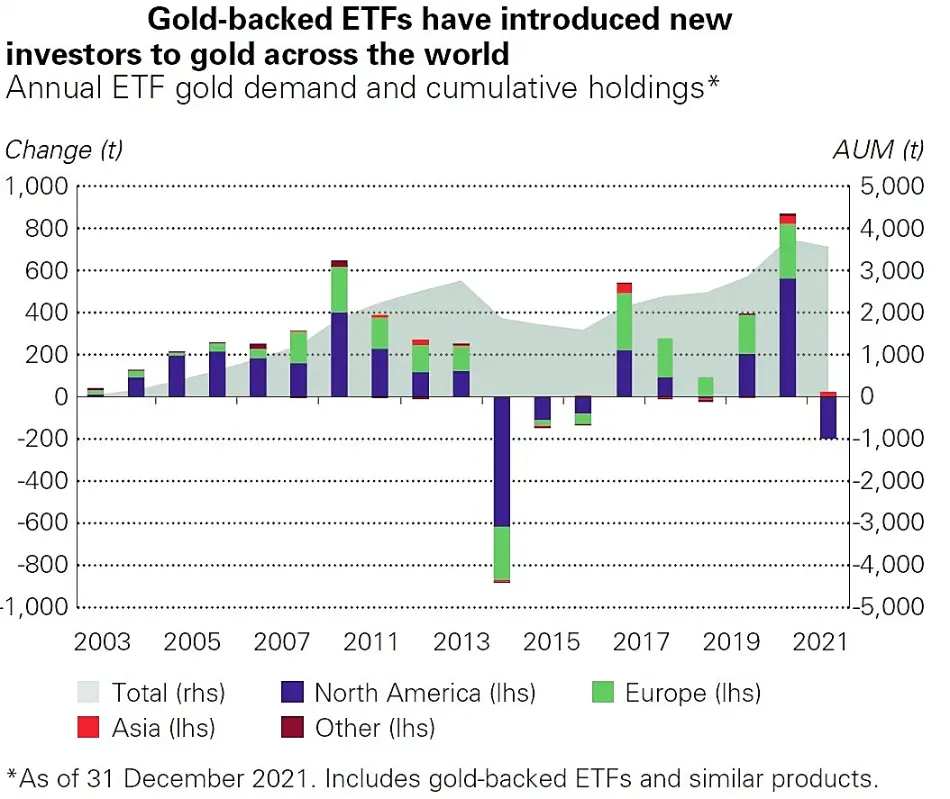

تقاضای سالانه برای ETFهای طلا و مجموع دارایی آنها به تفکیک نواحی جغرافیایی در تصویر زیر نمایش داده شده است.

-

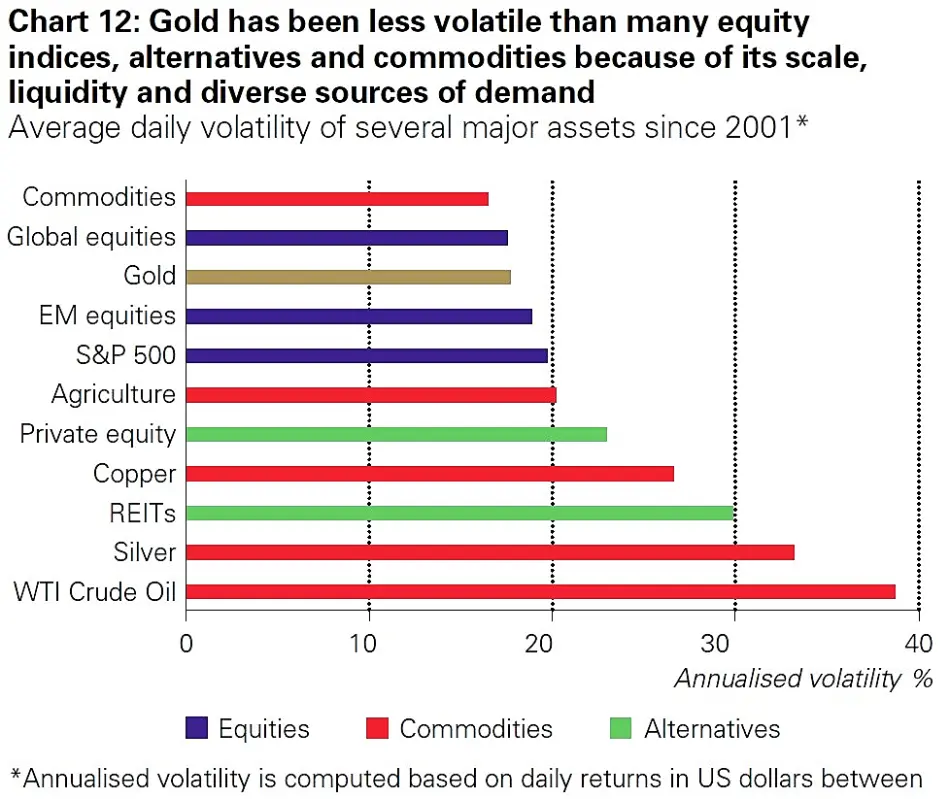

نوسانات طلا

گستره و عمق در بازارهای مالی اینگونه تعریف میشود که یک بازار با چه سهولتی میتواند سرمایهگذاران بزرگ سازمانی را در خود جای دهد. نقدینگی بازار طلا برخلاف بسیاری از بازارهای مالی، حتی در مواقع ریسکی اقتصادی از بین نخواهد رفت و این عامل در کنار سایر ویژگیها از جمله منابع متنوع تقاضا، طلا را به یک دارایی با نوسان کم تبدیل میکنند.

تصویر: میانگین نوسانات روزانه داراییهای مختلف از سال ۲۰۰۱

-

عملکرد طلا در سبد سرمایهگذاری

با بررسی سبدهای سرمایهگذاری سازمانی طی ۲، ۵، ۱۰ و ۲۰ سال گذشته میتوان متوجه تاثیر مثبت طلا بر عملکرد آنها شد. متوسط سبدهایی که ۲.۵%، ۵% و یا ۱۰% از آن ها به طلا اختصاص یافته بود، بازدهی تعدیل شده بیشتر و زیان و نوسان کمتری داشتند. این اثرگذاری مثبت به ویژه پس از بحران بزرگ مالی¹² مورد توجه قرار گرفت. در تصویر زیر عملکرد یک سبد سرمایهگذاری فرضی با اختصاص میزانهای مختلف طلا نمایش داده شده است.

در جدول زیر دو سبد سرمایهگذاری دارای و فاقد طلا از نظر سودآوری سالانه (بر حسب دلار آمریکا)، نوسانات سالانه، بازدهی تعدیلشده بر اساس ریسک و حداکثر زیان طی بازههای ۲، ۵، ۱۰ و ۲۰ ساله مورد مقایسه قرار گرفتهاند.

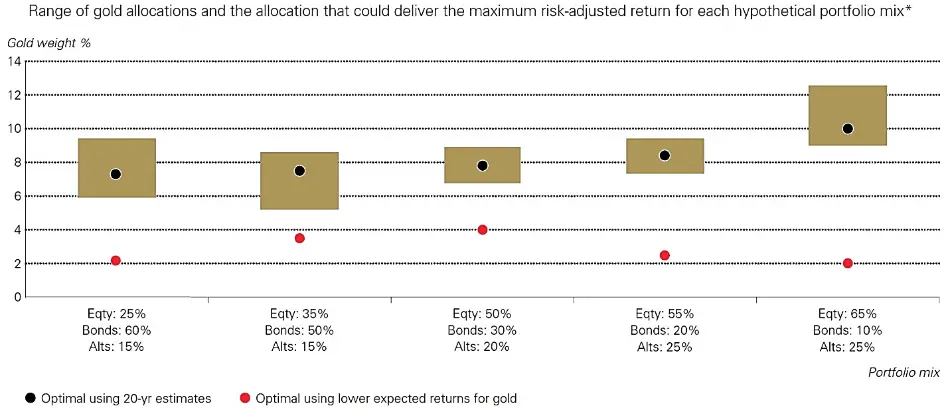

در رابطه با میزان بهینه تخصیص طلا به سبد سرمایهگذاری باید به تصمیمات و استراتژیهای فردی توجه داشت. بر اساس مطالعات انجام شده، هرچه یک سبد ریسکپذیرتر باشد، بایستی طلای بیشتری اختصاص پیدا نماید که برای هر فرد متغیر بوده و به وجود سایر داراییهای پوشش تورم از جمله املاک و اوراق محافظت شده از تورم¹³ بستگی دارد. در تصویر زیر گستره بهینه درصد اختصاص طلا به سبدهای سرمایهگذاری فرضی (میلههای طلایی رنگ) نمایش داده شده است.

- نتیجه گیری

- ویژگیهای منحصربهفرد طلا به عنوان یک دارایی کمیاب، بسیار نقدشونده و غیر همبسته نشان میدهد که طلا میتواند در درازمدت به عنوان یک دارایی مناسب برای تنوعبخشی به سبد سرمایهگذاری عمل کند. جایگاه طلا به عنوان یک کالای سرمایهای و لوکس موجب شده که طی ۵۰ سال گذشته متوسط بازدهی ۱۱ درصدی را در مقایسه با سهام، اوراق و کامودیتیها داشته باشد.

- نقش دوگانه طلا به عنوان یک سرمایهگذاری و کالای مصرفی منجر به این شده که هم در دوره رشد اقتصادی و هم در برهههای پرریسک بازارها عملکرد مثبت داشته باشد. انتظار میرود این پویایی به دلیل عدم قطعیتهای سیاسی و اقتصادی و نگرانی از نوسانات بازار سهام و اوراق ادامهدار باشد.

- بر اساس مطالعات انجام شده، افزودن ۴ تا ۱۵ درصد طلا به یک سبد فرضی (با توجه به ترکیب سبد و منطقه جغرافیایی آن) میتواند عملکرد را به طور ملموسی بهبود بخشیده و بازدهی تعدیلشده بر اساس ریسک را به صورت پایدار و در بلندمدت افزایش دهد.

منبع :

Bloomberg, ICE Benchmark Administration, gold.org, Oxford Economics, World Gold Council

¹ Portfolio

² Momentum

³ Reserve Asset

⁴Risk-Adjusted Returns: مقدار بازدهی کسب شده یک سبد نسبت به مقدار ریسک احتمالی (میزان زیان) متصور برای آن

⁵ Hedge یا هج کردن: به معنای خرید یک دارایی برای جلوگیری از خطر کاهش داراییهای دیگر است. معمولا سرمایهگذاران داراییهایی را با یکدیگر هج میکنند که همبستگی نداشته و افت قیمتی یکی باعث کاهش دیگری نخواهد شد. از طلا به عنوان یک دارایی پوشش تورم یاد میشود، به این معنی که با خرید طلا در زمان تورم میتوان از کاهش ارزش پول جلوگیری نمود.

⁶ Consumer Price Index | CPI

⁷ Bretton Woods

⁸ Compounded Annual Growth Rate | CAGR

⁹ Diversification

¹⁰ Dow Jones

¹¹ Gold-backed Exchange Traded Funds | Gold ETFs

¹² Great Financial Crisis | GFC

¹³ Inflation

خیلی مطالب خوبی بود . ممنون بابت زحمات